摘要:

2014 年 PTA经历了下跌,反弹,再下跌的过程,并且期价在 2014 年年末创出了 2009 年以来的新低,2015 年我们认为 PTA 维持弱势将是大概率事件。主要在于:1、上游原料持续走低,成本塌陷;2、PTA 产能逐年增加,造成目前产能相对下游需求已出现过剩;3、国内 GDP 增速放缓,PPI、CPI 均处于较低水平,消费增速不及预期。

我们预计 2015 年 PTA 的价格区间将在【4000 5700】之间,PTA 低点可能出现在第二季度中后期,PTA 的年内高点会出现在三季度末四季度初。

行情下跌不确定性因素主要来自:1、OPEC 目前不减产的政策是否会延续;2、美国加息政策的时点;3、国内货币政策及财政政策是否会发生变化。

一、2014 年 PTA 行情回顾

1.1 郑州商品交易所 PTA 行情回顾

数据来源:博易大师 天风期货

上图是博易大师软件中 PTA 指数的周线图,2014 年郑州商品交易所 PTA 价格我们认为可以分为三个阶段,第一阶段是 2014 年伊始延续至 2105 年 5 月上旬的下跌趋势,2014 年伊始,受助于全球宏观走弱,和 PTA 及其聚酯行业库存偏高的共同影响,PTA 走出了单边的下跌行情,PTA 指数在此期间大幅下挫,由 2014 年开盘 7500 左右开始至 5 月上旬跌至 6000。第二阶段是5 月中旬至 7 月中下旬的上涨行情,此次上涨主要因为国内 PTA 工厂改变 PTA 结算方式和下游刚需共同推动。国内龙头 PTA 生产企业逸盛联合翔鹭和恒力,与下游客户改变合约结算模式,结算价从原先现货均价+折扣+运费+承兑贴息改为对二甲苯(PX)成本+720 元,推行成本定价机制。此外,几家企业组成生产商联盟,就减产达成一致意见,受此影响 PTA 价格大幅上涨,PTA指数在此期间由 6000 左右反弹至 7200 一线。第三阶段是 8 月中旬至 2014 年年底的单边下跌行情,本次下跌主要受原油价格大幅下跌,从而导致上游的原材料成本跟随走跌,成本塌陷进而引发 PTA 价格一路下行,同时上游对二甲苯(PX)新产能投放,下游聚酯行业开工率偏低,旺季不旺,以及 PTA 行业限产作用的削弱也对期价走低起了推波助澜的作用。

通过对 2014 年 PTA 行情的回顾,我们可以看到,PTA 价格的走势主要受制于以下因素:首先是行业政策;第二是行业本身供应与下游需求间的关系;以及原油,石脑油等上游原材料价格影响。而本次报告我们也将从以上几个方面,整理和分析各个因素状况,从而对 2015 年 PTA行情的走势有一个我们的判断。

二、PTA 原料供需状况

2.1 原油供应状况

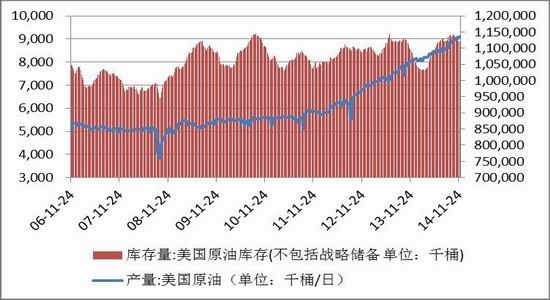

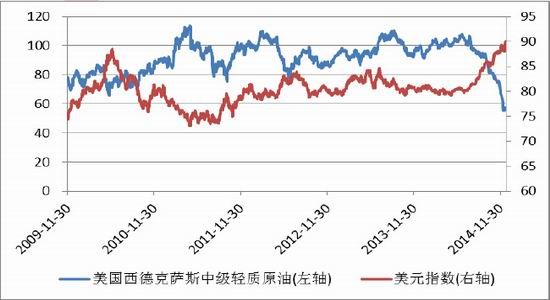

2014 年 6 月美国原油期价创出年度高点以后原油期货价格逐步走低,截止 12 月第二个周五,美国原油期价跌破 58 美元/桶,价格创出近五年新低。11 月底,石油输出国组织欧佩克(OPEC)宣布保持现有产量不变,油价加速下跌,在油价下跌过程中,我们看到美国页岩油的开采量也维持在高位,同时考虑在俄罗斯目前的经济状况,俄罗斯减产的概率也极低。我们认为各原油产出国为了维持其在国际市场的份额和考虑本国经济状况,各国不会单方面做出减产行为,从而短期内原油产量将继续维持高位。美国能源协会(EIA)也预计,全球液体燃料的供应量将继续超过需求量,这将导致 2015 全球日均库存增加 40 万桶。库存的累积将集中在明年上半年,日均增加近 70 万桶。EIA 预计,明年全球液体燃料的日均供应量为 9280 万桶,较上个月的预测值低 20 万桶。与此同时,明年全球的日均需求量也将向下修正 20 万桶至 9230 万桶,这主要是基于全球经济增速不及预期。

数据来源:Wind 天风期货

数据来源:Wind 天风期货

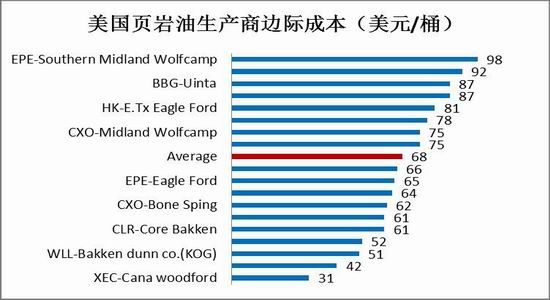

综合目前的情况考虑,我们认为 2015 年上半年原油价格将呈现继续走弱趋势,但原油价格的回落将导致美国页岩油开采利润萎缩,当原油价格触及页岩油的开采成本时,美国页岩油可能会出现减产,这个可能原油价格短期见底的信号。综合目前信息,受各个产区成本不同美国页岩油开采成本最低点在 40-50 美金/桶之间,而美国十八个页岩油产区成本中线在 55 美元/桶,所以我们分析后认为原油短期低点可能在 40 美金/桶附近,而 2015 年的波动空间将是【4070】。

数据来源:天风期货

2.2 石脑油供求状况

石脑油价格的走势与原油价格的走势基本一致,2014 年 6 月后价格逐步下跌,目前价格也已是近五年低位,同时我们根据 2014 年前十月国内石脑油的产量和本年度前十月石脑油进口量,结合前面四年的数据预估 2014 年国内石脑油的供应量将达到 3300 万吨,2014 年年度总的石脑油国内供应量将较 2013 年继续增加,但增幅由 2013 年的 4.3%降至 2.2%。

数据来源:Wind 天风期货

数据来源:Wind 天风期货

2.2 对二甲苯(PX)供求状况

数据来源:Wind 天风期货

今年 5 月国内龙头 PTA 生产企业逸盛联合翔鹭和恒力,与下游客户改变合约结算模式,结算价从原先现货均价+折扣+运费+承兑贴息改为对二甲苯(PX)成本+720 元,推行成本定价机制。

新的结算模式的行程,在分散了 PTA 生产企业经营风险的同时,进一步强化了 PX 对 PTA 价格的影响。原油与石脑油价格的走低,促使 PX 价格在今年下半年出现了较大跌幅,PX 现货价格连续跌破 1000 美元/吨,900 美元/吨的重要整数关口,截止 2014 年 12 月最后一个周五,录得PX 低端价为 860 美元/吨,刷新年内低点。

目前国内 PX 产能约 1150 万吨,全年开工率维持在 70%左右,我们预估 2014 年国内 PX 的总产量应该在 800 万吨左右。2014 年我过前十个月 PX 累计进口量月 795 万吨,根据前四年月度进口状况预估,2014 年全年 PX 累计进口量约在 965 万吨,进口增幅较 2013 年降低,PX 进口依存度依然维持在 50%以上。2014 年国内 PX 的累计供应量约在 1770 万吨。在 2014 年国内已投产的 PX 产能约 200 万吨,亚洲地区新增产能约 600 万吨,PX 产能进一步增加,而目前原油价格的下跌幅度高于 PX 价格跌幅,PX 生产依然有较好的利润,所以 PX 减产的概率较低,同时 PX 行业开工率维持在 70%左右,若开工率提高将进一步提高产量,进而将增加 PX 的供应,所以我们认为 PX 价格一方面跟随油价同步涨跌,未来 PX 整体的价格重心将下移。在上面我们预估了原油的价格区间为【40 70】,基于 PX 与原油相关性分析,我们预计 2015 年 PX 的波动区间为【685 1050】

数据来源:Wind 天风期货

数据来源:Wind 天风期货

三、PTA 行业状况

3.1 PTA 产能及开工率

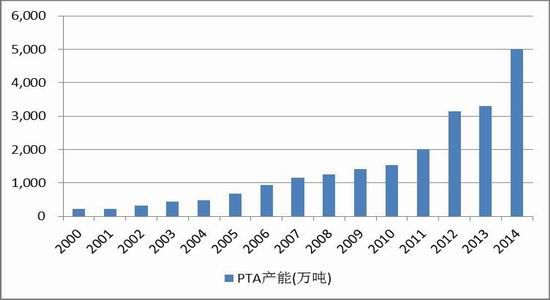

2014 年 PTA 价格走势基本雷同于 PTA 指数的走势,再次我们不再赘述。PTA 价格下跌,且从近几年的走势来看,可以看到其价格总体呈现出逐步走低态势,这与 PTA 产能扩张的速度是相吻合的,我们从下面的图表中可以清晰的看到,近几年 PTA 的长能逐步扩张。2014 年的新增产能约为 1700 万吨,较 2013 年的 3295 万吨增幅达到 52%,2013 年相对于 2012 年增幅不明显,而在此之前的 2012 年,PTA 长能由 2011 年的 2000 万吨增至 3146,相较于 2011 年增幅更是高达约 57%。也就是国内 PTA 总产能由 2011 年的 2000 万吨到目前的 5000 万吨仅仅用了三年时间,三年差能增幅高达 150%。

产能增加的同时行业开工率走低,2012 年以后的行业开工率虽有波动,但波峰已明显低于2012 年以前,同时开工地的低点也逐步走低,2012 年行业平均开工率还维持在 93%,2013 年行业年度平均开工率降至 79%,2014 年目前的年度平均开工率已经跌破 70%至 68.9%。在本年度快要结束的 2014 年 12 月份更是低至 52%。我们认为产能的扩张,一方面促使行业开工率被迫走低,同时导致 PTA 行业对下游聚酯行业的议价能力减弱。

数据来源:Wind 天风期货

数据来源:Wind 天风期货

3.2 PTA 库存状况

自今年 2 月 PTA 社会库存达到历史峰值的 220 万吨以来,PTA 经过连续四个月的去库存,7—8 月整个 PTA 工厂也相对克制,两个月仅增加了 20 万吨的库存量,9 月市场相对平衡,PTA库存基本没有增加。10 月保价联盟破裂后,PTA 社会库存增加了 22 万吨。上述数据我们从下图 PTA 库存天数可以更直观的看到,同时从图形上看,PTA 库存天数约滞后于 PTA 价格走势 2-3周,我们认为形成该现象的原因是因为,在 PTA 价格形成下跌趋势后,PTA 行业会主动降低库存,同时价格下跌导致下游行业补库意愿减弱,导致价格下跌期价库存逐步走低,反而是库存上升出现在价格上涨的时候。从近几年 PTA 库存状况来看,我们认为 PTA 整体库存相对于年产量长期处于偏低的水平,所以在预测 PTA 价格未来走势的时候我们不认为这是主要因素。

数据来源:Wind 天风期货

3.3 PTA 生产成本及利润

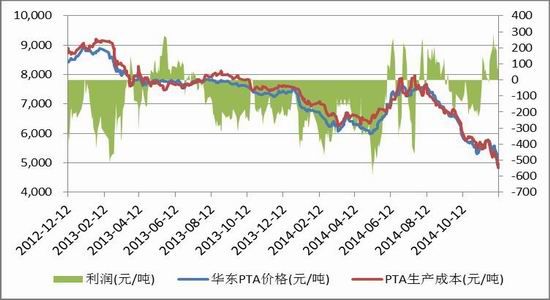

目前 PTA 成本主要来自于原材料,及对二甲苯(PX)对 PTA 的成本对 PTA 成本起确定性左右,根据目前市场通常的做法,PTA 成本=PX(CFR 价格)*进口税率(1.02)*增值税(1.17)*汇率*0.658+加工费(700 元/吨),据此公式我们推算出目前的 PTA 成本,根据测算,2014 年度 PTA生产绝大对数情况下处于亏损,具体情况如下图所示。其中盈利的两个时段主要是 6 月中旬至9 月上旬的阶段,该阶段主要因 PTA 生产企业挺价导致价格走高所致,还有就是近期,近期的利润修复主要来源于上游原油的暴跌导致 PX 价格持续下挫,而 PTA 加工等跌幅小于 PX 跌幅。

同时我们观察 2013 年的状况,PTA 行业几乎是全年亏损。我们认为在上游原油价格平稳后,PTA行业因产能巨大,在产能不能有效释放的情况下,PTA 由目前盈利变为亏损的局面将很快出现。

同时因产能巨大,一旦出现明显的生产利润时,PTA 行业开工率必然会走高,进而压制 PTA 价格,所以我们认为 PTA 未来将呈现出价格易跌难涨的局面。

我们在前面看到 PX 与原油的相关性超过 95%,我们前面预估的 2015 年度原油价格将再【4070】美元/桶之间波动,而对应的 PX 价格将会在【685 1050】之间波动,根据简单成本测算,2015 年 PTA 的低点可能出现在 4000 附近,而高点将会进一步下移,高点我们预计会在 5700 一线。

数据来源:Wind 天风期货

3.4 PTA 行业政策对价格的影响

2014 年 5 月结算制度的改变层导致了 PTA 价格出现了一次明显的上涨,我们认为该政策有厂商联合挺价的因素在里面,但这种定价方式与 PX 价格挂钩,PTA 厂商的核心目的是保持 PTA工厂的生产利润,而不是推高 PTA 价格。而随着产能的逐步扩大,行业联盟形成的难度将逐步增加,同时各企业经营状况的不同在成本走低的格局下盈利状况可能有较大差距,从而导致联盟松动的概率极大,所以我们认为在 PTA 联盟以及类似的情况,对未来 PTA 价格的支撑作用将弱化。

四、PTA 下游行业状况

目前 PTA 主要用于化纤行业,即 PTA 加上乙二醇(MEG)及其其他辅助材料,经过加工得到聚酯切片(PET),所以聚酯行业的景气程度直接影响 PTA 的经营状况。

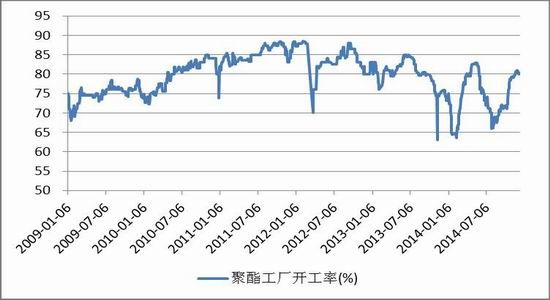

首先聚酯行业目前开工率维持在 80%附近,处于 2014 年内开工率相对高位,同时因原材料价格走低,目前聚酯行业利润在 11 月份达到年内高点,以聚酯切片(半消光)为例,我们根据成本测算后,初步计算目前利润接近 900 元/吨,聚酯的利润水平已经达到 3 年高点。聚酯行业在利润的驱动下,开工率进一步走高的概率较大,进而促进对 PTA 的需求。截至 11 月 7日当周,涤纶库存水平在 7—17 天,涤短库存水平为 10 天,从长周期看,该库存水平处于近三年来的低点。从季节性因素看,第一季度属于聚酯行业库存增长周期,多以短期内聚酯行业库存将继续增长。偏低的库存将为目前的开工率持续提供一定支持,也将对 PTA 的需求造成提

数据来源:Wind 天风期货

数据来源:Wind 天风期货

数据来源:Wind 天风期货

五、宏观因素分析

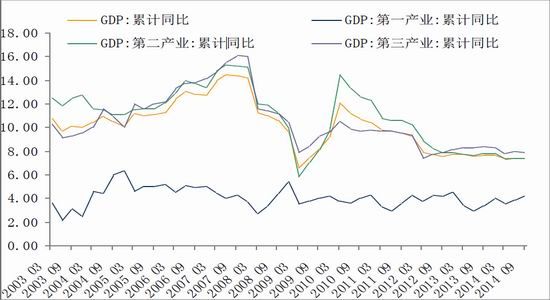

5.1 国内 GDP 维持上涨趋势,但增速下滑

2014 年经济工作的总基调是稳中求进,经济运行在合理区间,把改革创新贯穿于经济社会发展各个领域各个环节,保持宏观经济政策连续性和稳定性,着力激发市场活力,加快转方式调结构,加强基本公共服务体系建设,着力改善民生,切实提高经济发展质量和效益。

中央经济工作会议对 2015 年经济工作的总基调定位于“坚持稳中求进工作总基调,坚持以提高经济发展质量和效益为中心,主动适应经济发展新常态,保持经济运行在合理区间,把转方式调结构放到更加重要位置,狠抓改革攻坚,突出创新驱动,强化风险防控,加强民生保障。

经济增长模式的改变,带来了改革的阵痛,数据方面看,2014 年 GDP 增长预期为 7.4%,较2013 年下滑,同时根据社科院的预测,2015 年的 GDP 增长为 7.1%,经济增速下滑的同时我们还看到一直寄希望的消费增速并未出现,2014 年消费领域整体增长动力依然不足,社会消费品零售总额同比涨幅低位徘徊。

数据来源:Wind 天风期货

数据来源:Wind 天风期货

数据来源:Wind 天风期货

5.2 国内 CPI、PPI 降至近年低位

PPI 自 2011 年下半年以后持续走低,目前 PPI 更是降至负值,物价指数也跟随走低,物价指数虽然维持在 1.5%附近,但主要贡献来自于食品价格的上涨,其他消费品价格在近年来也呈现出持续走低的趋势。我们认为 2015 年 PPI 和 CPI 将继续呈现出低位运行的态势,通胀的压力较小,同时不排除 PPI 进一步降低的可能。

资料来源:Wind 天风期货

资料来源:Wind 天风期货

5.3 2015 年国内宏观预测

首先国内 GDP 增速下滑的趋势不会改变,转变经济增长的模式将持续,对产能过大的行业在政策层面将受到一定的打压,产能过大的行业新增产能的数量将放缓或者停止增长。CPI 和PPI 低位运行的态势也将持续,但同时因为较低的通胀压力给货币政策和财政政策调整留出了空间。

5.4 美元指数

由于今年美国长债收益率回落、油价回落,居民的可选消费有望在 2015 年上半年提速,美国 GDP 估计在 2015 年 1-2 季度加速至 3.5%左右,第三季度更是达到了 5.5%。联储编制的美国劳动力市场指数在 2013 年年中已经超越长期平均水平,如果美国 GDP2015 年 1-2 季度加速,美国劳动工资很可能将开始出现上行。美联储在 2014 年中加息的可能性较大。美国经济好于欧元区,对美元指数的主要货币所在国家或区域也明显有优势,因此美元强势是大概率事件。

美元与原油走势一直呈现较强的负相关,美元指数的走强将压制油价,进而对化工产品的价格形成压力。

资料来源:Wind 天风期货

六、技术分析

我们以 PTA 周线为基础,技术上看,目前 PTA 继续走弱的概率偏大,首先均线呈现完美的向下发散状态,MACD 指标等其他指标也指向空头趋势。同时形态上也突破前期支撑位,下面的支撑位置关注 2008 年创出的今年低点,即 4500 一线。

七、行情展望

2014 年 PTA 在本年度年末创出了年内的最低价,期价的弱势一览无余,我们认为 2015 年年初将延续目前的下跌格局。受助于美元指数继续走强,而原油短期内继续走弱的影响,PTA逐步下行的趋势将得到强化,下游最强支撑位在 4500 一线,该位置为 2008 年的低点,期价可能在该位置出现反复。同时考虑到目前 PTA 产能过剩和下游聚酯行业的状况,我们认为期价最终跌破该位置的概率较大,我们预计 2015 年 PTA 的低点可能在 4000 附近,出现的时间可能在第二季度中后期。

我们认为后期需要关注的是 opec 是否会全面减产以挺价,目前 opec 主要几大主要成员过及 opec 主席均反复强调其不减产,但若原油持续下跌,可能会造成 opec 组织内部意见出现分歧,从而带动油价反弹。同时美国加息的政策出现的时点会影响原油。最后就是国内货币政策的调整也会短期影响 PTA 走势,需要投资者关注。

- 其他新闻

- 更多>>

- ·G20峰会将至染料涨价预期落地…

- 2016-08-02

- ·国家税务总局关于发布修订后的《…

- 2016-08-02

- ·印度将对来自5个国家的PTA征…

- 2016-08-02

- ·中纺联召开年中工作会,依据最新…

- 2016-08-02

- ·步森股份重组计划再搁浅 一月3…

- 2016-07-20

- ·商务部:预计到2020年电子商…

- 2016-07-14

- ·前5月中国真丝绸商品出口同比下…

- 2016-07-14

- ·农业部预测:2016/17年度…

- 2016-07-14

- 纺织百科

- 更多>>

- ·醋酯纤维的性能及用途

- 2012-03-21

- ·纯棉织物染整生产过程

- 2012-03-21

- ·加强斜纹的介绍

- 2012-03-21

- ·丙纶无纺布

- 2012-03-20

- ·铜铵纤维----环保型再生纤维

- 2012-03-21

- ·植绒工艺详细介绍

- 2012-03-21

- ·坯布的几个基本概念

- 2012-03-20

- ·复合斜纹组织

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,