2014年影响棉花产业格局的关键性因素,是来自于行业政策的更迭,可以看作是为棉价提供一个向市场回归的机制,打破了棉花市场的沉闷状态。

目前棉纺行业的现状是“最困难的时期已经过去,信心尚待恢复,百废待兴”。

2015年全球棉花平衡表数据不再继续恶化,较上年度相对稳定。整体来看,全球棉花基调一致:减产增销,期末库存历史新高。

来年抛开国储库存不讲,供需是平衡的。国家承诺供应压力最大的阶段国储不会雪上加霜,采取适时时宜的方式入场。尽管储备棉是限制棉价高度的关键因素,但并不可怕。

从战略角度来看,滑准税下进口棉价与国内棉价已经横向接轨,来自于修复过大价差的力量已经逐渐消散,来自于供给端的压力得到了缓解,那么下一步需要解决的问题。就是如何激发中后道环节的活力。

我们在去年年报中就警示了来自于棉纱环节的风险,郑商所积极探索为棉纱期货上市筹备,合约设计基本结束,预计2015年一季度挂牌。

棉花生产迎来工业革命,机械化进程改变价格结构。

消费方面,非棉纤维替代形成长期趋势,棉纺织企业自2010 年以来的高成本困境,有望于2015 年迎来困境反转。

14/15年度,宏观经济环境对于大宗商品来讲是压力因素,但棉花基本面格局形势要好于今年,棉价下方空间有限,震荡寻求消费支撑后,交投重心上移。

13/14年度:行业政策更迭 市场配置资源

2014年影响棉花产业格局的关键性因素,是来自于行业政策的更迭,打破了棉花市场的沉闷状态。连续3年的临时收储政策截止2014年4月1日被取消,取而代之的是棉花目标价格补贴政策。可以看作是为棉价提供一个向市场回归的机制。2014年来自于宏观经济方面的压力为大宗商品价格走势指明方向。年初中央一号文件中明确政策转变后,郑商所期棉价格装上加速器一路向下。截止12月24日,郑棉指数由18910跌至12390,下跌6520元/吨,最深跌幅达34.5%。

棉花作为中国大宗商品中第一个直补的品种,实施推进的过程还是比较艰辛的,效果也是明显的,中国棉花领域以市场供需为基础的棉花价格机制已经初步形成。从实际效果上来看:临时收储政策,带来的效果是稳定产业链前道环节,带来的核心问题是,过分捆绑棉价,并造成内外价差过大;棉花直补政策,实际解决的问题是,棉花定价权重回市场,内外棉差价将逐渐缩小乃至横向接轨,外棉竞争优势腰斩,从而降低中国纺织原料成本,缓解产业链中、后道生存压力,同时中国棉花库存连年增长的态势将得到有效的遏制。

目前棉纺行业的现状是“最困难的时期已经过去,信心尚待恢复,百废待兴”。主要表现为以下几点:一、实质性压力有限,但心理压力较重。二、外纱对国内市场冲击将呈长周期特征。三、化工原料替代品优势依然明显。四、许多贸易企业退出,造成棉花流通环节缺失。五、需要健全棉花直补采价期数据处理机制,并推出内地直补相关细。

纵观近几年,围绕全球棉花定价权争夺趋于激烈。中国直补政策一招棋,缩小了内外棉价差,加上对进口配额进行管制,蚕食了美棉的销售地盘,那么接下来美国又将如何应对,成为影响棉纺行业变革的主要驱动力。

14/15供需:减产增销 期末库存历史新高

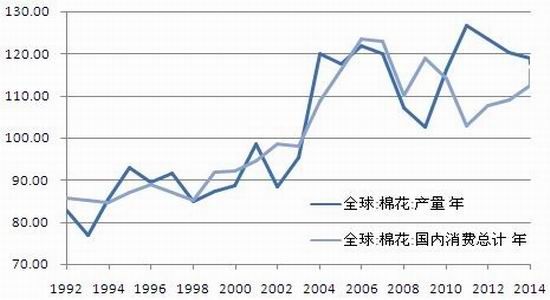

图1 全球年度产销量 (年/百万包)

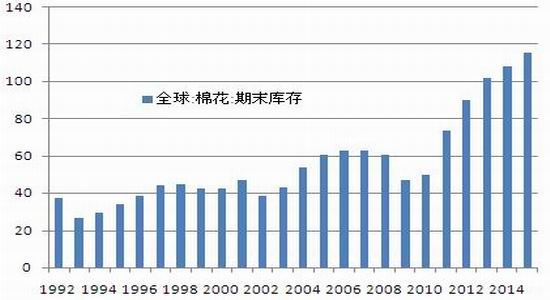

图2 全球年度期末库存(年/百万包)

全球:从2000年开始,美棉出口量占美国产棉量的比重逐年增加达到80%以上。主要销售对象是中国,但是由于新年度中国严格进行进口配额管理制度,再加上进口利润缩窄,来年美棉的出口量将继续减少。印度方面产量一直保持在历史高位,因其有廉价劳动力和原料成本所带来的竞争力,导致消费量也呈现明显的上升趋势。

12月美国农业部发布了2014/15年度全球产需存预测,数据显示:全球棉花产量较上年度减少29万吨,消费量以3.3%的同比增幅高于历史平均水平。全球期末库存预计为2353.1万吨,较13/14年度增加140万吨。全球棉花平衡表数据不再继续恶化,较上年度相对稳定。整体来看,全球棉花基调一致:减产增销,期末库存历史新高。

图3美棉出口占生产比重走势图(年/百万包)

图4 印度产、销、存(年/百万包)

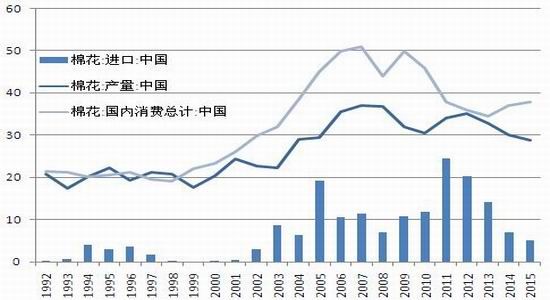

图5 中国年度产、销量(年/百万包)

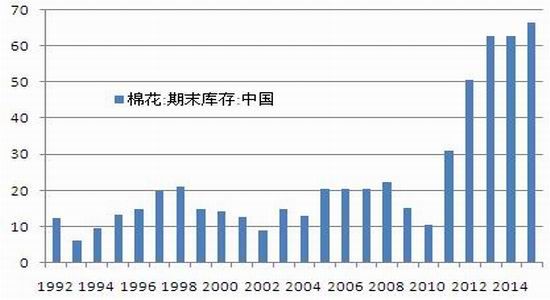

图6 中国年度期末库存(年/百万包)

中国:国储库存有1200万吨棉花,来年抛开开国储库存不讲,中国供需情况是平衡的。考虑到国储库中的棉花品质较差,我们的定位是,14/15年度中国棉花供需结构基本平衡略紧。

目前中国棉花的商业库存以及工业库存水平相对较低;同时国储库中的棉花,国家承诺在2015年3月份之前不会进行抛储操作,也就是说供应压力最大的阶段国储不会雪上加霜,但从长期来看,庞大的储备棉仍然是关键的施压因素,这些棉花早晚还是要分批的进入市场。但毫无疑问,国储棉将采取适时时宜的方式入场。尽管储备棉是限制棉价高度的关键因素,但并不可怕。

政策:直补效果初显 激活下游新目标

a) 内外棉价横向接轨目标已经实现。

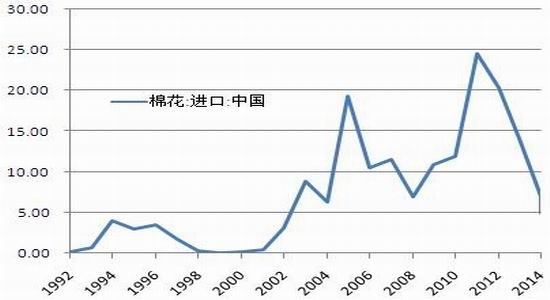

棉花是中国第一个直补的农产品,调控政策上属于摸着石头过河的阶段,从直补目标价到直补细则,以及本该在12月初就公布的棉花直补参考价等政策公布时间都是一推再推,无疑出政策“难”。从战略角度来看,新年度中国只发滑准税配额,目前滑准税下进口棉价与国内棉价已经横向接轨,来自于修复过大价差的力量已经逐渐消散,进口需求也将明显减少。来自于供给端的压力得到了缓解,那么下一步需要解决的问题就是,如何激发中后道环节的活力,减轻库存压力。生产企业采取了如下措施为用棉企业提供支持:一、兵团采取库存前移策略,就是直接在内地设库,先把棉花运送到销区。二、购买杂质清理设备,降低三丝含量满足终端缓解需求,并且加工厂愿意支付50元/吨的质量保证金给棉企,承诺在质量上有保证。对于棉企来讲转型才是根本。

图7 内外棉价差图(元/吨)

图8 中国棉花进口量(年/百万包)

b) 中道产业问题复杂,来年棉纱期货挂牌。

进口纱对国内市场冲击主要是2010-2014年,之所以集中出现在这段时间,最主要是因为内外棉花价差的影响。从今年前10月份,棉纱进口出现负增长,已经下降6-7%,这个趋势在未来会不会进一步发生?棉纱大量进口的原因取决于内外棉价差。当价差在2000元/吨以下,棉纱进口保持相对稳定的态势,如果价差比较高,对外纱进口产生比较大的吸引力。目前为止,在1%关税下,价差在2500元/吨左右,也就是说进口大门尚未闭合,但是利润空间已然缩窄。

中国棉纱进口主要是低级纱,40支以下的纱占80%,40支以上占比不到20%,也就是说国内生产40支以下的纯棉纱企业,一定会受到比较大的冲击,但是如果做混纺纱和化纤纱的企业情况会好很多。全棉纱产品消费结构,其中内销占63%,出口占37%,棉纱内销拉动难度较大,看不到明显转好的迹象。

我们在去年年报中就警示了来自于棉纱环节的风险,今年郑州商品交易所积极探索为棉纱期货上市筹备,截止今年合约规则基本完成,预计2015年一季度挂牌,届时会给棉纺产业链提供更多的套保机会。

棉花生产迎来工业革命:机械化进程改变价格结构

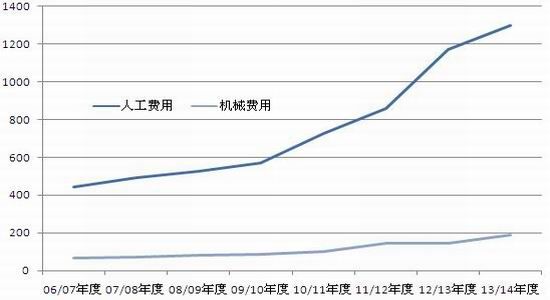

就在棉花产业整体积极转型的进程中,来自于生产环节的机械化进程加快。我们去新疆调研的数据显示,新疆兵团种植面积占全疆总面积1/3。目前,兵团已拥有棉花清理加工生产线320条,其中机采棉清理加工生产线219条,2013年共加工皮棉153.57万吨。为有效缓解手工采摘费用高、雇工困难等问题,今年兵团加大了机械采棉力度,经过验证,一台进口采棉机一天的满负荷采收面积可达150亩,相当于700名熟练采棉工人的日工作量。

原以为只有兵团才有机采棉,地方鲜有,通过考察发现,新疆地方的机采棉发展也比较迅猛。一些种植较大地块的棉农,在播种时会选择机采棉种子,按照机采要求间距播种。在收获时,比较人工采摘、机采成本及销售价格,选择经济采摘方式。兵团:80%-90%以上机采棉。地方:(南疆主要生产长绒棉,机采会破坏棉绒,因此主要靠手摘,下面主要分析北疆)预计北疆30-40%棉田是按照机采标准种植,可能会有20-30%棉田采取机采方式。

图9 采摘成本对比走势图(元/亩)

图10 采摘成本价差走势图(元/亩)

机采棉与手摘棉采摘成本比较。兵人工采摘:近年人工成本高企,再加上新疆地区的一些治安问题造成拾花工较为紧张。去年2.0-2.2元/公斤,今年不低于2.5元/公斤。机器采摘:220元/亩(兵团190元/亩),按亩产300-350公斤计算,折合0.6-0.7元/公斤。但是因为机采由于杂质大,重量可能会大于手摘10%以上,加工厂收购价格低于手摘棉1.0-1.5元/公斤。综合测算,机采较手摘方式棉农可多获益160元/亩以上。轧花厂:收购、加工机采棉较手摘棉成本低600-700元/吨。表现在现货销售价格上,机采棉较手摘棉低500-1500元/吨。

期货交割暂无机采棉升贴水规定,机采棉可以制作期货仓单,从而吸引仓单入场。因此郑州商品交易所的棉花期货合约价格将代表机采棉价格。对于纺织企业来讲更喜欢高级棉,中国棉花电子交易市场(现货电子盘)以手摘棉为主。两个交易市场的价格形成结构发生了改变。

消费:非棉纤维替代形成长期趋势 棉纺企业看到出路

近年来,中国化纤行业的新增产能在不断的增多,导致化纤的价格一降再降,尽管2014年棉价大幅下跌,但棉花与短涤、棉花与粘胶的价差依然较大。作为纺织原料的聚酯类产品,对棉花的间接替代性作用依然较强。

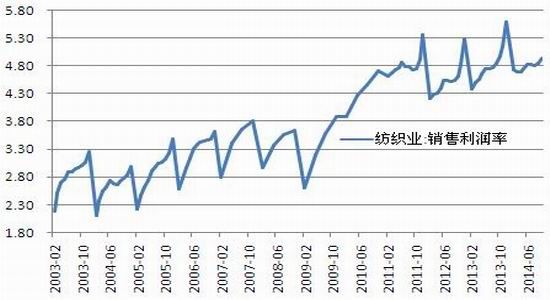

从图中可以看出,棉涤价差、与棉黏价差仍在持续扩大,目前,棉涤价差达到6037元/吨,棉黏价差达到1974元/吨,虽然较去年有明显的缩窄,但这样的价差结构依然使得化纤产品对于棉花原料的替代性强。在纺织行业消费环节,棉花的竞争力依然较弱。在商场中我们不难发现,近两年来,光滑、防风、防雨等化纤面料的衣服越来越多,而采用棉花的衣物越来越少,而这一情况在未来几年中,都将很难得到改善。

图11 短纤、黏胶、328棉价格走势对比图(元/吨)

图12棉涤价差、棉黏价差(元/吨)

图13 纺织行业利润总额 累计同比(%)

图14 纺织行业利润总额 累计同期增减(%)

随着棉价逼近历史底部位置,业内企业或将放大棉花采购的规模,棉纺织业经营状况预计在2015 年慢慢恢复,受国内用棉成本支撑、内外棉价差维持在1500-2000 元/吨的合理区间两大因素影响,我们认为2015 年下游集中补库需求将带动产业链的恢复性增长。此外,根据历史经验,棉价波动对国内棉花的供需、企业的库存规模,均有明显的周期性影响,预计业内企业随着棉价历史性底部的到来,存在额外采购原材料的动力,进一步放大业绩增速。

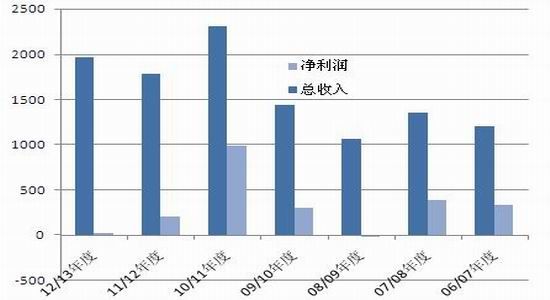

中期来看,棉纺织企业自2010 年以来的高成本困境,有望于2015 年开始反转:2010 年以来,棉纺织企业面临不断攀升的高成本困境,随着人力成本开始自然增长、环保成本见顶、主要原材料棉花价格下降,棉纺织企业有望在2015 年迎来困境反转,提升国际竞争力。且经历前期的行业整合,规模较小、经营实力相对较弱的企业退出市场竞争,行业集中度有望整体提升,订单等资源向龙头企业聚集后,预计将明显提高龙头纺企的市场占有率。来年人民币压力较大,这将有利于纺织服装出口。中国棉花的消费量将稳中有小幅增加。

种植:面积继续下调 步入减产周期

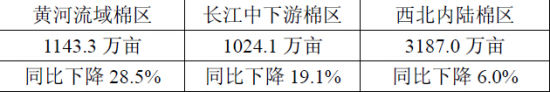

表1 14/15年度全国三大棉区植棉意向调查

国家棉花市场监测系统于就全国范围棉花种植面积意向展开调查,结果显示,2015年中国植棉意向面积5408.9万亩,同比减少915.1万亩,降幅到达14.5%。明显减少的主要原因:

一、收购价格同比降幅大,棉农种植收益受影响。

二、内地补贴政策公布晚。

三、新疆整体收益暂不明朗,棉农心里摇摆不定。

四、棉花种植比较收益与粮食差距大。

五、棉花种植费时费力。

图15 中国棉花种植面积(年/千公顷)

图16 中国棉花平均种植成本收益(元/亩)

展望:回落测出消费买盘后震荡向上

14/15年度,棉花趋势行情定义:宏观经济环境对于大宗商品来讲是压力因素,棉价亦会受到拖累。但棉花基本面格局有所改变,来年的形势要好于今年,棉价处于震荡寻求消费支撑的过程,主动做空动能不强,过分悲观不可取。而后震荡盘底,缓慢向上。

内外盘关系,美国明年受到进口棉配额的限制,中国对外棉的进口需求继续下降,美棉出口预期再降,对于外盘棉花价格来讲压力较为明显;中国棉花库存步入消化周期,郑州盘下方空间较小,换言之过分悲观不可取。

从时间节点来看,新棉集中供应阶段,实盘库存压力矛盾突出,随后市场关注的焦点将转移到消费环节,以及种植面积减少的利好。

从价格区间来看,中国出口管控,因此美国会否出台政策应对需要我们关注。从全球棉花种植成本来看,55美分左右将出现成本支撑,美棉如果在60美分附近能够企稳,那么郑棉12000将成为底部,反之郑盘价格将滑档至11000元/吨。

- 其他新闻

- 更多>>

- ·供需矛盾未改 棉花期货价格维持…

- 2016-01-07

- ·江南布衣布局线上,不可触动的底…

- 2016-01-07

- ·PTA期价昨日小幅反弹 产业链…

- 2016-01-07

- ·上海国际棉花交易中心与上海纺织…

- 2016-01-07

- ·PTA期价昨日小幅反弹 产业链…

- 2016-01-07

- ·ICE触及六周低位,受累于商品…

- 2016-01-07

- ·普宁纺织服装产业发展研讨会在康…

- 2016-01-07

- ·谁在导演国际石油市场皮影戏

- 2015-12-29

- 纺织百科

- 更多>>

- ·天丝(TENCEL)面料

- 2012-03-20

- ·纯棉冷转移印花

- 2012-04-16

- ·QC验布流程

- 2012-03-22

- ·丙纶无纺布

- 2012-03-20

- ·色丁SATIN

- 2012-03-21

- ·合成纤维仿麂皮绒生产工艺简介

- 2012-03-21

- ·铜铵纤维----环保型再生纤维

- 2012-03-21

- ·涡流纺纱的特点

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,