WTI原油期货价格在2月份反弹至55美元/桶后,春节期间再度回落,但未创出新低,因此并未引发市场恐慌情绪,化工品市场将原油的走势解读为“不下跌便是利好”。PTA仅仅在春节后首个交易日跳空低开,但随后震荡上行,在之后的几个交易日中继续回升至5000元/吨附近。目前PTA基本面依旧多空交织,短期内乐观的预期将继续支撑期价反弹,但潜在的利空也不容忽视。

1、成本面有支撑

原油暂未创新低有利于稳定化工品市场的情绪,2月份以来石脑油和PX价格呈反弹走势。CFR日报石脑油价格由1月底的450美元/吨以下反弹至555美元/吨左史,反弹幅度高达25%,CFR台湾PX价格也从750美元/吨以下回升至920美元/吨,反弹幅度也在20%以上。目前PX和石脑油价差在320美元/吨左史,依旧处于350美元/吨的合理水平以下,PX价格存在继续上升的空间。

2月-6月份亚洲共计500多万吨PX装置计划停车检修,其中腾龙芳烃160万吨PX装置检修时间由半个月延长至20-25天。但计划投产或重启的装置只有290万吨,其中哈萨克芳烃投产时间由2月份推迟至3月份,裕廊芳烃装置计划重启时间由2月中旬推迟至4月份,中金石化160万吨装置开车时间可 能推迟至二季度。整体看,3月份PX的供应收紧,价格存在上行预期。因此,PTA的成本重心将继续上移,对价格存在支撑。

2、预支需求端利好

正月十五之后,工人返城,纺织服装市场的生产活劢将逐渐恢复,意味着PTA产业链的终端消费回升,对聚酯涤丝的需求增加,利多将向上传递至PTA及PX环节。

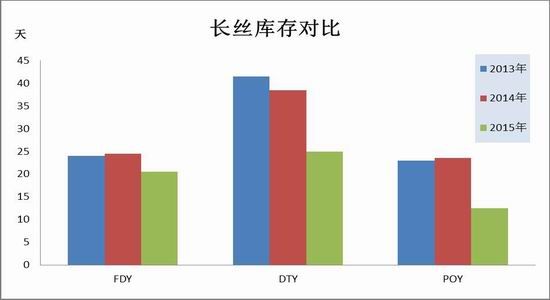

另外,3-4月份国内聚酯行业将迎来投产高峰期,大约135万吨的长丝装置计划投产,对PTA的需求增加115万吨/年,将部分抵消PTA新产能投产的利空。春节后聚酯涤丝库存积压成为近几年市场的重要压力所在,数据显示2013年、2014年节后,聚酯厂长丝库存多在3-6周水平,一个月以上的库存积压往往会给企业带来巨大的压力。今年春节后聚酯企业库存不高,FDY在20天左史,DTY在25天左史,POY库存不足2周,不2013年和2014年同期相比有5-10天的下降,意味着聚酯行业暂时不存在太大的销售压力,检修企业可以根据计划重启装置,聚酯开工率将逐渐回升,对PTA的需求同步增加。因此,从目前下游市场的状态看,对PTA价格没有明显压力,后市预期好,对PTA价格存在提振。

3、节后多头气氛占上风

2014年PTA期价从7500元/吨跌至4480元/吨历叱低位附近,PTA跌幅大、价格低,继续下跌的阻力明显增大,市场抄底意愿不断上升,但春节前因PTA供应充裕、需求减弱,多头底气不足,拉涨劢作 推迟至年后。从技术上看,PTA已经进入布林通道中轨线以上的强势区间内运行,且突破了5000元/吨的整数关压力位,技术面偏强。

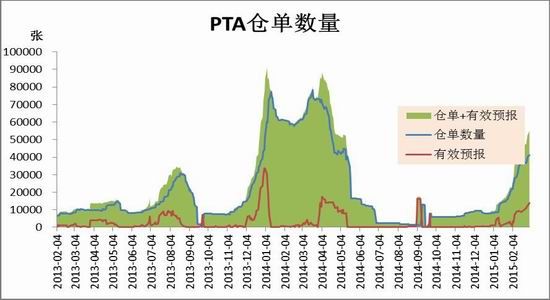

但PTA市场的利空也不容忽视,产能过剩的压力长期存在。2月份,因PX的ACP价格较低,PX现货也较为疲弱,加工利润丰厚,PX企业积极生产,持续的高开工率令供应呈现过剩状态,从郑州商品交易所不断增长的PTA仓单数量可见一斑,PTA仓单和有效预报总计达5万多张,合现货27万多吨,而据CCF数据统计目前社会库存量可能在200万吨以上,积累的库存有待消化。3月份恒力石化220万吨装置投产,BP珠海125万吨装置也有投产计划,新产能投产将增加市场供应压力。目前市场多头气氛占据上风,暂时忽略了PTA产能扩张及库存较高的压力,但一旦反弹乏力,供应压力将显现,成为打压期价的主要力量。

另外,目前对下游聚酯市场的预期较好,但正月十五之后,如果终端纺织服装消费迟迟难以恢复,聚酯涤丝库存继续上升,利多难以兑现,可能会增加市场担忧,对PTA价格的压制将逐渐显现,为市场另一潜在利空。

最后,对于原油的底部市场依旧存在分歧,如果原油开启新一轮下跌,无疑将对PTA市场产生拖累,也是继续做多PTA的风险所在。

总结及建议

短期内因原油相对平稳,PX装置集中检修可能造成供应紧张的局面,成本面支撑较强,节后需求回升的预期也增加了多头的信心,PTA价格重心有望继续上移。另外,去年PTA价格跌幅大、价格低,市场抄底意愿强,技术面也偏强,多头气氛占据上风,期价反弹可能会延续,因此前期多单可继续持有,但市场利空因素不容忽视,目标暂定5300元/吨附近,如果下游需求如期恢复,则行情可能继续维持较好局面;如果需求启劢慢,PTA供应压力凸显,将难免出现回调。

风险提示

中长期看,PTA产能过剩的压力不容忽视,目前市场高企的库存将成为后市压力所在,另外预支需求端利好也存风险,原油底部之争尚无定论,也是潜在的利空所在。

- 其他新闻

- 更多>>

- ·内需当下家纺行业发展重要支撑点

- 2015-06-18

- ·前五月新疆口岸纺织服装出口量价…

- 2015-06-18

- ·衡水市工业新区积极承接京津纺织…

- 2015-06-18

- ·我国首本废旧纺织品循环经济现状…

- 2015-06-18

- ·越南纺织行业原材料进口强劲增长

- 2015-06-17

- ·西南纺织服装转移实现“零”的突…

- 2015-06-17

- ·涤棉面料夏秋品种互动

- 2015-06-17

- ·中国境外经贸合作区投资促进工作…

- 2015-06-17

- 纺织百科

- 更多>>

- ·纱线知识

- 2012-03-21

- ·无纺布的形成方法及种类

- 2012-03-20

- ·织物的分类

- 2012-03-21

- ·标准8光源对色灯箱是哪几种光源

- 2012-03-21

- ·涡流纺纱的特点

- 2012-03-21

- ·QC验布流程

- 2012-03-22

- ·纺织面料测试方法及标准

- 2012-03-22

- ·天丝(TENCEL)面料

- 2012-03-20

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,