棉市供需配合 带来反套机会

[发布时间:2015-08-17] [TBS信息中心] [关键字:棉 ] [编辑人:布道]

内容摘要:

1. 新年度棉花基本确产,采摘期将与去年持平

2. 内外棉纱价差缓慢回落,棉纱进口量从4月起下降,

减轻对国内纺企的压力,利好棉花需求

3. 国储轮出成交量低迷,影响新年度棉花轮入量

4. 郑棉升水结构稳固,可卖CF601买CF605反向套利

一、 行情回顾

图1:郑棉601合约K线图(单位:吨/元)

数据来源:文华财经

上月受股指行情影响,大宗商品在月初出现大跌行情,之后略有反弹。随着抛储消息的公布,棉花市场维持弱势向下震荡行情。在竞拍抛储正式启动后,由于成交量低迷,而成交价格比现货价格较高,反而使市场价格趋于平稳。

进入8月,部分地区的籽棉也将成熟可采摘,抛储也将在8月底结束,这段时间行情走向又会如何呢?

二、棉花将持续减产,新年度籽棉采摘期将于去年持平

1、2015年国内棉花种植情况

从截止6月底的新年度棉花种植调查情况看,2015年全国棉花种植面积预估为5259万亩,较2014/15年度下降20%,初步预计2015/16年度产量为551万吨,较2014/15年度下降14%。

图2:2015年棉花意向种植面积及预计产量

数据来源:浙商期货研究中心

目前国内实行目标价格后,棉农收益下降,尤其是内地补贴额度小,棉花内地种植面积大幅度下降,向新疆地区集中,而新疆地区的兵团植棉面积也在人为控制下降中,实行减棉增粮。由此,我们可以预判,未来一段时间内棉花的种植面积还将继续下降,从而影响棉花的供应量。

2、新年度籽棉采摘期将与去年持平

今年6月虽时有恶劣天气的影响,但影响面积有限。除长江流域受降雨偏多影响棉花生长外,其余地区长势均略好于去年同期。至7月初,各地棉花已普遍进入开花期,新疆地区现蕾数在15个左右,内地各区略有不同,基本在2-5个左右。

图3:2015/16年度新棉上市时间预估

数据来源:中国棉花信息网

2015/16年度,籽棉成熟上市时间较上一年度基本持平,但晚于平均上市时间15-20天左右。预计在8月下旬至9月中旬期间开秤。新棉的集中上市将在12月-1月。届时的供应量将会是新年度中的一个峰值。另外,国储轮库对于阶段性供应的影响几乎可以忽略,因为由目前的成交情况推测,无论是抛储还是收储,实际成交都仅为几万吨的级别。

从需求的季节性角度看,尽管受到资金紧张限制,5月棉花仍受到一定的纺织行业季节性旺季支撑。

三、国内需求或走出低谷期 可期待好转

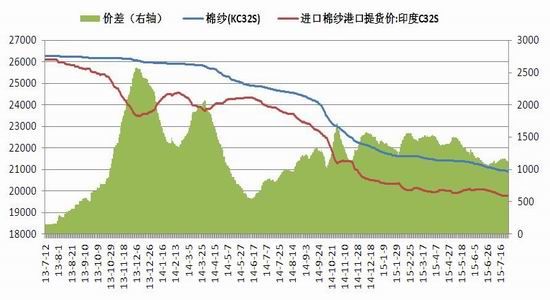

1、 内外棉纱价差缓慢缩小,棉纱进口量随之下降

从需求的角度看,棉花消费量的低谷已经出现,后市将缓慢上行。由于前期棉纱进口利润较好,维持在1200元/吨左右,造成棉纱进口量激增,打压了国产棉纱的价格,挤占了国产棉纱的市场占有率,从而影响了纺织企业对棉花的需求,使得棉花销售如履薄冰,甚至旺季不旺,棉花价格一路下跌至低位震荡。

图4:进口棉纱与国产棉纱的价差走势图

数据来源:浙商期货研究中心

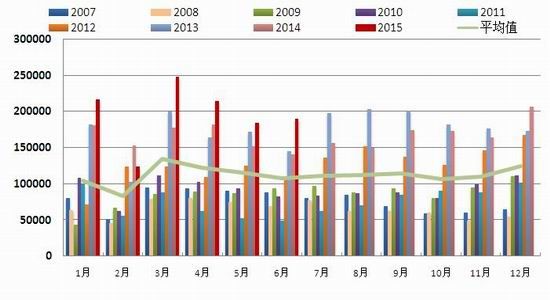

图5:棉纱进口量

数据来源:浙商期货研究中心

近期内外棉纱价差从4月开始已有所回落,棉纱进口量也随之缓慢下降,并且随着经济形势的逐渐平稳,纺织企业进入产能淘汰和优化阶段,后续对棉花的需求不会比之前情况更差,可预期将缓慢好转。

从供应和需求两方面的共振来看,将长期利好远月,郑棉升水结构应较为稳固。如果配合一些利好题材,近远月的价差将会出现持续扩大的趋势。

四、 抛储与轮入

图6 国储竞拍成交情况

数据来源:中国棉花信息网

从7月10日起,传闻已经的抛储正式启动,截止7月底,储备棉轮出实际成交量为39001吨,成交比例仅为4.98%。由于企业的参与度不高,国储成交量低迷。从7月的竞拍结果来看,2011年度的国产棉和2012年度的进口棉成交量尚可,2011年度国产棉成交量最高。国储棉的流出使得供应压力有所增加。

而新年度开始,新棉轮入就将开始。新棉的轮入量将为实际轮出总量的40%,从目前的成交情况看,新年度中轮入的新棉的量将十分有限。

五、结论:郑棉升水结构稳固,卖CF601买CF605

图7:郑棉1601合约日K线图(单位:元/吨)

数据来源:文华财经

8月市场将等待收购价对现货市场的引导,在基本确认产量的情况下,或难有种植方面的炒作。

从长期的供应方面看,由于产量的下降将长期利好于远月,郑棉的升水结构较为稳固;另一方面,从供应的季节性角度看,1月的供应压力将大于5月份,而5月的棉花需求仍受到纺织行业季节性旺季的支撑,因此CF601与CF605价差存在继续扩大的可能。投资者可在CF601与CF605价差缩小至50-90元/吨(CF605-CF601)时,建立卖CF601买CF605反向套利头寸,滚动操作。目标位300,止损位-50,仓位控制在30%以内,最大亏损接近1.7%,目标盈利在3.3%左右。

- 其他新闻

- 更多>>

- ·奥地利1月通膨率稍降主因服饰售…

- 2014-02-27

- ·艺术染整 升华传统的设计新贵

- 2014-02-27

- ·英研发出可发电纤维物料 手机充…

- 2014-02-27

- ·美国众多服饰公司库存积压

- 2014-02-27

- ·德国小型服装店纷纷倒闭

- 2014-02-27

- ·湖北服装 在转型中突围

- 2014-02-27

- ·服装行业库存高企与优衣库的零库…

- 2014-02-27

- ·服装行业渴望搭乘“大数据”快车

- 2014-02-27

- 纺织百科

- 更多>>

- ·棉纱丝光要求

- 2012-03-21

- ·卫衣

- 2012-03-21

- ·麻型织物的特点和品种

- 2012-03-21

- ·“冰麻”的性能、染色和整理

- 2012-03-20

- ·吸湿排汗纺织品的评价标准

- 2012-03-21

- ·日本蓄热保温面料技术

- 2012-03-21

- ·涡流纺纱的特点

- 2012-03-21

- ·纺织品的常规检测项目

- 2012-03-22

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

网站备案/许可证号:浙ICP备11055134号-1 热线:0575-85751723 0575-85751780 在线QQ:672460491

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,