——2015 年12 月棉花市场展望

内容提要:

1. 新棉产量再次被调降,预计2015 年度产量501 万吨

2. 进口棉同比减少48.6%,内外棉价差逐渐缩小

3. 10 月进口纱环比下降,但仍然对国内纱线市场冲击较大

4. CPI 连续两月下降,PMI 维持低位运行

5. 12 月美棉或延续偏强震荡

后市展望:

美元延续偏强走势,在美联储加息预期越来越强的背景下,美元后期可能站稳100,将对全球商品价格产生持续性的压力,目前CRB 指数已经创下13 年以来的低点,商品依然进入暴跌模式,金融属性更强的有色和化工品跌幅更大,农产品也处于缓跌的节奏之中。美棉走势相对偏强,延续区间震荡,主要是自身基本面趋于改善之中,如果外围环境不再恶化,美棉下方空间有限。

国内方面,新年度棉花产量预计500 万吨左右,较去年大幅下滑;国内年消费量预计720 万吨左右,维持稳定;预计2015 年进口棉花125 万吨,但从年内供需来看,国内棉花处于紧平衡的格局。但是,因为过去几年国家托底收储,国储库预计仍然存在超过1000 万吨的棉花库存,这将成为国内棉价长期的压力所在,未来几年国家将以去库存为主,因此,国储库存将在必要时向市场抛售,长期来看,棉价依然存在压力。短期来看,年内纺织企业存在补库存需求,加上现货价格的支撑,年内棉价或维持稳定,郑棉在此背景下,或呈现区间偏强震荡,CF1605 参考(11500、12500)。

一 11 月行情回顾与分析

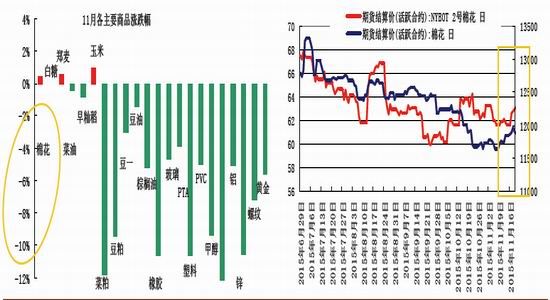

截止11 月23 日,如图1 所示,11 月份商品市场用“惨跌”来形容也丝毫不为过,这波下跌潮中,金属和化工品跌势最凶,农产品板块除了油脂油料之外,其他品种相对缓和。

对于棉花而言,在进口棉受到限制以及内外棉价差不断收敛的背景下,进口棉价格不再具备太大的优势,而且受到国家配额限制,这样导致国内新疆棉受到下游青睐,成交相对前期活跃,对价格构成支撑,因此,11 月郑棉震荡微涨。

图1:11 月国内主要商品涨跌幅一览 (截止11 月23 日) 图2:11 月郑棉震荡,美棉震荡微涨

二 基本面重要影响因素分析

2.1 新棉产量再次被调降,预计2015 年度产量501 万吨

根据中国棉花信息网的抽样调查显示,2015 年全国棉花总产501 万吨,同比减少20%;其中新疆总产381 万吨,减少14%;内地总产120 万吨,减少37%,新疆和内地棉花产量联袂下降,是棉花种植效益下降的最终体现。去年全国棉花产量640 万吨左右,而今年预计产量只有500 万吨附近,直接减少140 万吨,下降幅度高达22%。根据USDA 的预测,我国年度消费量约720 万吨,可见,单从年度产销来看,加上进口棉数量,国内也处于紧平衡格局。

但是,前几年国家托底收储,导致国储库还有超过1000 万吨的库存,这将成为市场最大的压力所在,未来数年国家都将以去库存为主。

2.2 进口棉同比减少48.6%,内外棉价差逐渐缩小

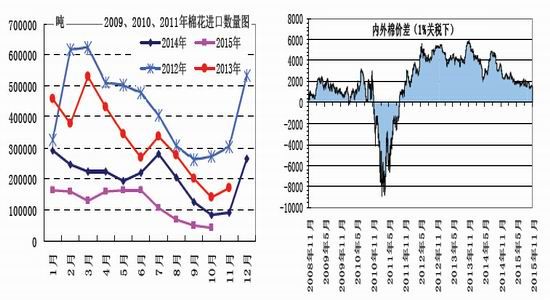

据海关统计,2015 年10 月我国进口棉花4.21 万吨,较上月减少0.88 万吨,减幅17.3%,同比减少48.6%;平均进口价格1690 美元/吨,较9 月下跌163 美元,跌幅8.8%,同比下跌14.2%。2015 年前10 个月共进口120.26 万吨,同比下降42.3%。2015/16 年度前两个月共进口9.31 万吨,同比下降54.6%。配额使用仍以1%关税居多,比例接近八成;贸易方式中进料加工仍为最主要的进口方式,占比超过三分之一,除来料加工没有进口外,其余三种相差不大,比例均在两成左右;来源国中澳大利亚最多,所占比例有所回落,刚过四成,进口美国棉花持续回落,所占比例仅占6%。

截止11 月20 日,CC Index 328 报价12956 元/吨,但进口棉1%关税下报价11437 元/吨,内外棉价差1500 元/吨左右,已经是4 年来的低位。随着国内棉价的大幅下跌,进口棉价格优势已经逐渐丧失,加上国家对于进口配额的限制,进口棉数量大幅下降。由于国内仍然存在巨量库存,预计近两年国家都将以去库存为主,进口将延续收紧姿态。

图3:10 月进口棉数量同比大幅下降 图4:10 月内外棉价差继续缩小

2.3 10 月进口纱环比下降,但仍然对国内纱线市场冲击较大

据海关统计,2015 年10 月我国进口棉纱约17.4 万吨,同比增加0.9%,环比减少20%。

2015 年1-10 月我国累计进口棉纱199.96 万吨,同比增加22%。2015 年度(2015.9-2015.10)我国累计进口棉纱39 万吨,同比增加13%。由于进口棉纱没有配额限制,进纱口广受纺织企业青睐,预计全年进口量将超过230 万吨,折耗费棉花近255 万吨。根据美国农业部最近预计,中国2015 年棉花消费量只有730 万吨左右,那么255 万吨棉花超过国内年消费量的35%,可见进口棉纱对国内棉花市场的冲击力度很大。

2.4 CPI 连续两月下降,PMI 维持低位运行

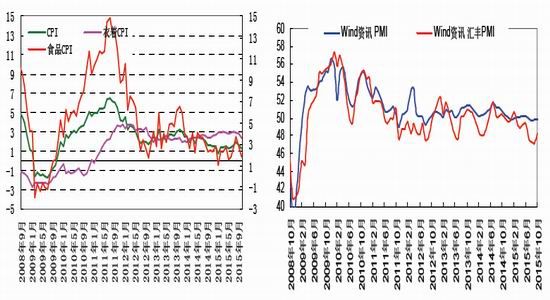

根据统计局数据,10 月份CPI 总水平同比上涨1.3%,其中城市上涨1.3%,农村上涨1.2%,食品价格上涨1.9%,非食品价格上涨0.9%,消费品价格上涨1%,服务价格上涨1.9%。

从图5 可以看出,9 月CPI 同比涨1.6%,可见9、10 月均低于8 月的同比上涨幅度,CPI 上涨之后再次出现回落,难免增加市场对经济的担忧。同时,10 月中国制造业PMI 报49.8%,与9 月持平,较8 月微升0.1 个百分点,说明当前经济运行保持平稳走势。但已经是制造业PMI 连续3 个月在50%以下,但10 月汇丰PMI 略有上升,中小企业活力有所增强,但整体上来看,国内经济增长依然乏力,稳增长措施还有待进一步落实。

图5: CPI 继续下跌,通缩渐显 图6:10 月PMI 略有改善

三 期货市场及资金面分析

3.1 12 月美棉或延续偏强震荡

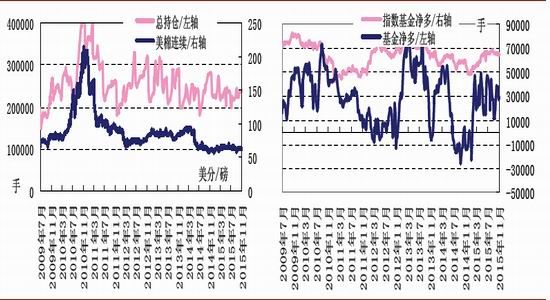

如下图所示,截止11 月17 日,CFTC 棉花总持仓为208696 手,较上月同期240572 手增加31876 手,如下图所示,不管是基金总持仓、还是指数基金净多,还是基金净多,拉长时间来看,近半年来都是维持稳定,这表明资金参与热情不高。从美棉自身基本面来看,新年度产量大幅下降,库存消费比下降,总体趋于改善,棉价下方空间不大。但是,全球经济复苏缓慢,外围需求低迷,棉价上涨压力依然重重,综合来看,继续延续区间震荡的可能性较大,但按照历史价格规律,12 月、1 月,棉价走势略强。

图7:基金总持仓维持稳定 图8:CFTC 基金净多头寸维持稳定

四 总结及后市展望

美元延续偏强走势,在美联储加息预期越来越强的背景下,美元后期可能站稳100,将对全球商品价格产生持续性的压力,目前CRB 指数已经创下13 年以来的低点,商品依然进入暴跌模式,金融属性更强的有色和化工品跌幅更大,农产品也处于缓跌的节奏之中。美棉走势相对偏强,延续区间震荡,主要是自身基本面趋于改善之中,如果外围环境不再恶棉化,美棉下方空间有限。

国内方面,新年度棉花产量预计500 万吨左右,较去年大幅下滑;国内年消费量预计720 万吨左右,维持稳定;预计2015 年进口棉花125 万吨,但从年内供需来看,国内棉花处于紧平衡的格局。但是,因为过去几年国家托底收储,国储库预计仍然存在超过1000 万吨的棉花库存,这将成为国内棉价长期的压力所在,未来几年国家将以去库存为主,因此,国储库存将在必要时向市场抛售,长期来看,棉价依然存在压力。短期来看,年内纺织企业存在补库存需求,加上现货价格的支撑,年内棉价或维持稳定,郑棉在此背景下,或呈现区间偏强震荡。

- 其他新闻

- 更多>>

- ·首届中国“零皮草无伤害时装秀”…

- 2014-02-14

- ·新疆两年8.88亿力挺南疆短、…

- 2014-02-14

- ·四项国内贸易行业标准通过审定

- 2014-02-14

- ·环保局:染整污水排放新标实施要…

- 2014-02-14

- ·今年我国免收纺织品等货物出境检…

- 2014-02-14

- ·人民币兑美元中间价报6.107…

- 2014-02-14

- ·欧盟发布贸易新法规 纺织品出口…

- 2014-02-14

- ·日本育新型桑蚕 可产水母基因发…

- 2014-02-14

- 纺织百科

- 更多>>

- ·麻型织物的特点和品种

- 2012-03-21

- ·QC验布流程

- 2012-03-22

- ·还原染料

- 2012-03-21

- ·针刺无纺布

- 2012-03-21

- ·E-PTFE面料介绍

- 2012-03-21

- ·水刺无纺布

- 2012-03-22

- ·合成纤维仿麂皮绒生产工艺简介

- 2012-03-21

- ·湿法无纺布

- 2012-03-22

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,