一、2015年棉花市场回顾

2015年,国际棉价在美棉出口净销售数据利好、美国主产区天气炒作、减产以及原油价格阶段性反弹等因素影响下,低位振荡反弹;而国内棉花价格因自身库存高企、需求疲弱以及国储抛储等利空因素影响,延续弱势探底走势。

(一)国际棉花期货回顾

2015年国际棉价走势主要分为三个阶段。

1、1月——6月份,振荡上涨

2015年上半年,国际棉价整体维持振荡上涨格局,1月受累于原油价格下跌,中国进口减少,全球供应充足等利空因素影响,美棉期货持续回落。进入2月份,在国际原油价格触底强势反弹,美棉出口净销售数据持续利好等利多因素影响,美棉期货价格触底反弹,并突破前期高点,振荡走高。 此期间,美棉期货指数从1月下旬的最低57.75美分/磅振荡上涨到6月30日的阶段性最高价格68美分/磅,涨幅高达17.75%。

2、7月——9月份,振荡回落

进入7月份,国际棉价受累于原油价格下跌,中国进口减少,全球供应充足以及中国抛储等利空因素影响,美棉期货振荡下跌。尽管在8月份,USDA意外下调美国棉花产量预估,提振棉价引美棉期货价格大幅反弹;但随后棉价重回基本面,在国际原油价格回落以及下游需求疲弱,出口销售数据疲弱等利空因素影响,美棉期价延续振荡回落走势。 整体上看,此期间国际棉价维持振荡下跌走势;美棉期货指数价格从7月2日阶段性高点68.80美分/磅振荡下跌至9月24日阶段性低点59.67美分/磅,跌幅13.27%。

3、10月——12月份,振荡回升,价格重心小幅上扬

进入10月份,美国棉花主产区降雨影响收割进度、印度预期减产以及出口销售数据等多重利好因素持续发酵,受此影响,国际棉价振荡上涨,基金净多持仓持续增加,显示资金做多意愿强烈。 此期间美棉期货指数从9月底最低的59.67美分/磅振荡上涨至12月9日阶段性高点的65.41美分/磅,涨幅9.62%。

(下图为美国棉花指数日线走势图)

图1,数据来源:文华财经

(二)国内棉花期货回顾

2015年国内棉花期货价格走势大致可以分为2个阶段。

1、1月——5月初,振荡反弹

进入2015年,国内棉花价格受棉花减产、进口减少以及国际期棉价格走高提振,振荡走高,但国内棉花库存高企,节前棉花采购低迷压榨,棉花价格涨幅受限。春节节后,国内棉企复工缓慢,棉花采购滞缓,棉价振荡走低;进入4月,美棉上涨带动,国内棉价在棉花种植面积下降,需求回暖,订单增大等因素影响,振荡走高;整体上看,此阶段国内棉花价格整体维持振荡上涨走势。此期间,郑棉指数价格从1月初的13000元/吨振荡上涨至5月7日,郑棉指数收于13640元/吨,涨幅4.92%。

2、5月7日——12月份,大幅下跌,延续弱势格局

进入5月份,国内棉花受棉企还贷压力、交易所库存持续增加等利空因素压制,振荡走低。进入7月,国内棉价在中国市场系统性风险以及棉花供应充裕、国储抛储、下游需求疲弱等因素打压下,加速下跌。尽管本年度棉花减产,对棉价起到一定的支撑;但高企的库存以及疲弱的需求持续压制棉价,棉价维持跌势。

此期间,郑棉期货指数从5月7日的阶段性高点13640元/吨一路下跌至12月9日的阶段性低点11395元/吨,跌幅高达16.46%。

(下图为郑州棉花指数日线走势图)

图2,数据来源:文华财经

(三)郑棉仓单变化回顾

2015年上半年,郑棉仓单呈增加态势,仓单从1月5日606张(有效预报647张)上涨至6月26日的1628张(有效预报613张)。随着棉花年度接近尾声,郑棉仓单逐渐注销,至11月3日,郑棉仓单降至3张(有效预报109张);而后新棉上市,棉企套保意愿增强,郑棉仓单开始增加,截至12月25日,郑棉仓单为363(有效预报1146张)。2015年郑棉仓单较前一年有明显的增加,这说明随着国内棉花价格逐步跟国际价格接轨,国内外棉花价格联动增大,企业套期保值的意愿明显增强。

图3,数据来源:郑商所、瑞达期货

(四)国内棉花现货(328级)价格回顾

2015年,国内3128B级棉花现货价格在供应充裕及下游需求疲弱的基本面影响下,延续着前一年的下跌趋势,跌破13000元/吨大关;但与2014年相比,国内棉花现货价格跌速放缓,跌幅明显缩小快速大幅回落,直逼13500元/吨。但国际棉价在2015年的走势表现较强,已经止跌,振荡反弹,致使国内外价差由正转负,至-1000元/吨左右(滑准税)。

其中2015年出现最高价格的是1月5日的14310元/吨、13606元/吨和 12685元/吨(分别对应2129B级、3128B级和2227B级);而出现最低价格基本在2015年年底,截止2015年12月18日,分别是 13566元/吨、12916元/吨和11863元/吨(分别对应2129B级、3128B级和2227B级)。

国内棉花现货价格逐渐走低,与进口成本(滑准税)的巨大价差逐渐收敛趋平,这也将更好地使国内棉花现货市场化,与国际价格接轨。

图4,数据来源:中国棉花协会

(五)国内棉花收放储情况

2014年开始,国内棉花取消收储政策,因而2015年没有收储。国储放储方面, 2015年国储棉轮出时间为7月至8月。7月10日,2014/15年度国储棉轮出竞拍工作开始,在近两个月的竞拍交易中,涉棉企业参与国储棉竞拍的热情普遍不高,截至8月28日,国储棉累计轮出总量180.17万吨,累计出库成交6.09吨,其中国产棉成交5.19万吨;进口棉成交0.89万吨,成交率3.38%。 国储棉轮出竞拍低成交率在一定程度上体现了目前棉花下游纺织消费低迷的情况。

图5,数据来源:中国棉花协会、wind资讯

二、影响因素分析

(一)、供需方面

1、USDA:下调2015/16年度全球棉花产量、消费量和期末库存预期

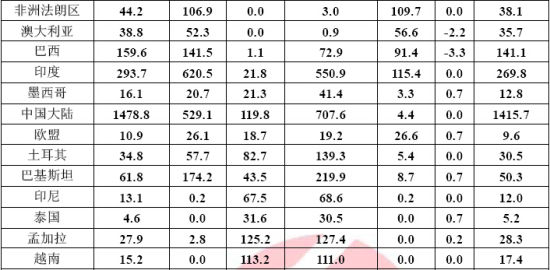

12月10日,美国农业部发布了全球棉花供需预测月报,再次下调了2015/16年度的全球棉花产量、消费量和期末库存。全球棉花产量下调了42万吨,主要发生在巴基斯坦、中国、美国、土耳其、希腊和土库曼斯坦,尽管部分被澳大利亚的增产所抵消。全球棉花消费量略有下调,主要反映了中国、印度和巴基斯坦的情况,但大部分被越南和孟加拉的调增所抵消。预计全球棉花贸易量会增加21.8万吨,这反映了巴基斯坦、越南和孟加拉进口的增加,但中国进口会减少。印度、巴西和澳大利亚的出口会增加,而美国则会减少。全球期末库存目前预计为2273万吨,较上月下调37万吨。

美国方面,与上月数据相比,2015/16年度棉花产量和出口量略有下调,期末库存有所下降。产量预计为284万吨,较上月下调了5.4万吨,主要是南、北卡罗莱纳州产量下降。国内纺织厂用量保持不变,但出口因供应减少和进度落后而下调了4.4万吨。期末库存为65万吨,占全部需求的22%。预计生产者得到的年度销售平均价格为每磅56至62美分,上下限均缩小1美分,平均值仍为每磅59美分,与上月持平。

表1,数据来源:USDA、中国棉花协会

全球棉花库存消费比近几年一直维持高位,但随着美国棉花和中国棉花的种植面积都开始下降,供应的逐渐减少,全球棉花库存消费比有望回落。

图6,数据来源:布瑞克、瑞达期货

2、国内棉花产量及交售情况

(1)中国2015年棉花产量情况

根据对全国31个省(区、市)的统计调查,2015年全国棉花播种面积3799.0千公顷(5698.4万亩),比2014年减少423.4千公顷(635.1万亩),减少10.0%。全国棉花单位面积产量1475.3公斤/公顷(98.4公斤/亩),比2014年增加12.1公斤/公顷(0.8公斤/亩),提高0.8%。全国棉花总产量560.5万吨,比2014年减少57.4万吨,减产9.3%。

图7,数据来源:布瑞克、国家统计局

(2)中国棉花棉花采摘交售情况

据国家棉花市场监测系统对14省区87县市1837户农户调查数据显示,截至2015年12月18日,全国新棉采摘进度为99.6%,同比增加0.9个百分点,较过去四年里的正常年份增加0.8个百分点,其中内地的采摘进度为98.8%;全国交售率为89.5%,同比增加5.8个百分点,较过去四年里的正常年份增加1.5个百分点,其中内地交售率为64.8%,新疆采摘交售已经结束。

另据对89家大中型棉花加工企业的调查,截至12月18日,被调查企业累计收购籽棉433.5万吨,折皮棉168.2万吨,籽棉平均衣分率38.8%,平均长度28.11毫米。推测全国加工率为86.2%,同比增加6.0个百分点,较过去四年里的正常年份增加0.1个百分点,其中新疆的加工率为90.3%;销售率为35.0%,同比增加8.3个百分点,较过去四年里的正常年份减缓21.5个百分点,其中新疆的销售率为31.9%。

按照国内棉花预计产量521.6万吨(国家棉花市场监测系统2015年11月份预测)测算,截至12月18日,全国累计交售籽棉折皮棉464.8万吨,同比减少82.1万吨,较过去四年里的正常年份减少171.6万吨;累计加工皮棉400.7万吨,同比减少37.7万吨,较过去四年里的正常年份减少147.7万吨,其中新疆加工皮棉330.3万吨;累计销售皮棉162.5万吨,同比增加16.8万吨,较过去四年里的正常年份减少203.6万吨,其中新疆销售皮棉116.6万吨。

(二)进口——数量明显减少

11月,国内部分纺织企业补充原料库存,加上临近年末,企业加紧使用配额,我国棉花进口数量较上月显著增加,但与去年同期比仍继续回落。配额使用仍以1%关税居多,比例接近八成;贸易方式中海关特殊监管区域物流货物成为最主要的进口方式,占比接近四成,进料加工排在第二,比例略超过三成;来源国中澳大利亚依然最多,但所占比例已回落至三成,进口印度棉花大幅增长,所占比例已达24%,排在第二位;进口海关以青岛、南京和上海为主;进口地区以山东和江苏最多。

据海关统计,2015年11月我国棉花进口8.4万吨,较10月份增加4.2万吨,增幅100.6%,同比减少0.8万吨,减幅8.3%;平均进口价格1653美元/吨,较10月下跌37美元,跌幅2.2%,同比下跌12.4%。2015年度前3个月累计进口棉花17.75万吨,同比减少40.2%;2015年前11个月累计进口128.71万吨,同比减少40.9%。

图8,数据来源:海关总署、瑞达期货

另据海关总署最新统计数据显示,2015年11月,我国进口棉纱15.95万吨,环比下降8.49%,同比下降2.91%;2015年1-11月,我国累计进口棉纱215.89万吨,同比增加19.67%。

棉花进口量继续呈明显下降趋势,缓解了国内棉花市场供应压力,国内棉花供求状况有望得到一定的缓解,为国内棉价减轻压力,但棉纱的进口量增加也一定程度上对冲了棉花进口大幅减少带来的利多影响。

(三)纺织行业需求——仍处困难时期

纺织出口方面,据中国海关总署最新统计数据显示,2015年11月,我国纺织品服装出口额为219.82亿美元,环比下降7.07%,同比下降9.70%。其中,纺织品(包括纺织纱线、织物及制品)出口额为86.68亿美元,同比下降9.20%;服装(包括服装及衣着附件)出口额为133.14亿美元,同比下降10.03%。2015年1-11月份我国纺织品服装出口总额为2570.28亿美元,累计跌幅5.77%。

纱布生产和销售方面, 11月,纱线、坯布销售市场延续疲弱态势。纺织厂多降价促销,销售量较10月增加0.6个百分点;坯布销售环比下降约2.01个百分点。纱线库存17天,较上月增加1.29天;坯布库存21.2天,较上月增加0.5天。

国内纺织企业的库存方面,11月,原料市场资源相对丰富,纺织企业棉花库存量有所增加。调查显示,当月纺织企业在库棉花库存较上月增加2.96万吨。被调查企业中,34%增加在库棉花库存,30%减少在库棉花库存。月底,纺织企业补库接近尾声,因多数企业对后市信心仍然不足,整体保持较低可支配棉花库存,约70.49%的被调查企业表示12月将维持现有原料库存情况。

我国纺织品出口总额继续小幅减少,纱布生产和销售表现较弱,且纺企棉花库存较低,采购意愿较弱,但纺织行业仍处比较困难时期。

图9,数据来源:海关总署、瑞达期货

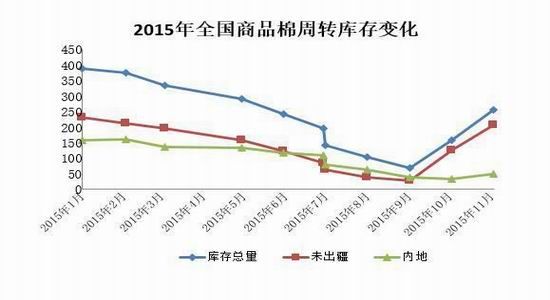

(四)国内商品棉周转库存变化情况

11月,新棉上市进入高峰,纺织市场却延续低迷态势。纯棉纱价格继续走低,用棉企业采购原料保持谨慎。市场资源整体供过于求,棉花商业库存量大幅增加。新疆棉花企业加大销售力度,疆棉外运量大幅上升。根据对中国棉花协会物流分会在全国18个省市的190家棉花交割和监管仓库、社会仓库、保税区库存和加工企业库存调查,全国棉花商业库存总量255万吨(包括新棉和陈棉),较上月增加96万吨,增幅60%。

其中,截至11月底,在疆新疆棉205.8万吨,环比增加81.2万吨。其中新疆区内39家仓库商品棉库存为189.4万吨(其中新棉183.4万吨,陈棉6万吨);疆棉在途运输10.1万吨(公路在途5万吨,铁路在途5.1万吨)轧花厂零散库存6.3万吨。内地仓库商业库存36万吨,环比增加14万吨,增幅64%。其中中国棉花协会棉花物流分会监测的内地151家棉花仓库的商品棉库存17.83万吨,环比增加4.1万吨,包含移库新疆棉15.75万吨,已通关进口棉2万吨,地产棉0.08万吨。调查加工厂及社会仓库库存18.17万吨,环比增加9.87万吨。根据对青岛、张家港、上海等保税区调查,保税区仓库进口棉合计为13.2万吨,环比增加0.8万吨,增幅7%。

图10,数据来源:中国棉花协会

三、技术分析

2015年整年郑棉期货的成交量和持仓量均处较低水平,说明市场参与人气严重不足,当时市场处低迷状态。从郑棉指数周K线走势图来看,期价位于下跌趋势线及均线下方运行,且均线呈空头排列,下跌趋势延续;短期MACD指标出现底背离,有止跌反弹的需求。但从成交量和持仓量上看,均未有回暖的迹象,因而弱有止跌反弹,幅度亦不会太大,2016年棉价或延续探底的过程。

(下图为郑棉指数周K线走势图)

图11,数据来源:文华财经

四、2016年棉花市场展望

综上所述,国际上来看,全球棉花基本面预期转好,供应量预期下滑,消费量预期小增,期棉库存预期下滑;不过供需转好的幅度有限,且全球棉花库存处高位,特别是中国库存,而中国进口量的下降亦对国际棉价形成压制。因此,2016年国际棉价可能会弱势振荡运行,预计运行区间为50——70美分/磅。

国内方面,尽管2015年国内棉花产量和进口量均出现明显下降,对棉价形成一定的支撑;但下游棉花需求也出现下滑,国内棉花形成“紧平衡”的局面,但中国庞大库存,其消化将是一个长期的过程,因而对国内棉花价格形成间压制。未来如何去库存将成为影响郑棉期货价格的波动重要因素。在目前高库存、底需求的状态下,棉价很难有大幅上涨的可能性,预计2016年的郑棉期价也将会维持振荡走弱的趋势,郑棉指数价格运行区间预计为10500——13500元/吨。

- 其他新闻

- 更多>>

- ·卫星导航种棉花

- 2014-04-07

- ·美国Teknor Apex公司…

- 2014-04-07

- ·三方协同制定卫生用纺织品标准

- 2014-04-07

- ·2013榜样服装品牌新闻调查 …

- 2014-04-07

- ·殡葬中介成死不起幕后推手:三百…

- 2014-04-07

- ·人民日报谈物价涨势:今年无需担…

- 2014-04-07

- ·比特币报价单月跳水近40% 虚…

- 2014-04-07

- ·北京深圳等6市试点共有产权房 …

- 2014-04-07

- 纺织百科

- 更多>>

- ·纯棉织物染整生产过程

- 2012-03-21

- ·QC验布流程

- 2012-03-22

- ·丝光牛仔布生产过程

- 2012-03-21

- ·纺织品的常规检测项目

- 2012-03-22

- ·纺织品的印染和后整理

- 2012-03-20

- ·常用针织布质量测试项目及标准

- 2012-03-21

- ·色丁SATIN

- 2012-03-21

- ·靛蓝染色

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,