观点:

美元走软,国内棉协会议抛储时间晚于预期,推动市场强势反弹,抛储前棉花市场压力不大,因社会库存整体有限。期货深贴水状态下有阶段反弹预期。空单暂减持,阶段多单介入持有,09合约压力位10650,11300,后逢高减持,波段对待。

操作策略:

单边操作:前低反弹,波段多单可持有,关注压力位10650、11300表现适度减持,整体而言,波段反弹尚未改整体弱势,空头暂观望,逢高仍可沽空。

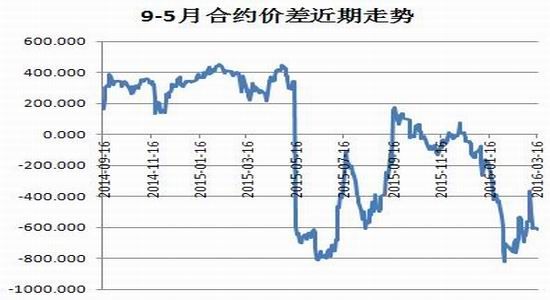

套利操作:卖9月买5月套利单逢低减持。

1、上周行情简要回顾

棉花前低支撑处止跌反弹,上方压力位10650、11300。

图1棉花走势图

2、基本面动态

2.1市场可以反弹的基础条件

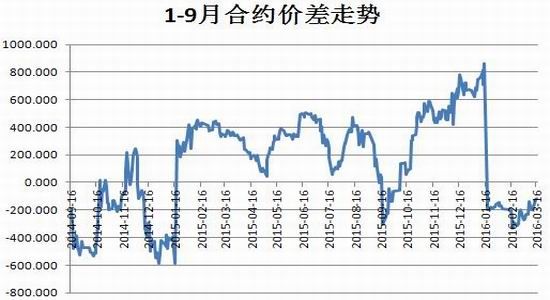

2.1.1期货深贴水仓单压力不大

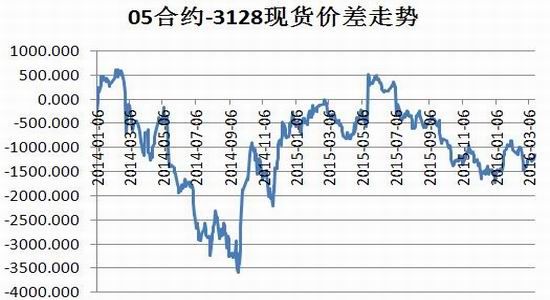

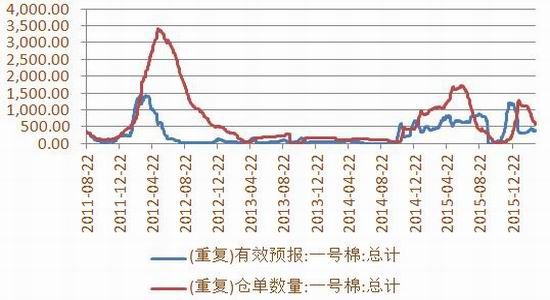

3128现货与期货05合约之间价差1141元/吨左右,期货处于深度贴水状态,卖交割积极性下降。从郑棉仓单来看,截止到3月17日,郑棉仓单557张,较月初下跌274张,较1月中旬时的1272明显下降。仓单注册积极性不足,此方面对市场构成的威胁小。但整体来看,

目前注册仓单+有效预报有945张,较去年同期的仓单量1529张下滑,这和期价之间的关系有关,去年同期期现价格相对偏高。但明显要高于2014年同期的148张,这和当时的环境不同有关,当时收储政策效应犹在,现货表现偏强,所以仓单注册积极性低。

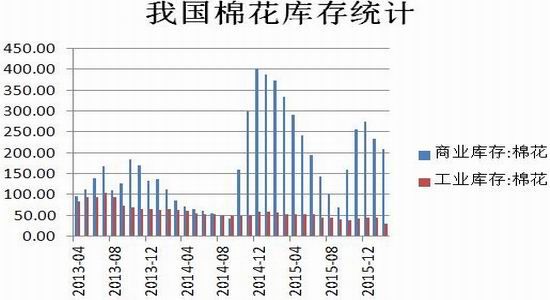

目前郑棉在册的仓单量不能说太低,折7560手,占到目前05合约持仓量的10%左右。另外虽然今年社会库存较去年偏低,但仍有200万吨的商业库存容量。一旦期现价差因期货

反弹而走高,仓单货源仍还是可以组织,尤其是此次反弹能够拉起来的话,时间上也允许,如果反弹推后则反而不能完全排除逼仓的可能性了,不过因为螳螂扑蝉,黄雀在后的不利局面谁都不要,所以多头在抛储放量的前夕不会贸然去真的接单的。所以整体而言5月反弹可 能性有,但逼仓可能性并不大。这也是近期抛储推后的消息出来后为什么09更加躁动,而05合约表现相对克制的原因吧。

郑棉仓单变化情况

2.1.2进口压力缩减

近期随着内外棉价差的拉大,国际棉花性价已经不占优势,1%关税进口尚有优势,但配额数量有限。导致进口下滑。截止3月18日,国内棉花3128B级价格11941元/吨,进口棉1%关税内价格11206元/吨,滑准税价格13426,国内外棉花价差在-1717元/吨,关税外棉花进口已经不占优势,而关税内棉花进口配额有限,所以我们看到棉花进口量近月不断下滑。据海关统计,2016年2月我国进口棉花5.6万吨,较1月减少4万吨,减幅41%,去年同期进口15.9万吨,减少10.3万吨,降幅65%。

截止3月18日,进口棉纱C32S港口提货价为19505元/吨,国内32S棉花价格在18965元/吨,国内棉纱价格开始低于进口纱,纱进口优势也在缩减,近月棉纱进口量亦开始下滑。

2.1.3新棉种植预期缩减

棉花播种一般自4月中旬展开,2016年我国棉花种植面积将继续下降对播种期前后的市场尤其是远月会构成一定支撑,这个阶段近强远弱的格局可能会有所变化。随着棉市持续疲软,棉花价格大幅下降,目前棉农只能依靠政府财政补贴勉强维持生产,调整棉花种植结构势在必行,政府在一号文件中也指出这点。据国家棉花市场监测系统数据显示,2016年全国 意向种植面积4750万亩,同比减少368.8万亩,降幅在7.2%,其中新疆意向种植面积同比下降2.9%。

前期买近卖远套利单注意逢低减持。

2.2、反弹制动的直接推手——抛储延迟

据中国棉花信息网,在3月17日召开的中国棉花协会三次三届会议上,发改委相关负责人表示,国储棉投放市场已经于月份报国务院并批复,目前正在研究实施细节,轮出时间初步定在4月中下旬。另外该会议还提到,确保投放常态化、价格机制化,实现之策的有需过度。除新棉上市期间不排除投放外,其他时间都可以投入。再价格尚实现投放价格与国际棉价联动,初步考虑一周调整一次竞拍价格。在投放前发布公告。此次会议基本明确抛储,轮出时间晚于之前预期,进而对市场构成变相刺激,成为直接推手推动市场强劲反弹。不过近期还需要关注的政策动向是新年度目标价,去库存意愿及财政压力下,调高目标价可能也不大,市场届时可能会承压,另外随着抛储增加供应市场整体仍承压。

2.3 主力资金的整体情绪仍偏空

郑盘方面,截止本周五,前20位主力多头持仓286846手,较上周的296123手下降9277手;空单377005手,较上周的373182手增加3823手,净空90159手,较上周的77059手增加,净空单继续增加,说明情绪仍偏空。

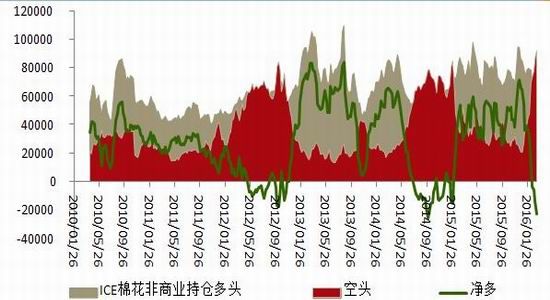

美盘方面,进入2月中旬后,ICE棉花基金净多单大幅下降,至2月16日时下降为净空,显示市场主力心态的变化,对市场构成直接利空。截止2月2日当周时,郑棉基金多头持仓79332张,基金空头持仓47934张,净多31398张,截止2月9日当周,郑棉基金多头持仓78697张,基金空头持仓68979张,净多9718张。此时空头已经开始发动攻击,但多头仍在抵抗尚未撤离;截止到2月16日当周,基金多头持仓69751张,基金空头持仓73718张,此时净持仓已经变为净空,净空持仓为3967张,空头已经占据上风。截止到3月1日,基金多头持仓73131张,空头持仓87303张,净空14172张。截止3月8日,基金多头持仓68608张,空头持仓91884张,净空23276张。净空单继续增加,资金情绪仍偏空。

纵观历史上的资金持仓表现,我们可以看到一旦进入净空格局后,总有半年左右的时间深陷此局中,当基金持仓停滞不前时,市场多表现为弱势,不过另一方面来讲,净空之后回补机会增加,市场下行也将相对有限,且不排除反弹机会,但整体弱势改变仍需时间。后续继续跟踪基金动向。

2.4、最终阻滞反弹的重要力量——抛储去库存

根据棉协会议精神,4月中下旬抛储实施,对市场的影响还要看抛储量、价、质的情况。目前来看,国家去库存意愿明显,棉花、玉米(1520, 3.00, 0.20%)、大豆(3530, 52.00,1.50%)等前几年收储累积起来的库存肯定要去,一方面,沉淀了大量的财政资金,政府财政压力大,另一方面,较长的存储年限已经影响到了质量,如果价不能达到有效放储,资源将进一步浪费,所以国家肯定要抛售。关键国家要考虑抛储的影响问题。国家要尽量减亏,且又不太进一步打击农户种植积极性,而企业也相对可以接受。若抛储前市场能有个适当反弹的时间窗口正好可以实现这个抛售影响预期。但问题是,一旦抛售,在目前需求并不给力的情况下,将势必增加社会库存,制约反弹空间,市场也将再回弱势,库存进一步去化、而需求不断回暖压实底部后方开始回升之旅。

基于以上分析,我们认为棉花反弹对待,目前波段多单持有,上方压力位16500、11300元/吨,之后市场仍有再度下探夯实底部之需,逢高仍可沽空。后续关注目标价、抛储、新棉播种情况对市场的进一步指引,及时调整策略。

- 其他新闻

- 更多>>

- ·奥地利1月通膨率稍降主因服饰售…

- 2014-02-27

- ·艺术染整 升华传统的设计新贵

- 2014-02-27

- ·英研发出可发电纤维物料 手机充…

- 2014-02-27

- ·美国众多服饰公司库存积压

- 2014-02-27

- ·德国小型服装店纷纷倒闭

- 2014-02-27

- ·湖北服装 在转型中突围

- 2014-02-27

- ·服装行业库存高企与优衣库的零库…

- 2014-02-27

- ·服装行业渴望搭乘“大数据”快车

- 2014-02-27

- 纺织百科

- 更多>>

- ·分散染料

- 2012-03-21

- ·防弹纤维—芳纶1414

- 2012-03-21

- ·棉纱丝光要求

- 2012-03-21

- ·针织面料

- 2012-03-20

- ·靛蓝染色

- 2012-03-21

- ·纺粘无纺布

- 2012-03-22

- ·色丁SATIN

- 2012-03-21

- ·部分针织后整理技术名词解释

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,