一、可预期内的几种确定

1、导航方向确定

在2019中国国际棉花会议上,有关部门领导表示,在中国棉纺服装市场当前和未来中能够确定的是市场多元化方向确定、发展高质量的确定、调控市场化的确定。针对国内棉花政策调控的有关措施,确定为补贴、储备和进口,调控措施的目的是确保内外棉价差维持在合理水平。

2、国内棉花供应充足确定

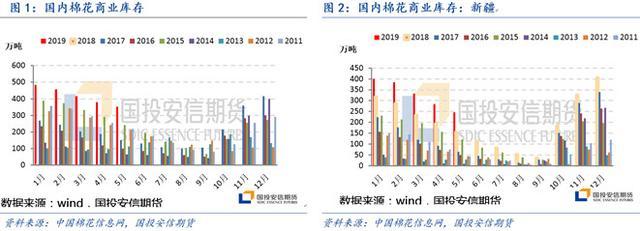

2018/19年度棉花产量稳中略增,据中国棉花协会统计,全国总产量611万吨(+1.05%)。国内棉花商业库存和新疆地区库存数量高企,5月数据分别为352.81万吨和247.02万吨,远高于近8年同期水平。同时,在期货仓单方面,郑棉仓单(含有效预报)在本年度创历史新高,最高达到23147张(约99.5万吨),7月2日是17488张(-24.4%),仓单压力阶段性明显。

5月5日至7月3日,2018/19年度储备棉轮出累计成交38.9万吨,成交率86.54%,自2016年开始棉花大幅去库存,2016-18年大规模去库存达到800多万吨,2019年储备政策调整为“轮换”。

2018、2019年连续增发80万吨滑准税配额,棉花进口量大幅增加。据海关统计,2018年度前8个月我国累计进口棉花125.6万吨,同比增加83%。2018/19年度,我国棉花进口国比重出现结构性变化,巴西棉增长明显占比28%,其次是澳大利亚27%、印度15%、美国13%,其他国家占比17%。

3、国内棉纺消费承压确定

2018/19年度纺织行业稳中承压,我国纱、布产量呈下降趋势,据国家统计局数据,4月规模以上纺织业增加值下降1.8%,纱产量231万吨(-2%),布产量42亿米(+1.7%)。2019年1-4月纺织品服装出口下降,合计757.8亿美元,同比下降3.99%;其中纺织品出口合计366.8亿美元,同比增加0.83%;服装出口合计391亿美元,同比下降8.12%。服装进口保持较快增长,2014-2019年(1-4月)我国纺织品服装进口各类别占比中,服装由23.21%提高至34.2%,纱线由34.2%下降至31.05%,面料由27.29%下降至19.4%,制成品由15.97%调整至15.36%。

4、国内制造业放缓确定

中国6月官方制造业PMI为49.4,前值49.2,连续2个月低于荣枯线。中国6月官方非制造业PMI为54.2,前值为54.3。国内制造业供应端和需求同时下滑,大企业景气度继续下降,从业指数下行,第二季度经济增速放缓。6月底当周,国内部分纺织企业少量采购皮棉补库,国内中大型贸易商在上周皆销售给纺企,这是积极信号,但流动性和持续性不够。

5、政府全力支持产业健康持续发展确定

国家领导人7月2日上午在大连出席2019年夏季达沃斯论坛开幕式并发表特别致辞:让各类市场主体,让大企业和成长型企业同台竞技,公平竞争,共同发展。面对当前世界经济下行压力,要弘扬伙伴精神,平等协商、求同存异、管控分歧、扩大共识、形成合力。我们将深化制造业开放,深化金融等现代服务业开放,稳步推进汇率形成机制改革和资本项目可兑换。今年上半年,中国经济总体平稳、运行在合理区间,经济基本面继续保持稳中向好态势,主要经济指标符合预期。深入落实已出台的宏观政策措施,不搞“大水漫灌”式强刺激,不走铺摊子、粗放增长的老路。

二、确定中的几种不确定

1、人民币贬值或升值时间窗口不确定

2018年第二季度开始至今,美元兑人民币汇率持续走高,人民币汇率贬值形态已经形成。中美经贸磋商影响中美两国之间及全球经济发展情况,全球经济贸易流向受此做出有效调整。前期人民币兑美元汇率是否会贬破7元引发市场热议。中国央行前行长、博鳌亚洲论坛副理事长周小川表示,不必过分关注所谓整数位,“7”不见得要当作是汇率的底线,中国依然坚持以市场供求为基础的汇率决定机制,不必因整数关口去改变汇率形成机制的原则。

2、中美经贸磋商实质进展结果不确定

借鉴任泽平老师《解读G20会晤和6月PMI指数》文章中的部分内容:在2019日本G20峰会上中美两国领导人会晤结果取得进展,重启谈判。美方:1、美方在谈判期间暂不对华加征新的关税;2、允许对华为出售零部件;3、对华留学生持欢迎态度;4、如果中国开放,美国对华开放。中方:增加对美农产品进口,美方即将列出清单。但是会见未触及贸易不平衡、结构性改革大国关系等根本性问题,未来磋商困难仍大。

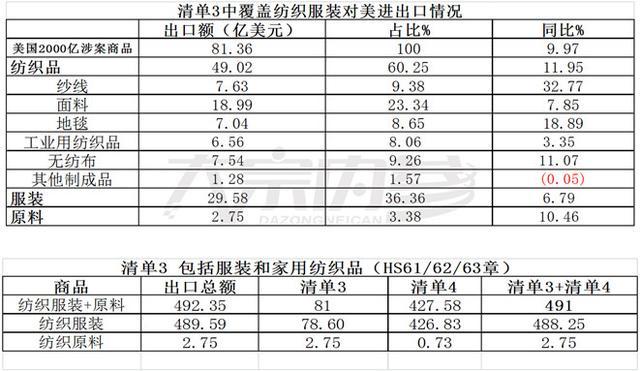

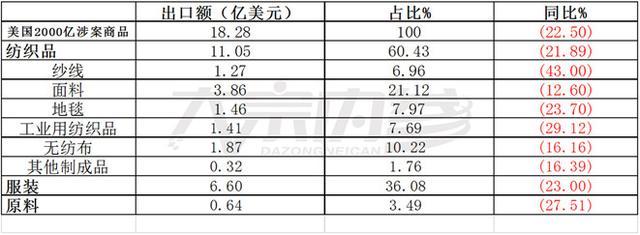

在2019中国国际棉花会议上,中国纺织品进出口商会代表做主题为《中国纺织出口市场分析》演讲,其中涉及中美经贸磋商事宜的内容分享如下:

中美纺织服装进出口情况,美国是我国纺织服装第一大出口国别市场。2018年对美国纺织服装出口490亿美元,占比17.6%。棉花是最主要进口商品,2018年自美国进口纺织品服装合计7.6亿美元,进口棉花10.6亿美元。

清单3和清单4中的纺织服装产品形成互补,包括了几乎所有的纺织品和服装产品,仅医用硫化橡胶手套未列入征税清单。根据纺织品进出口协会统计,清单4中纺织服装产品(61、62、63章+25个税号)2018年对美出口426.83亿美元,同比增加7.46%。

2019年1-4月,我国对美国涉税产品出口大幅下降,企业订单流失。

3、投资资金和纺织纱线坯布新订单恢复不确定

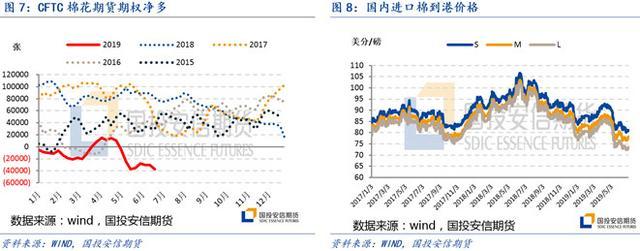

在宏观消息刺激下,国内郑棉期价在本周高开后极速上涨回落,市场情绪偏多,但国内纺织纱线产品相关订单和复产情况仍不容乐观。我们认为这是中美双方之间的缓兵之计,尤其特指美方。6月最新的CFTC棉花期货期权净多头寸率已降低至-38%左右,投机资金对美棉合约仍维持看空心态,资金净多头率已达近5年内最低,未来方向是再创“辉煌”,还是减持空单开始上扬是今后需要关注的重要指标之一。

未来,当国内贸易商和纺企持续采购皮棉补库开始,以上企业的产品销售流动性增加且成品库存维持较低水平后,国内郑棉价格才有可能完成探底和筑底。国内较多资金开始探索做多棉花机会,对产业和宏观研究持续深入。产业客户应合理使用期货、期权工具辅助现货购销经营,降低现货持有成本,补充权益类收益。

- 其他新闻

- 更多>>

- ·印尼政府优先发展本国皮革与纺织…

- 2013-11-19

- ·意大利谋求在中国纺织市场找到新…

- 2013-11-19

- ·挡风被里尽是废旧衣物下脚料做的…

- 2013-11-19

- ·河北环保史最严执法启动 打破地…

- 2013-11-19

- ·乌干达银行向4400棉农提供1…

- 2013-11-19

- ·乌干达银行向4400棉农提供1…

- 2013-11-19

- ·哥伦比亚女性着迷你裙抗议衣着暴…

- 2013-11-19

- ·沙溪“双11”服装销量同比翻3…

- 2013-11-19

- 纺织百科

- 更多>>

- ·标准8光源对色灯箱是哪几种光源

- 2012-03-21

- ·机织物生产过程之本色棉布

- 2012-03-21

- ·还原染料

- 2012-03-21

- ·关于面料色泣

- 2012-03-20

- ·棉纱丝光要求

- 2012-03-21

- ·破斜纹组织

- 2012-03-21

- ·盛泽盛虹涤丝报价下调

- 2015-09-14

- ·针刺无纺布

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,