5月份,受亚洲PX价格持续回升及PTA企业减产保价等因素交织影响,PTA期价出现一波反弹走势。6月份,由于PTA减产去库存效果明显,预计PTA期价将延续回升,但上行空间受到供应回升及需求面临回落等不确定因素压制,将呈现强势震荡走势。

一、行情回顾

5月中上旬,受上游PX价格止跌回升及PTA部分装置陆续检修等因素影响,PTA1409合约期价呈现筑底反弹,从6000元/吨关口逐步回升至6300元/吨一线;下旬,受5月PTA合同结算价出台、PTA厂家装置减产及现货货源偏紧影响,PTA期价延续震荡上行走势,进一步测试6600元/吨关口压力。

现货市场呈现上涨走势,华东现货市场报价上调至6400-6500元/吨区间,较4月份上涨150-300元/吨左右,主流生产商5月合同货结算价执行6550-6600元/吨,较4月份结算价变化不大;部分生产商6月合同货挂牌价出台至6700-6900元/吨左右。

二、基本面分析

1、宏观经济方面

根据汇丰银行公布数据显示,5月汇丰中国制造业PMI指数初值为49.7%,较2014年04月终值环比上升1.6个百分点,预期值48.4%,高于市场预期,创5个月以来的新高。其中新订单指数(需求)大幅回升,产出指数继续回升,这反映前期稳增长政策的效果已逐步显现,采购库存回升且大于产成品库存反映需求有阶段性企稳迹象,两项价格指数继续回升反映短期供需有所改善,5月PPI负增长或持续收窄。工业品价格和产量总体基本持平,各指标有涨有跌,地产销售数据则略有上升,显示经济总体稳定性在上升。

李克强总理在内蒙古赤峰市调研时指出,当前经济运行总体平稳,但下行压力仍然较大,不能掉以轻心。政策面依旧坚持稳健的货币政策,但要稳中求进,合理适当地运用“政策工具箱”,适时适度预调微调,保持货币信贷合理增长。预计未来货币政策进一步预调、微调的可能性明显上升。同时,改革措施稳步推进,上周经国务院批准,地方政府债券自发自还试点在十个省市区推行,此举将有助于建立以政府债券为主的地方政府融资机制,剥离融资平台公司政府融资职能。受此影响,经济平稳的确定性和预期得到增强。

2、上游原料走势

5月份,国际原油呈现震荡上行的走势,WTI 原油价格从98美元/桶上涨至104美元/桶区间一线,布伦特原油价格从104美元/桶上涨至111美元/桶一线,美国原油与布伦特原油价差维持在6-8美元;石脑油价格呈现小幅上涨,从940美元/吨上涨至964美元/吨CFR日本;亚洲地区的MX价格也出现上涨,从1012美元/吨上涨至1058美元/吨FOB韩国。亚洲地区的PX价格大幅回升,报至1239美元/吨FOB韩国和1264美元/吨CFR中国。截止5月26日,石脑油的利润小幅回落至154美元左右,MX的利润回升至40美元,PX的利润回升至94美元左右,MX、PX与石脑油价差维持低位。

PX合同货方面,埃克森美孚出台6月亚洲PX倡导价格执行1300美元/吨CFR,较5月ACP上涨50美元/吨;新日石出台6月亚洲PX倡导价格执行1290美元/吨CFR,较5月ACP上涨50美元/吨;韩国s-oil出台6月亚洲PC倡导价格执行1300美元/吨CFR。日本出光出台6月亚洲ACP倡导价格在1330美元/吨CFR。中石化[微博]化工销售华东分公司出台5月份PX合约货结算价格执行8900元/吨,较4月份结算价下跌60元/吨。装置方面,日本新日石关停位于鹿岛的18万吨和42万吨PX装置。韩国S-OIL 2#PX装置厂家计划6月份下调负荷至80%左右;韩国HC石化旗下位于大山的2号80万吨/年对二甲苯装置计划6月关停。印度石油天然气公司(ONGC)旗下位于芒格洛尔的芳烃新增装置投产时间再次延迟,延至8月-9月。该装置计划PX产能在90万吨。6月份新加坡裕廊芳烃公司计划投产位于裕廊岛的80万吨/年新PX装置。

国际原油、石脑油呈现震荡上行走势,亚洲PX价格逐步回升;随着PTA市场新装置的投放及开工率回升,市场对PX的需求有所增长,由于亚洲部分PX生产商降低开工率及新装置延期投产,预计PX价格维持区间运行。

3、PTA供需状况

5月份国内PTA装置出现较多检修,装置开工率出现明显回落。PTA装置开工情况,桐昆嘉兴石化150万吨PTA装置负荷下调至5成左右。佳龙石化60万吨PTA装置于5月15日停车,厂家计划停车2-3周。宁波三菱60万吨PTA装置5月17日开始停车检修10-15天左右,计划5月底重启;逸盛海南200万吨装置5月20日左右因装置故障短暂检修8-10天,厂家计划停车8-10天左右;上海石化40万吨PTA装置计划5月26日停车检修,停车时间一个月左右;恒力石化整体负荷9成左右,6月初计划一套220万吨装置短暂停车15天左右。翔鹭石化1#165万吨PTA装置5月19日左右停车,暂无重启计划;位于漳州的450万吨装置4月20日左右由于打包机速度和装置不匹配,临时全线停车,于5月22日重启1#150万吨装置;2#150万吨装置5月23日重启;3#150万吨装置计划5月底开始试车。虹港石化150万吨PTA装置于5月27日投料试车。

根据国内各PTA厂家装置运行负荷计算,PTA平均负荷回落至60%左右,下游聚酯切片装置的运行负荷保持至70%左右。当前PTA厂家库存回落至0-7天左右,截止5月26日,郑商所PTA仓单为16395张,共计约8.2万吨,较4月份呈现明显减少。5月份虹港石化和翔鹭石化的新装置将陆续投产,随着后期部分检修装置的重启, PTA开工率将重新回升,货源供应量将会有所增加。

PTA合同货方面,恒力石化、逸盛石化、翔鹭石化5月PTA结算价格执行6600元/吨,较上月结算价格持平;珠海BP、中石化5月结算价格执行6550元/吨;恒力石化、逸盛石化、翔鹭石化6月挂牌价格执行6900元/吨。

国内PTA现货市场呈现震荡回升走势。截止到26日PTA华东市场报价在6450元/吨,较4月底上涨约350元/吨;外盘现货价格报至888美元/吨,较4月底上涨约13美元/吨。亚洲PX价格报于1240-1270美元/吨,折算出PTA的生产成本约为6700-6800元/吨,PTA动态生产利润从4月底的亏损200-300元/吨扩大至5月下旬的亏损400-500元/吨之间。PTA生产商维持亏损,PTA生产商仍面临减产保价,市场传言PTA厂家要改变目前的结价模式引入成本体系,成本端对PTA价格的支撑力度有所增强。

4、聚酯化纤市场

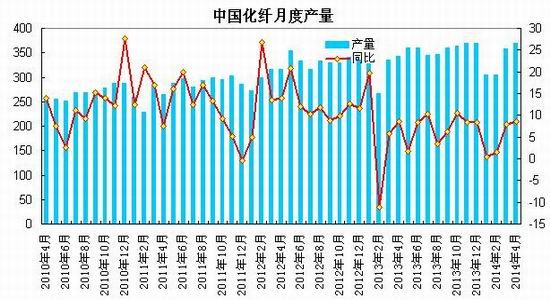

据国家统计局公布数据显示,2014年4月我国化纤产量为369.76万吨,较上月增加12万吨,同比增长8.61%;1-4月化纤产量为1342.67万吨,同比增长6.05%。4月聚酯产量为100.68万吨,较上月减少1.27万吨,同比增长5.26%;1-4月聚酯产量为384.92万吨,同比增长2.07%。

截止5月25日,聚酯装置的运行负荷在75%附近,涤纶长丝装置的负荷指数在78%左右,涤纶短纤装置的负荷指数在73%左右,下游织造企业开工率上升至76%附近,江浙地区涤丝产销情况良好,江浙主流涤纶长丝工厂的库存POY在5-14天附近的水平、FDY在7-16天附近,DTY在30-39天附近,涤丝POY、FDY库存基本处于较低水平,DTY库存压力较大。下游聚酯需求将从年内第一个旺季高峰回落,部分聚酯装置进入检修,后期将逐步进入暑期淡季,需求将面临一定回落。

5、下游状况

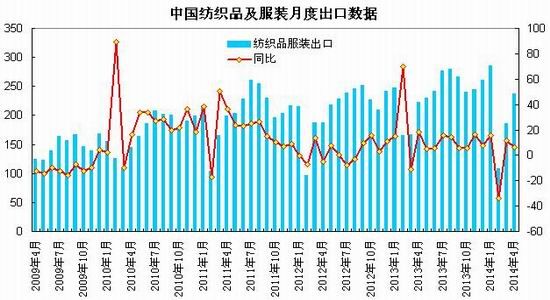

海关总署发布的数据显示,4月,我国纺织品服装出口额为237.54亿美元,同比增长6.6%,环比增长27.5%。其中,纺织品(包括纺织纱线、织物及制品)出口额为105.56亿美元,同比增长9.4%,环比增长27.4%;服装(包括服装及衣着附件)出口额为131.98亿美元,同比增长4.49%,环比增长27.5%。

1-4月我国纺织品服装出口额累计为818.73亿美元,同比增长2.2%。其中,纺织品出口额累计为335.87亿美元,同比增长4.3%;服装出口额累计为482.86亿美元,同比增长0.8%。

统计局数据显示,4月,社会消费品零售总额19701亿元,同比名义增长11.9%(扣除价格因素实际增长10.9%)。其中,限额以上单位消费品零售额10010亿元,增长9.4%。1-4月,社会消费品零售总额81782亿元,同比增长12.0%。其中,限额以上单位网上零售额1139.0亿元,增长52.0%。4月纺织服装类限额以上企业零售额为894亿元,增长11.2%。1-4月,纺织服装类限额以上企业零售额为3945亿元,增长9.3%。

4月份纺织服装出口额同比小幅增长,环比增幅较大,单月出口额恢复至正常区域;4月纺织服装类社会零售总额同比增长11.2%,略好于上年同期水平;纺织服装行业延续弱势复苏的态势。

6、季节性走势分析

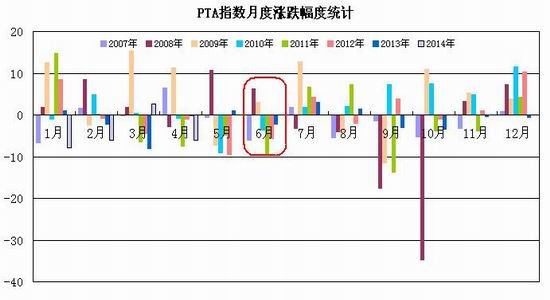

从PTA指数的历史走势看,PTA指数在6月份出现五次下跌行情,2007、2010、2011、2012、2013年的跌幅分别为5.99%、3.64%、9.39%、5.75%、2.3%;2008、2009年出现上涨行情,涨幅分别为6.28%、3.02%;月度波幅方面,2008及2011年的波动幅度超过1000元,其余年度波动幅度则处于400-800元区间。从季节性统计看,PTA期价在6月份的波动幅度均值在710元左右,整体下跌概率略大。

三、后市展望

综上所述,5月汇丰中国制造业PMI指数继续回升,当前经济仍处于底部徘徊。政策面维持稳健的货币政策,但未来货币政策进一步预调、微调的可能性明显上升。预计随着外需的小幅改善及稳增长政策逐步发挥效应,经济有望迎来阶段性的小幅改善。上游原料方面,亚洲PX价格出现回升,目前MX、PX与石脑油价差处于低位,PX生产商减产保价,计划结价模式增加成本在体系中的比重,成本端对PTA价格支撑力度增强。供需方面,国内PTA装置陆续重检启,开工率回落至60%左右,短期供应趋紧,但收涨虹港石化和翔鹭石化的新装置投产及检修装置重启,供应有望出现回升;而库存方面,随着PTA减产保价及下游需求回升,PTA去库存效果较为明显;下游聚酯需求方面,随着原料价格上涨,部分聚酯装置进入检修,后期将逐步进入暑期淡季,需求将面临一定回落。预计PTA期价将延续回升,但上行空间受到供应回升及需求面临回落等不确定因素压制,将呈现强势震荡走势。技术上,PTA 1409合约考验6200-6300关口支撑,上方面临6800-7000一线较强压力,预计6月份PTA有望以6200-7000区间波动为主。

附表、国内主要PTA企业合同货报价

| BP珠海 | 远东石化 | 扬子石化 | 翔鹭石化 | |||||

| 报价 | 结算价 | 报价 | 结算价 | 报价 | 结算价 | 报价 | 结算价 | |

| 2014年5月 | 6650 | 6550 | 6600 | 6600 | 6600 | 6550 | 6600 | 6600 |

| 2014年4月 | 6800 | 6570 | 6700 | 6600 | 6700 | 6600 | 6900 | 6600 |

| 2014年3月 | 6800 | 6550 | 6800 | 6550 | 6450 | 6425 | 6800 | 6550 |

| 2014年2月 | 7300 | 6850 | 7250 | 6850 | 7200 | 6850 | 7300 | 6850 |

| 2014年1月 | 7500 | 7210 | 7600 | 7250 | 7300 | 7170 | 7700 | 7210 |

| 2013年12月 | 7750 | 7635 | 7800 | 7635 | 7700 | 7635 | 7600 | 7635 |

| 2013年11月 | 7850 | 7625 | 7800 | 7650 | 7750 | 7550 | 7900 | 7550 |

| 2013年10月 | 8100 | 7850 | 8300 | 7850 | 8100 | 7850 | 8200 | 7850 |

| 2013年9月 | 8200 | 8050 | 8300 | 8200 | 8200 | 8050 | 8100 | 8050 |

| 2013年8月 | 8200 | 8125 | 8200 | 8125 | 8100 | 8125 | 8100 | 8125 |

| ]2013年7月 | 8100 | 8050 | 8200 | 8080 | 8100 | 8050 | 8100 | 8080 |

| 2013年6月 | 8200 | 8075 | 8200 | 8075 | 8200 | 8075 | 8200 | 8075 |

| 2013年5月 | 8200 | 8075 | 8200 | 8075 | 8200 | 8075 | 8100 | 8075 |

| 2013年4月 | 8200 | 8050 | 8600 | 8050 | 8400 | 8050 | 8400 | 8050 |

| 2013年3月 | 8800 | 8400 | 8800 | 8400 | 8500 | 8400 | 8800 | 8400 |

| 2013年2月 | 9500 | 9125 | 9200 | 9125 | 9200 | 9125 | 9200 | 9125 |

| 2013年1月 | 9200 | 9200 | 9100 | 9200 | 9200 | 9200 | 9100 | 9200 |

| 2012年12月 | 8600 | 8750 | 8500 | 8750 | 8500 | 8750 | 8500 | 8750 |

| 2012年11月 | 8900 | 8450 | 8700 | 8450 | 8650 | 8450 | 8650 | 8450 |

| 2012年10月 | 8800 | 8650 | 8700 | 8650 | 8600 | 8650 | 8600 | 8650 |

| 2012年9月 | 8700 | 8600 | 8500 | 8600 | 8700 | 8600 | 8500 | 8600 |

| 2012年8月 | 8200 | 8200 | 8200 | 8200 | 8300 | 8200 | 8000 | 8200 |

- 其他新闻

- 更多>>

- ·户外大品牌渐渐占据了上风

- 2015-01-21

- ·服装老板拖欠工资被判刑

- 2015-01-21

- ·利用电子标签技术可私人定制服装…

- 2015-01-21

- ·红豆集团周海江荣获“2014江…

- 2015-01-21

- ·纺织印染业大气污染物排放标准2…

- 2015-01-21

- ·厦门每年将拿上千万扶持服装设计…

- 2015-01-21

- ·江苏工资拖欠三成以上来自服装行…

- 2015-01-21

- ·2015柏林秋冬时装周开幕

- 2015-01-21

- 纺织百科

- 更多>>

- ·盛泽盛虹涤丝报价下调

- 2015-09-14

- ·加强斜纹的介绍

- 2012-03-21

- ·还原染料

- 2012-03-21

- ·山形斜纹

- 2012-03-21

- ·日本蓄热保温面料技术

- 2012-03-21

- ·针织面料

- 2012-03-20

- ·牛仔布的生产过程

- 2012-03-20

- ·针刺无纺布

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,