经过1年的下跌,纺织厂用上了便宜的棉花,国内外价差也进一步缩小,国内纺织企业的竞争力也得到增强。同时,宏观的宽松货币政策,也将从降低企业成本和提升出口竞争力两个方面有利于纺织企业。

从供应来看,限制进口、产量减少、国储抛售的条件苛刻,都使得今年的供应没有我们想象的那么多。

综合来看,我们认为明年的国内棉花市场将呈现结构性紧张的局面,反弹行情可能在春节前后展开。具体到操作策略,我们建议投资者在13000以下买入1505合约和1509合约,或者进行买入1505合约卖出1509合约的套利。

一、2014年棉市回顾

2014年,棉花价格呈现单边下行的局面,主要的逻辑也非常清晰:1、全球棉花供应过剩;2、中国取消收储政策;3、国储降低国储棉抛售价格。

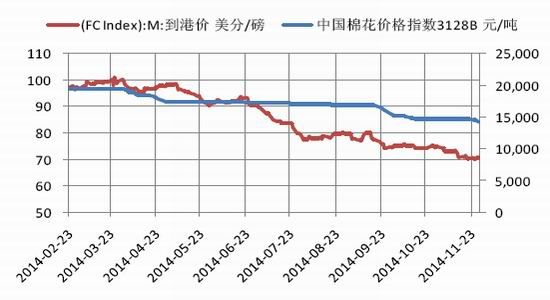

图1: 现货价格持续下行

数据来源:中国棉花信息网 长江期货

图2: 期货价格下跌更甚

数据来源:中国棉花信息网 长江期货

我们看到,现货价格的下降,节奏和中国降低抛储价比较一致。至9月份,新棉上市后,由于国家今年不收储,棉价进一步下跌。目前3128B棉花指数在14200元左右,而年初的指数在19500元附近,价格下降了5300元,纺织企业的用棉成本下降明显。

期货市场讲的是预期。由于对新年度不收储、以及美国、印度等国产量超出预期的反应,美棉和郑州期货棉下跌更加坚决和迅速,美棉由90美分跌至60美分,郑州期货棉由20000跌至12500元。

展望2014-2015年度,我们认为市场的逻辑将由整个宏观市场的通货紧缩、全球市场的高库存、以及国内市场的结构性供求关系决定。

二、国际市场供过于求,但60美分区间将支撑明显

国际市场的产量增长和库存增加,是美棉5月份后快速下跌的主要动力。

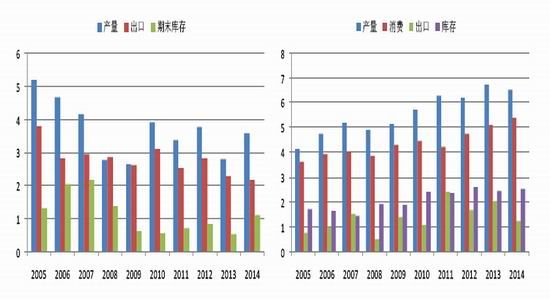

美国今年增产明显,库存翻番,随着中国政府明确不发放滑准税配额,其出口还可能调低,库存要上升。但我们看到,即使美国库存增加明显,但相比2007、2008年度的库存而言,还是减少较多。但是,比较奇怪的是,今年美棉出口数据非常不错,超出市场预期。

除此之外,印度市场产量虽然相比去年减少,但是相比前些时候得预期要增加比较多,所以对市场也形成打压。不过由于印度需求增加,虽然出口减少,但库存变化不明显,对市场的影响较小。

图3:美国库存增长明显 图4:印度压力相对较小

数据来源:USDA 长江期货 数据来源:USDA 长江期货

目前美棉期货价格已经跌至60美分,除开2008年的金融危机,距2006、2007年的美棉期货震荡区间50-60美分已经不远。从这个角度而言,我们认为60美分对市场的支撑力度会非常强。此外,从美棉库存来看,目前的库存虽然增加明显,但较07、08年时期要少不少,步入50-60区间的概率相对较小。

图5:美国库存水平和美棉价格区间 单位:百万吨

数据来源:USDA 长江期货 博易大师

三、国内供求情况非常复杂

1、国内供应情况相对比较明朗

相对国内的需求而言,国内的供应比较明朗。

国内新增供应主要由三部分组成:新花产量、进口棉、国储棉。

今年由于种植面积的减少,特别是内地种植面积的减少,以及新疆地区天气的影响,今年产量下降明显。据中国棉花信息网的调研, 2014年全国实播棉花面积5902万亩,较2013年减少1043万亩,降幅15%;预计今年全国总产602万吨,较2013年减少90万吨,降幅13%。而ICAC的产量预测在646万吨,USDA预测的产量在653万吨。

国储棉方面,政府的指导思想是,明年3月份棉花收购加工基本结束后,在市场出现供不应求且价格出现一定幅度的上涨的情况下,视新棉销售进度,国家按照不打压市场的原则再投放部分储备棉,满足市场需要。从政府的角度来看,首先是保障新棉的销售,其次是有机会就抛售国储棉,最后在市场有较强烈的需求的情况下,放开进口棉。今年的情况很明显,如果新棉销售不好,价格较低,抛储的可能性就很小。

虽然大量的国储造成很大的成本,但是这个属于沉淀成本。如果强行抛储,不仅打压了现货价格,导致新棉销售不畅,形成了新的政策成本和社会成本。此外,从抛售价格来看,由于国储棉质量较差,相对同等品质的正常市场新棉,价格可能形成近1500元的贴水(如果搭售配额的话,则加上相应的配额成本)。

基于以上的考虑,笔者认为,明年如果要抛储,可能性的情况是国内现货价格在15000元以上,甚至达到16000元,配额外进口的空间打开,国储以14000左右的价格抛储,可能性较大。而抛储的时间,估计在5月份国内现货销售率较高的情况出现以后。

进口棉方面,国家将严格控制,1%关税的进口配额可能会搭售新疆棉销售和未来可能的抛储,滑准税配额难以发放。USDA预计今年的进口量在152万吨,ICAC预计今年进口在198万吨,笔者认为进口量可能难以达到150万吨。

总得来看,今年的供应相对比较清晰,保底供应在700万吨规模,浮动空间可能在50万吨左右,政策将把供需控制在一个比较适度的氛围内。

2、国内需求相比上年度会有所增长

由于供应相对来说比较确定,今年的供需格局的不确定性就在于需求。

市面上有几个关于需求的版本:相关人士按照自己的方法计算出的660万吨,也有激进的认为需求只有400-500万吨,USDA预测的820万吨,政府公开的850万吨。从目前看来,市场人士计算的660万吨比较容易受市场接受,因为他提供了一些计算的思路和方法,而USDA和政府的需求则没有相关的计算公式公布,至于400-500万吨的需求,也没有相应的公式,比较吸引眼球而已。

但是,我们要注意到,市场计算的660万吨是去年的需求,今年的需求会是多少,则需要计算增量。首先我们需要考虑内外棉价差的缩小对进口棉纱的影响;其次,棉花和粘胶以及化纤价差的缩小,会不会提升对纯棉用品的需求也值得考虑。

(1)内外棉价差缩小,进口棉纱的替代性减弱

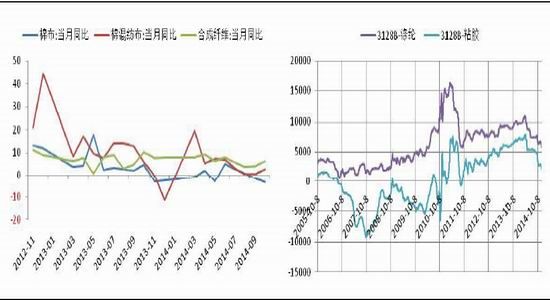

今年四月份以来,受国储抛储价降低影响,国内外棉花棉纱价格差异缩小明显,导致进口棉花和进口棉纱均出现明显的回落。

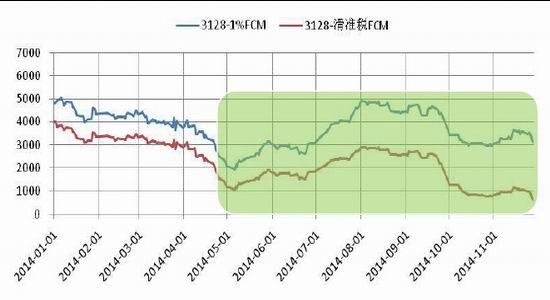

图6:内外棉价差缩小明显

数据来源:中国棉花信息网 长江期货

我们看到,从5月份开始,我国棉纱的进口量同比就出现下滑,一直持续到现在,而这个进口的回落和我们上图的棉花价差节奏一致。也就是意味着,在棉花价差回落的一定的程度时,国产棉纱的竞争力开始增强。而内外棉纱的价差也开始回落,由32S纱线价差由4月份的2000元回落至目前的900元。

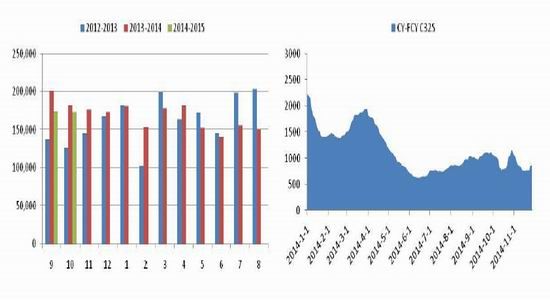

图7: 棉纱进口数据显示,进口同比开始出现回落 图8:棉纱价差也出现回落

数据来源:WIND 长江期货 数据来源:WIND 长江期货

价差的减少,导致进口棉纱减少,可能会带动国内棉花需求的增长,逻辑上是完全没有问题的。但是具体能够提高多少国内的需求,难以预测。我们统计了不同棉花年度的价差的平均值,包括328B指数和1%进口关税成本与滑准税成本的比较,以及当年USDA对中国需求的统计和棉纱的进口量,得到下表:

表1:历年棉花价差数据和国内需求

数据来源:中国棉花信息网 USDA 海关总署 长江期货

目前的现货价差在3000元/吨,处于2011-2012年度的水平,对应当年的棉花需求量在828万吨,进口棉纱131万吨。按滑准税价差,以及回到了2009年的水平,需求量在1090万吨,进口纱111万吨。考虑到纺织产业的转移,我们还是把总需求定位在980万吨规模。纱线的进口,我们预计肯定会比去年少,按照9、10月份的进口量在均17万吨以上,但比去年同期总共减少3万吨。加上目前国内现货价格下跌的趋势,我们做一个比较谨慎的预测,预计本棉花年度,纱线进口减少20万吨,折算棉花22万吨。也即今年受价差缩小的影响,棉花需求会增加22万吨。

(2)棉花和其他纺织原料的价差缩小明显

2011年以来,棉花价格相对涤纶和粘胶的价格一直较高,价差维持高位,导致棉花的消费勉强维持,而涤纶和粘胶的市场占有率出现比较明显的提升,消费增加明显。我们看到,这几年以来,纯棉布的产量同比持续降低,今年步入负值。

图9: 棉布产量同比步入负值,其他纤维尚有一定增长 图10:三种主要纤维价差走势

数据来源:WIND 长江期货 数据来源:WIND 长江期货

今年以来,国内棉花价格持续下行,棉花和粘胶以及涤纶的价差也持续缩小。今年年初时,棉花和涤纶的价差高达10800元/吨,4月开始,价差一路下行,近期跌至5800元/吨。棉花和粘胶的价差也呈现同样的走势。年初时,价差高达7800元/吨,目前价差只有2250元/吨。价差缩小后,纯棉纺织品的舒适性将重新挤占市场,从而提升全球的棉花需求。

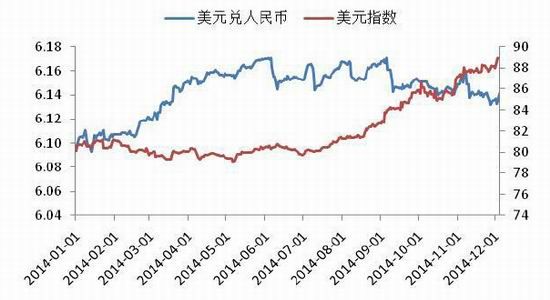

3、国内货币宽松政策影响,提升国内纺织企业竞争力

央行[微博]降息的第一个影响是可能促使人民币贬值,提升国内纺织企业的竞争力。今年以来,美元持续走强,目前美元指数已经由去年的不到80上涨至88,由于人民币紧密更随美元,相应的升值幅度也接近10%,对国内纺织企业的竞争力造成巨大的影响。同样,如果人民币出现一定程度的贬值,即使是一个2%的幅度,对应的棉花价差也会缩小250元,对国内企业的利好非常明显。而且,货币贬值,对国内的纺织服装企业的出口会形成很大的利好,从需求方面提升对棉花的影响。

图11:美元走强,同时也带领人民币走强

数据来源:WIND 长江期货

央行的宽松货币政策还会降低企业的运营成本,提升企业的生存和经营能力。本次央行降息,最主要的目的就是降低实体企业的融资成本,为企业卸包袱。在降息前,市场的利率非常高,企业光财务成本就对利润率较低的纺织业形成很大的影响。随着利率的降低,企业的财务费用下降,企业的经营能力也将同步加强。

综上所述,我们认为明年的供应在保底在700万吨,但是更多的空间也不大。需求方面,内外棉价差的影响就将导致需求至少增加22万吨;而棉花和其他纤维价差的缩小以及人民币贬值的因素的影响对棉花需求的增长量则不好估计。如果后两者提升的需求可以达到40万吨以上,则按照市场计算的去年的660万吨的需求,国内的供需已经是紧平衡了。

四、市场分析与展望

11月下旬至12月初,现货价格持续走低,销售出现停滞。市场心态一片悲观,纺织企业和扎花厂对价格的看法出现分歧,市场成交稀少。但同时我们也看到,纺织企业经过10月份的一次补库,目前棉花库存又降至低点,急需补库。对扎花厂而言,目前的价位他们并不接受,除非资金问题,也不愿意卖出。在棉花价格一路下行的过程中,这样的情况将经常存在。由于目前确实有一些企业由于资金问题,不得不低价甩货,而纺织企业目前的订单也没有见到好转,估计春节前市场继续维持前期走势的概率较大。具体到现货市场方面,价格震荡走弱,期货市场方面,则因为贴水较多而出现企稳。

春节后,随着扎花厂资金的宽松,以及库存棉花越来越少,挺价的意愿会更加明显。而春节的纺织企业的开工的提升,对棉花的需求会集中体现,价格会比较坚挺。同时,如果国际棉价保持在60美分左右,对国外的棉纱价格形成刚性支撑,国内的心态会逐步好转,国内的纱线企业会有比较好的信心进行采购和生产。

同时,宏观面如果货币政策继续放松,资金压力进一步减小,人民币能够出现贬值,对国内纺织行业的刺激作用将逐步显现,可能在二季度会表现的比较明显。我们认为到时现货的需求会升温,催升价格。

目前市场的需求怎么样?我们通过国家棉花市场监测系统的公报进行分析。空方观点认为,截至12月5日,累计销售皮棉129.7万吨,同比减少245.6万吨,较过去四年里的正常年份减少166.8万吨。这些数据显示了今年的销售情况十分糟糕。笔者认为他们忽略了一些重要的内容:1、过去几年收储,销售数据要体现踊跃交储的情况;2、今年棉花上市比往年晚半个月以上,销售自然要少一些。

我们再看看截止11月7日的数据,累计销售皮棉55.3万吨,同比减少122.9万吨,较过去四年里的正常年份减少98.8万吨。11月-12月,销售数据为74.4万吨。除开一些扰动因素,我们认为本月的销售数据不错,如果再考察进口棉花和进口棉纱的数据,我们就可以看到今年的实际需求了。今年的纺织厂的棉花库存波动不大,一般维持在半个月至1个月之间。

我们将持续关注该数据,从而关注中国的棉花需求情况。目前我们认为国内棉花需求将超出市场预期。国储方面,我们认为在5月份时,现货价格上涨至15000以上,甚至16000时,会出现较大的预期,而在此之前出现抛储预期的可能性较小。综合来看,由于供应给定,需求超出预期,我们认为明年的期货价格将较目前有比较大的上行空间。但由于整体库存较大,以及整个大宗商品市场的通缩背景,也仅仅是一个价值回归的幅度相对较大的反弹。

就节奏而言,春节前市场将处于对市场的疑虑与观望阶段,现货价格还有下调空间,以和期货与外盘缩小价差,采购的心态会比较谨慎。春节前后市场可能出现心态上的改观,春节后的3月份,也将是验证市场需求的阶段,价格逐步上行的概率较大。5月份的价格可能会比较火热,国储抛售或成为市场预期的热点,如果现货价格足够高,国储可能真的会抛售,价格区间或在14000左右,对应现货价格在15000以上。而配额外进口的空间也可能在5月份左右打开。

五、操作策略推荐

1、13000以下买入1505和1509合约。

鉴于我们对国内需求的看好,已经国内结构性的供应紧张问题,我们看好明年的棉花价格出现较大的反弹。目前13000的期货价格,对于扎花厂而言利润一般,相对外棉而言,价差较小。

对于纺织企业而言,也比较能够接受。所以,建议价值投资者可以在13000以下逐步逢低买入1505和1509合约。

2、买1505合约卖1509合约。

对于想做套利的投资者,我们建议可以买1505合约卖1509合约。

首先,从风险角度考虑,买1505卖1509,目前价差在250元,而无风险套利的成本就是4个月的资金成本和交易费用,按每月1%的成本粗略计算,合计550元,最多亏损为300元。

其次,从逻辑的角度,如果棉花需求增加导致价格上涨,那么4-5月份可能是国内供应紧张比较明确的时候,扎花厂挺价的意愿会非常强烈。同时,市场对抛储和发配额的预期也会出现,对9月造成利空影响。预期5月会较9月出现一定的升水。

附表:

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·凉爽纤维面料

- 2012-03-21

- ·针织泡泡布

- 2012-03-21

- ·竹炭纤维

- 2012-03-20

- ·纯棉织物染整生产过程

- 2012-03-21

- ·盛泽盛虹涤丝报价下调

- 2015-09-14

- ·麻型织物的特点和品种

- 2012-03-21

- ·纺粘无纺布

- 2012-03-22

- ·染料印花(活性染料)和涂料印花…

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,