内容摘要:

1、2014年行情回顾

2、成本端:国际油价的走势仍是市场主要矛盾

3、PX:产能投放继续,供需已逐渐转向过剩

4、PTA:国内产能扩张放缓,行业结构调整或将加剧

5、聚酯:聚酯行业产能过剩情况未明显改善

6、终端需求——终端需求不振,经济维稳背景下难有改观

7、纵观2015年,PX/PTA产能过剩及需求疲弱仍将主导PTA市场,产业链整体重心下移仍为大概率事件,全年思路仍以震荡偏空为主。

一、2014年行情回顾

图表1 PTA指数走势图

数据来源:文华财经

2014年PTA期货价格重心整体下移,走势呈现倒N形。年初,PX及PTA投产压力大,下游聚酯工厂需求疲弱,市场极度看空后市,PTA重心快速下移,现货价格由年初的7400元/吨一路跌至三月中旬的6000元/吨;5月中旬,随着PTA工厂亏损的增加,国内主要PTA工厂开始限产计划,并推出新的合约成本定价模式。由于产业链在上半年的预期过于悲观,去库存情况良好,短期限产使得PTA供应骤减。而下游在产品库存低位情况下,短期开工难以调降。上下游开工差出现后,PTA供小于求,现货供应开始偏紧,现货带动期货价格强劲反弹,TA现货价格由6100元/吨快速反弹至7700元/吨,涨幅逾25%。七月以后,基于对原油供应充裕及需求低迷的担忧,国际油价持续下跌,至12月末下跌幅度已逾47%,在油价带动下,PX价格亦出现大幅下滑,从七月中旬的1500美元/吨跌至838美元/吨,跌幅约44.1%,成本端的塌陷使得下游TA生产亏损转好,工厂开工逐渐回升,供应压力骤增,TA期价随之大幅下挫,截至12月31日,TA01合约收于4690元/吨,TA05合约价格收于4850元/吨。

在产能集中投放,成本塌陷,需求不振的重重压力下,2014年可谓是PTA期货的寒冬,虽然年中TA工厂集中检修,期价出现反弹,但在下半年原油的大跌下挫下,TA难改弱势。我们认为主导2014年PTA走势的主要的因素包括:一是供需因素,PX/PTA/聚酯产能的集中投放以及需求端的疲弱,决定了TA未来两至三年内难改颓势;二是成本因素,2014年下半年油价的油价大幅下挫带动国内化工品连动下跌,目前国际油价仍是左右PTA价格的重要因素;三是PTA生产企业的联合限产,工厂的限产保价很大程度上改变了PTA价格的短期走势。

二、2015年主导PTA走势的主要逻辑及市场变化

(一)成本端:国际油价的走势仍是市场主要矛盾

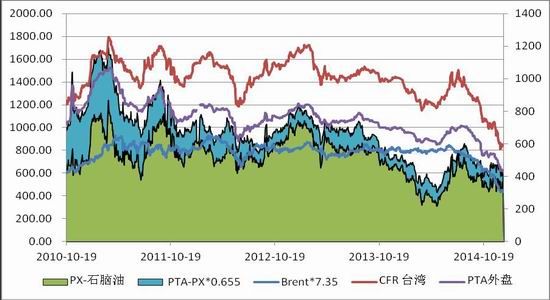

图表2 产业链上游价格 单位:美元/吨

数据来源:wind、浙商期货研究中心

自7月以来,随着原油价格的持续大幅下跌,国内石化产品的矛盾开始集中于国际油价,自7月中旬至12月末,国际原油价格下跌幅度已接近50%,创出2009年以来最大跌幅,而目前供应过剩以及需求不振的悲观情绪仍然主导着国际原油市场。在此背景下,PX自2014年7月开始跟随油价大幅下跌,加之自身供应过剩,PX价格由7月中的1500美元/吨跌至12月末的858美元/吨,跌幅达42.8%,并创出近四年新低。

纵观2015年,原油价格仍是主导国内石化市场的重要因素之一。一方面, 2015年供应过剩及需求不振的情况不会发生太大改变,将制约油价上行空间;另一方面,考虑到前期国际油价下跌幅度过大,目前油价已不宜过分看空,而中东地缘政治的长期存在,或将对油价形成一定支撑。因此,我们认为2015年国际原油价格维持宽幅震荡、重心小幅上移为大概率事件。

(二)PX:产能投放继续,供需已逐渐转向过剩

1.亚洲地区PX产能投放情况

2014年年初,PX延续2013年末的弱势,PX价格由1400美元/吨CFR滑落至5月初的1150美元/吨左右,PX-石脑油以及PX-MX价差亦随之回落,反应了在PX产能集中投产的背景下,PX行业利润持续受到挤压。至5月中旬,PTA生产亏损幅度加大,迫使工厂联合限产,与此同时,在经历前期PTA下跌后,聚酯工厂库存维持低位,在刚需支持下,TA价格迅速反弹,带动PX价格上涨,从5月中旬的1150美元/吨CFR快速反弹至1500美元/吨。七月以后,原油在供应充裕和需求不足的担忧下,持续大幅下跌,PX则重回下跌趋势,在跌破1000美元关口跌势不减,截至12月31日,PX报价858美元/吨CFR。

图表3 2014年亚洲地区PX投产项目汇总

| 公司 | 所在地 | PX产能 | 投产时间 |

| 中石油彭州 | 中国四川 | 60 | 2014Q1 |

| SATORP | 沙特 | 70 | 2014Q1 |

| ONGC(印度国有天然气公司) | 印度 | 90 | 2015Q2 |

| SK | 韩国仁川 | 130 | 2014Q3 |

| 三星道达尔 | 韩国大山 | 100 | 2014Q3 |

| Ulsan Aromatics(JX-SK) | 韩国蔚山 | 100 | 2014Q3 |

| Jurong Aromatics | 新加坡 | 85 | 2014Q3 |

| 合计 | 亚洲地区 | 635 | 2014年 |

数据来源:金银岛、浙商期货研究中心

从2014年亚洲地区PX产能投放情况来看,2014年PX产能投放较为集中,具体包括:韩国新增PX产能330万吨/年,分别为三星[微博]道达尔位于大山的100万吨产能,SK公司旗下位于仁川的130万吨产能以及SK与JX合资位于蔚山的100万吨产能;印度石油天然气公司新增92万吨产能;新加坡裕廊芳烃增加80万吨产能;中国彭州石化新增65万吨产能;沙特阿美道达尔炼化公司新投产70万吨产能;合计新增567万吨PX产能。

图表4 2015年亚洲地区新增PX项目

| 2015年 新增PX项目 | ||||

| 项目 | 名义产能 | 有效产能 | 预计投产时间 | 原料来源 |

| Lotte 1# | -20 | -15 | 2015.Q1 | 退市 |

| 中金石化 | 150 | 80 | 2015.Q2 | 外购原料 |

| 中石化海南 | 70 | 6 | 2015.Q4 | 炼油一体化 |

| Reliance 4# | 225 | 75 | 2015.Q3 | 炼油一体化 |

| Thai PTTAR | 12 | 4 | 2015.Q3 | 去瓶颈 |

| 哈萨克斯坦JSC | 50 | 25 | 2015.Q2 | 炼油一体化 |

| 2015年产能 | 487 | 175 | ||

数据来源:金银岛、浙商期货研究中心

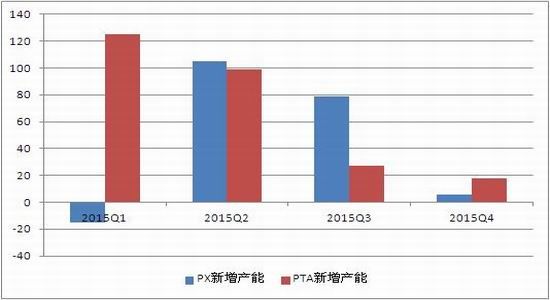

2015年,PX产能集中投放仍在继续,但增产速度有所放缓,全年投产PX产能约为175万吨,而从时间来看岩石部分产能将集中在三、四季度投产,预计上2015年上半年PX供应压力较小,而下半年随着产能的逐步投产,PX市场供应压力将逐渐显现。

2.亚洲地区PTA产能投放情况

2014年,PTA产能投放速度有所放缓,全年投放产能共计865万吨,具体包换翔鹭石化位于漳洲的440万吨/年装置;盛虹石化位于连云港的150万吨/年装置;逸盛石化位于宁波的三期PTA项目,产能为200万吨/年;逸盛大化位于大连的装置由原来的200万吨/年扩能至275万吨/年。

图表5 2014年亚洲投产PTA项目 (单位:万元)

| 项目 | 产能(万吨) | 地点 | 投产时间 |

| 翔鹭石化 | 440 | 漳州 | 2014年6月 |

| 盛虹石化 | 150 | 连云港 | 2014年5月 |

| 逸盛宁波(三期) | 200 | 宁波 | 2014年4月 |

| 逸盛大化(扩能) | 75 | 大连 | 2014年7月 |

| 2014年新增 | 865 |

数据来源:金银岛、浙商期货研究中心

2015年,PTA产能投放将较2014年进一步放缓,全年投产PTA产能约为269万吨,从投放时间来看多集中于二三季度。

图表6 2015年新增PTA项目

| 项目 | 名义产能 | 有效产能 | 预计投产时间 | 原料来源 | 地点 |

| Zhuhai BP 3# | 150 | 125 | 2015.Q1 | 外购 | 珠海 |

| Mangalcre | 120 | 40 | 2015.Q3 | 互供 | 印度 |

| Reliance | 120 | 30 | 2015.Q4 | 互供 | 印度 |

| Hengli 3# | 220 | 145 | 2015.Q2 | 外购 | 恒力 |

| Sinopec Luoyang | -35 | -17 | 2015.Q2 | 退市 | 中石化 |

| Sinopec Yizheng 1# | -35 | -17 | 2015.Q2 | 退市 | 中石化 |

| TW Capco 2# | -25 | -12 | 2015.Q2 | 退市 | 台湾 |

| Sinopec Shanghai 1# | -40 | -6 | 2015.Q4 | 退市 | 中石化 |

| Sinopec Yangzi 2# | -35 | -6 | 2015.Q4 | 退市 | 中石化 |

| Samnam 2# | -35 | -13 | 2015.Q3 | 退市 | 泰国 |

| 合计 | 405 | 269 | |||

数据来源:金银岛、浙商期货研究中心

3. PX供需将逐渐转向供应过剩

2014年下半年开始亚洲PX供应已经略显过剩,供需关系较2013年发生较大变化,2013年以前亚洲PX整体供不应求,但是2014年供需关系逐渐转为饱和甚至过剩,跟据金银岛数据,2014年亚洲PX产能约为4150万吨,按开工75%计算,PX产量约3110万吨,PTA产能约为6500万吨,按0.66吨PX产1吨PTA及68%的PTA工厂开工率计算,PX需求量约为2917万吨,由此得到约193万吨的PX供需缺口。

图表7 2014/2015年亚洲地区PX供需情况

| PX产能 | PX产量 | PTA产能 | PX需求 | PX供需缺口 | |

| 2014年 | 4150 | 3110 | 6500 | 2917 | 193 |

| 2015年* | 4325 | 3243 | 6769 | 3038 | 205 |

数据来源:金银岛、浙商期货研究中心

依据上文中的数据,我们估算出明年的PX供需缺口将达到205万吨,PX供应过剩情况将进一步加剧。而从投放时间来看,PTA产能投放集中于一、二季度,PX产能投放则集中于二、三季度。

图表8 2015年PX/PTA产能投放时间

数据来源:金银岛、浙商期货研究中心

(二)PTA:国内产能扩张放缓,行业结构调整或将加剧

1.生产利润转好,TA工厂开工持续回升

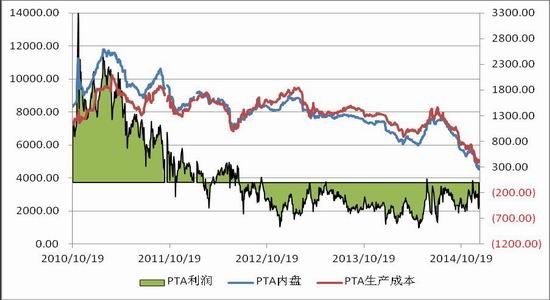

图表9 PTA生产利润

数据来源:wind、浙商期货研究中心

随着近几年PTA行业的大规模扩能,产业结构出现严重失失衡,PTA产能的迅速扩张推涨原料价格,挤压PTA生产利润,至2012年生产利润已转为负值,亏损状态持续至2014年。据估算,2014年国内厂家的平均亏损约为470元/吨,年初,在PTA产能大幅投放背景下,PTA现货持续下跌,工厂生产利润持续恶化,在5月PTA工厂亏损一度接近于900元/吨,创历史最低水平;年中,在工厂联合限产的提振下,利润有所好转,但由于聚酯工厂及终端需求的不振,PTA高价仅仅是昙花一现,生产亏损逐渐扩大;年末,在原油下跌的带动下上游原料PX跌幅远大于PTA,利润出现好转,一度转为盈利水平。

图表10 PTA工厂开工情况

数据来源:wind、浙商期货研究中心

2014年PTA工厂整体开工负荷较低,年均开工率约为68%,主要受到低利润下工厂联合限产影响,我们认为,2015年,在原油整体弱势震荡的大背景下,原料端难有较大起色,加之PX产能投放压力仍大,TA工厂利润将较2014年有所改善,开工负荷亦将持续回升。

2.PTA产能投放速度放缓,利于产业平衡

图表11 2015年国内PTA产能投放情况

| 项目 | 名义产能 | 有效产能 | 预计投产时间 | 原料来源 | 地点 |

| Zhuhai BP 3# | 150 | 125 | 2015.Q1 | 外购 | 珠海 |

| Hengli 3# | 220 | 145 | 2015.Q2 | 外购 | 恒力 |

| Sinopec Luoyang | -35 | -17 | 2015.Q2 | 退市 | 中石化 |

| Sinopec Yizheng 1# | -35 | -17 | 2015.Q2 | 退市 | 中石化 |

| TW Capco 2# | -25 | -12 | 2015.Q2 | 退市 | 台湾 |

| Sinopec Shanghai 1# | -40 | -6 | 2015.Q4 | 退市 | 中石化 |

| Sinopec Yangzi 2# | -35 | -6 | 2015.Q4 | 退市 | 中石化 |

| 合计 | 200 | 212 |

数据来源:浙商期货研究中心

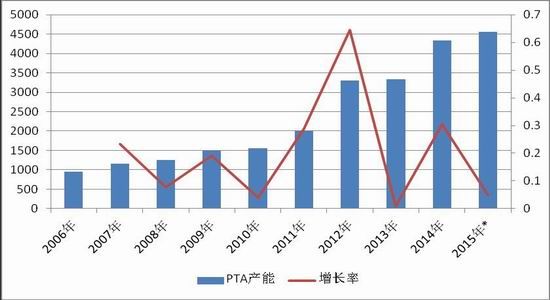

国内PTA投产高峰出现在2011-2014年,其中2011年新增产能约450万吨,同比增长28.9%,2012年新增产能高达1292万吨,同比增长64.41%,2014年,新增产能856万吨,同比增长25.99%。但随着前期产能集中释放的结束及产业结构调整的加速,2015年国内PTA产能扩张明显放缓,明年国内新增PTA有效产能212万吨,增速的减慢将促进PTA产业上下游的平衡。

图表12 国内PTA产能扩张情况

数据来源:wind、浙商期货研究中心

3.联合限产或再难实施,行业内博弈加剧

2013年5月中旬,在PTA生产亏损加剧背景下,国内十几家大型生产商组成了限产联盟,签定协议,集体降低负荷,促使TA价格在年中出现大幅反弹。但是,接下来的2015年,原料价格的低位将改善TA行业的整体利润水平,TA开工将维持高位,生产商之间的博弈将会加剧,行业内再难形成有效的联盟。

(三)聚酯:聚酯行业产能过剩情况未明显改善

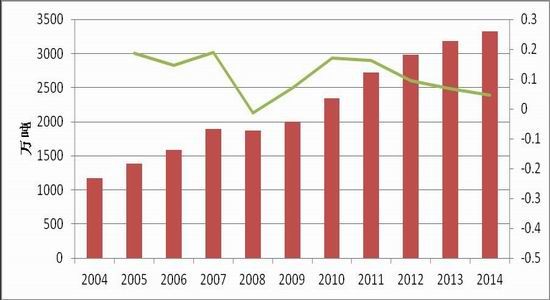

图表13 聚酯产量

数据来源:金银岛、浙商期货研究中心

而从聚酯端需求来看,2008年之后,聚酯产量增速在“4万亿”投资的带动下逐步恢复。2010-2011年,聚酯产量增速重新回到15%以上,回到08年金融危机前水平。但是2012年开始,随着经济增速的再次回落,聚酯产量增速回落明显.2012年全年聚酯产量增速为9.6%,至2013年全年增速降为7%左右,而2014年需求增速继续疲弱,全年聚酯产量增速下滑至5%附近。

图表14 下游产品利润

图表15 江浙织机库存天数

数据来源:金银岛、浙商期货研究中心

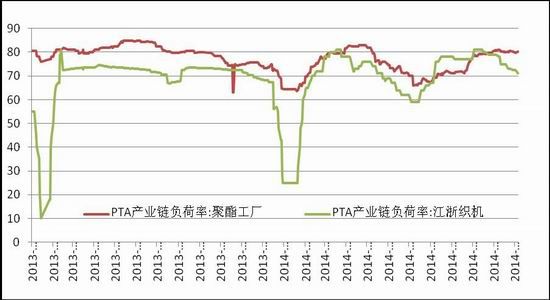

2014年上半年,随着聚酯原料PTA的下跌,聚酯产品价格亦开始下挫,利润随之收窄,年中PTA工厂的限产使得聚酯产品价格出现小幅反弹,但由于终端需求的不振以及原油的快带下跌,聚酯重回弱势,但由于原油下跌幅度较之聚酯下游产品更大,使得聚酯利润出现好转,下半年聚酯开工亦出现回升,产销有所回升,但价格始终低位徘徊,预计2015年一季度,在经历春节的短暂停工后,聚酯开工仍将维持较高水平,对TA价格有所支撑,但全年来看,由于终端需求疲弱,开工难以长期维持高位,聚酯需求增速将进一步回落。

(四)终端需求——终端需求不振,经济维稳背景下难有改观

图表16聚酯工厂及江浙织机开工率

图表17 服装产量

图表18 社会消费品零售总额

图表19 服装出口

资料来源:wind资讯 浙商期货研究中心

据国家统计局公布的数据显示,2014年1-11月我国服装产量累计产量270.3亿件,同比增加1.99%,同比增速较去年同期上升1.29个百分点,但远不及2012年的6.4%和2013年的8.52%;2014年1-11月我国服装累计出口1703.7亿美元,同比增长6%,同比增速较去年回落6%;2014年1-11月我国社会消费品零售总额23.66万亿,同比增长11.96%,增速较去年同期回落1.07个百分点。从数据来看,国内消费与出口情况仍无明显好转,服装产量以及出口的同比增速均维持在相对较低水平,难以拉动化纤的需求水平。而在整体宏观经济增长乏力的情况下,终端需求难以好转。

三、投资建议

(一)原油走势与产能压力仍将主导2015年PTA市场

纵观2015年,PX/PTA产能过剩及需求疲弱仍将主导PTA市场,产业链整体重心下移仍为大概率事件,全年思路仍以震荡偏空为主。

特别需要关注的是成本端的原油价格,下半年,随着原油需求旺季到来以及地缘政治因素的长期存在性,国际油价重心将逐渐上移,成本端支撑将有所体现,同时PTA产能投放基本集中于一、二季度,下半年整体供应压力减小,届时TA价格或将小幅。

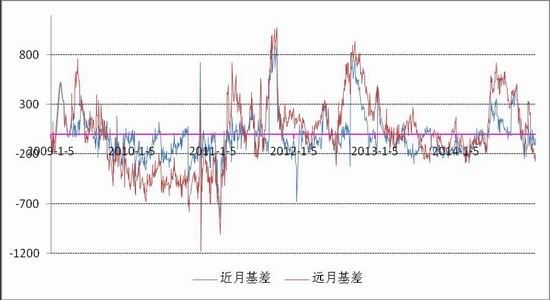

(二)期价长期升水,把握期现套利机会

图表20 PTA期货主力合约基差走势

资料来源:wind资讯 浙商期货研究中心

2011年后,由于PTA产能开始大量投放。整个PTA价格重心不断下移,且在产能投放压力下,市场预期悲观,期价主力合约长期处于贴水状态,2011-2013年主力合约平均基差达到了160。

但是进入2014年末,在产能投放压力依然较大的背景下,市场主力期价长期对现货保持升水,且幅度较大,经常出现期现套利机会。这其中产业资本的套保买盘资金起到了一定的作用。如果产业资本继续维持2014年的操作策略,那么2015年PTA各合约仍将出现不错的期现套利机会。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·摇粒绒

- 2012-03-20

- ·关于面料色泣

- 2012-03-20

- ·日本蓄热保温面料技术

- 2012-03-21

- ·标准8光源对色灯箱是哪几种光源

- 2012-03-21

- ·天丝(TENCEL)面料

- 2012-03-20

- ·水刺无纺布

- 2012-03-22

- ·铜铵纤维----环保型再生纤维

- 2012-03-21

- ·抗菌纤维与抗菌后整理结合生产抗…

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,