一、1 月市场行情回顾

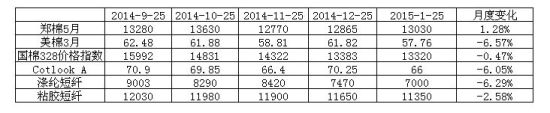

2015 年1 月,内盘走势强于外盘,内盘维持震荡,美盘则创出了新低。国内现货也较为稳定,整体呈缓慢下行格局,而国际现货跌幅较大。同时,受原油暴跌影响,涤短和粘胶价格持续下跌,与棉花的价差再次拉大。

1 月,内盘走势稳定主要是因为,价格持续下行,国内加工厂普遍亏损,因此有挺价意向,加之兵团作为市场较大主体,自10 月份以来一直没有下调价格。此外,近几个月外棉到港量持续降低,为数年来同期低位。因此,卖方惜售挺价和进口棉减少对国内棉价有一定支撑。

表1 2015 年1 月国内外棉纺原料价格变动情况

二、国际供需

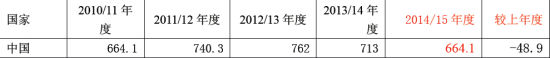

目前全球棉花格局:中国是全球最大的消费国、进口国和第二大产棉国;美国是全球第三大产棉国和最大的出口国;印度是全球最大的生产国、第二大出口国和第二大消费国。因此,中美印三国的情况对全球棉价有重大影响,而三国之间也相互影响、相互制约。

本年度,这三国的主要变化和情况是:1.中国退出收储,国产棉竞争力不足,价格大幅下跌,但又引起加工厂挺价;2.印度近年来出口增加主要是面向中国市场,随着中国收紧配额,加之印度国内通过收储来对抗棉价下跌,因此印度出口受阻;3.美棉增产,但在中国兵团挺价和印度收储的环境下,美棉获得利好,低价大量出口。

从目前情况看,中国挺价和印度收储是将供应压力暂时推后了,而美棉则趁机加快出口进度,目前已经完成了90%的出口目标。但也意味着市场份额已被美国抢占,中印两国将面临博弈。

表2 USDA 全球在主产棉国产量预测

三、中国新疆丰产,内地集中收购期拉平

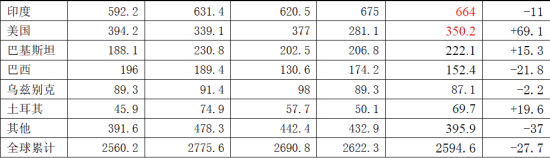

据统计,截至1 月28 日,新疆已加工2014/15 年度新棉424 万吨,其中地方累计加工256 万吨,兵团加工167.5 万吨。全国公检473 万吨,其中新疆地区公检397.8 万吨,内地公检75 万吨。

目前看,本年度新疆并未减产,预期产量会达到450 万吨。但由于价格持续下行,内地棉农惜售,加工厂也非常谨慎,因此,收购进度非常缓慢,往年的集中交售期没有出现,收购拉平,预期在春节前后会出现一波交售小高峰。预计全国总产量在650 万吨左右。

表6 中国棉花供需预测(2015 年2 月) 单位:万吨

四、兵团挺价

兵团提供的数据显示,2014 年兵团棉花种植面积1115 万亩,总产176 万吨。机械采收68%。

截至1 月10 日,本年度兵团累计加工皮棉149.27 万吨,占预计总产量(176 万吨)的84.8%;共签约销售38.5 万吨,占预计总产量的22%;实际销售(收到货款)32.45 万吨,占预计总产量的18%。

从目前的情况看,兵团销售非常不乐观。一个重要原因是自10 月份新棉集中上市以来,在现货低迷、国内外棉价持续下行的情况下,兵团一直没有下调售价。目前兵团手摘棉仍在14500 元/吨,机采棉13500 元/吨。由于形势不佳,新疆地方的报价持续回落,目前兵团棉价与新疆地方棉价差已经达到1000 元/吨左右。

虽然压力比较大,但目前看兵团仍在继续挺价,没有下调的意图。由于新疆目前占全国总产65%以上,而兵团又全疆总产的近40%,因此兵团挺价对现货市场有较大影响,对国内现货持稳起到了重要作用。

五、内外棉价差

近几个月外棉到港数量下滑,外棉报价一直相对坚挺。但进入1 月份,由于印度国内棉价下跌,当前港口保税印度新棉价格约13800 元/吨,陈棉13300 元/吨;巴西棉报价在15000 元/吨上下;美棉新花报在16000元/吨左右;澳棉数量较少,价格在15500-16500 元/吨。美金报价方面,印度棉已跌至65 美分左右,美棉则可能跌破70 美分。

1 月份内外价差变动不大,目前1%关税配额下内外价差在2600 元/吨左右,滑准税配额下内外价差基本持平,40%关税下内外价差倒挂,为-1200 元/吨左右。

六、棉花进口持续下降

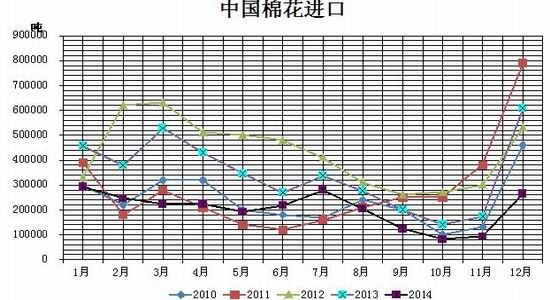

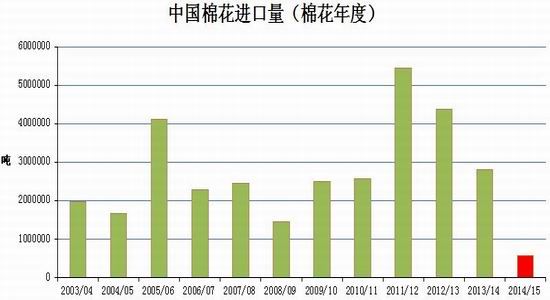

海关公布的数据显示,2014 年12 月我国进口棉花26.45 万吨,环比增加17.23 万吨,同比减少34.41 万吨;2014 年9-12 月,我国累计进口棉花56.14 万吨,同比减少50.05%;2014 年1-12 月,我国累计进口棉花243.94 万吨,同比减少41%。

进入新年度以来,进口棉到港量同比持续下滑。12 月一般是进口棉到港高峰,但本年度12 月进口量是5年同期最低。这一方面是内外价差缩小,外棉竞争力下降;一方面是国家配额发放较少。

我国政府调控棉花市场一向采取储备吞吐和配额管理两种手段,目前虽然退出收储,但考虑到农产品的特殊性,配额管理并没有放松,而且在当前形势下,在配额方面的管制趋于严格。国家此前反复表示,今年除 1%关税配额外,原则上不增发新配额;此外,目前1%关税配额也尚未下方。配额紧张会影响企业采购外棉,整体上今年外棉进口会大幅减少。

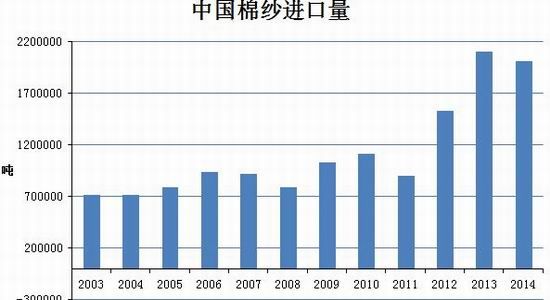

七、棉纱进口维持高位

海关公布的数据显示,2014 年12 月我国进口棉纱20.6 万吨,环比增加25.7%,同比增加19.4%。2014 年全年进口棉纱201.1 万吨,同比下降4.2%。

目前看棉花进口量出现了明显减少,但是棉纱进口仍然保持高位。由于棉花进口受配额限制,关税较高,提高了企业进口成本;而棉纱进口税率较低,加上连续几年大量进口,企业对外纱已较为习惯。大量外棉纱涌入替代了不少低端用棉。

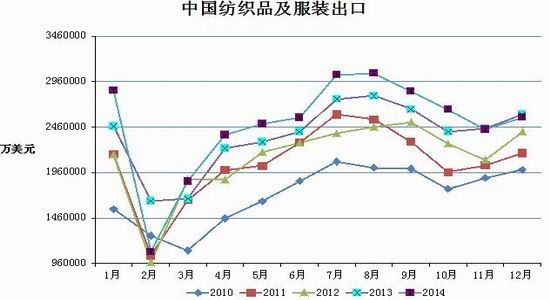

八、纺织出口下滑

海关公布的数据显示,12 月我国纺织纱线等产品出口97.54 亿美元,环比增长2.2%,同比增长0.17%,2014 年全年出口1121 亿美元,同比增长4.9%;12 月服装出口159.2 亿美元,环比增长7.6%,同比下滑2.08%,1-12 月服装出口1863 亿美金,同比增长5.23%。12 月纺织纱线及服装共出口256.7 亿美元,环比增长5.46%,同比下滑1.2%;1-12 月纺织纱线及服装累计出口2984 亿美元,同比增长5.2%。

2014 年前期,纺织出口同比一直维持增长,但11、12 月同比有所下滑,考虑到大宗商品价格普遍下行,企业原料成本有所降低,因此出口金额下滑。

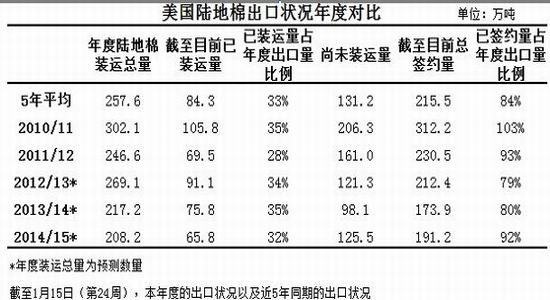

九、美棉收尾,出口良好

目前美棉本年度加工已经接近尾声,截至1 月15 日,美国2014 年度棉花已加工341 万吨,高于去年同期水平,基本已经进入加工尾声。

据美国农业部(USDA),截至2015 年1 月15 日,美国累计签约出口2014/15 年度棉花195 万吨,其中陆地棉签约191 万吨;装运棉花67.9 万吨,装运率34.78%。中国共签约美棉45.8 万吨,占美棉出口量的23.5%;装运16 万吨,占美棉装运量的23.6%,占中国已签约量的34.9%。

USDA 对本年度美棉出口预期为208.2 万吨,如果按这个预期,美棉已经卖出了92%的棉花,目前本年度还有28 周,那么美棉只要每周出口6000 吨便可完成销售。不过考虑到本年度美棉增产(产量350.2-美国消费82.7-出口),目前的出口预测可能会上调。

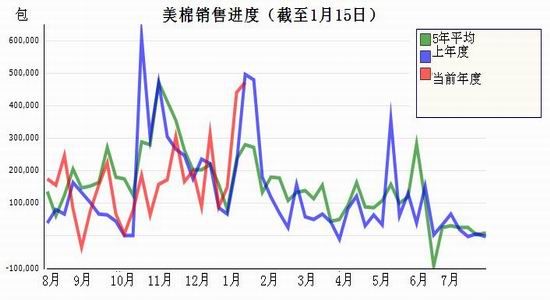

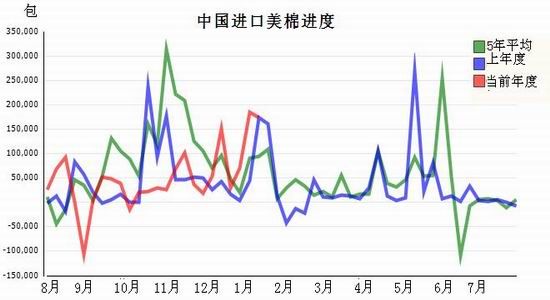

此外,中国对美棉的进口也较去年同期有所增加。这是因为本年度印度棉收储,棉价一直维持较高,竞争力相对下降,不如美棉具有优势。因此,美棉重新抢夺了印度棉的市场份额。

从本年度美棉销售看,中国的纺织厂的采购有所推迟。2014 年年中以来,国内外棉价持续下跌,加之期货价格跌幅较大,提前跌破13000,因此纺企普遍期待在新年度开始后用上低价棉。但进入9 月后,新疆由于籽棉收购价较上年大幅下跌,农民惜售,开秤推迟;内地企业非常谨慎,普遍观望,农民也严重惜售。而自进入新年度后,外棉到港量持续下降,因此,国内供应出现阶段性紧缺。也推动价格出现了阶段性的反弹。下图可以看出,中国企业通常在10-11 月会有个签约高峰,但是本年度没有出现;前期美棉出口基本面是土耳其在购买;随后中国企业在1 月份出现了进口美棉高峰。

十、印度棉价持续下跌

为保护棉价,本年度印度国有棉花公司(CCI)计划在2014/15 年度以最低保护价(MSP)收购折皮棉85-119万吨的量。目前CCI 已经收购了85 万吨。

作为第二大棉花出口国、特别是主要面向中国市场,印度收储在很大程度上支撑了全球棉价。但是印度的收储与中国不同,它一般会在当年把收储的棉花再抛出去,不会将库存持有到下年度。

随着新棉上市增加,1 月份印度国内棉价持续下跌,目前已跌至62-63 美分/磅。这加大了印度政策方面的困境。1 月份以来,印度方面屡次声称要抛储,但一再推迟。

近日最新消息,印度国有棉花公司(CCI)计划竞卖867 吨棉花,竞拍的棉花品种为高等级Bunny Brahma,长度31mm,马值3.5-4.8,价格70 美分/磅左右。首日成交187 吨,价格70.4 美分/磅。由于竞拍为高等级棉,价格高于市场价,前期一些纺企有补库需求,后续的成交情况还有待关注,如果竞拍价维持高位,则对国际市场影响有限。

往年12 月,是印度棉会大量抵达中国港口,但今年到港量大幅减少。一是印度新棉上市推后,二是价格上优势不大。综合而言,印度目前的政策只是将压力推后,如果印度国内棉价跌至50 美分/磅下方,到中国主港价则跌至60 美分/磅左右,中国纺企可能通过全关税通关来进口印度棉。

据统计,12 月中国进口美棉5.48 万吨,同比下降21%,进口印度棉7.8 万吨,同比下降77%。整体上中国近期进口量一直处于低位,但印度棉下降尤其严重。

十一、总结及操作建议

目前棉市格局是:印度收储和兵团挺价稳定了国际、内市场,美棉以低价加快出口,完成预期出口总量的90%。美棉销售良好,也意味着中印两国的销售压力在延后。

新疆加工厂由于前期成本较高,在价格持续下行的情况下,加工厂普遍亏损;而兵团身份特殊,因此11-12月新疆整体在挺价,目前由于地方企业面临还贷压力,加之现货迟迟未好转,因此报价回落,与兵团棉价差拉大。

内地开秤较晚,出现亏损后不少企业挺收,棉农惜售,因此今年没有出现集中交售期。整体上内地成本控制略好于新疆,目前兵团继续挺价,新疆地方棉价格逐渐向内地棉靠拢。新疆地方棉价格经过一番回落后,国内现货形成一个新的平衡,整体平衡偏弱。

纺织厂随着成本提高,用棉较多的低端纱向国外转移,国内用棉下降;价格下行当中,企业维持随用随购的态度,尽可能压低原料库存,防止亏损。同时,在当前的产业环境下,棉花定价权在从上游向下游转移,纺织厂处于强势地位,议价能力较强,要求提高。这些都是制约棉价的因素。

此外,本年度现货贸易中结构性矛盾格外突出。高低等级棉价差扩大。收储几年导致国产棉质量普遍不佳,包括新疆棉质量也不如进口棉。因此,虽然目前内外棉价差回归到此前的正常水平,但从价格和质量角度,国产棉都不具体优势,也意味着以往的内外棉价差区间可能不再适用,在中期内不排除出现内外棉价倒挂的情况。但短期而言,目前棉价在成本和价差回归正常区间的情况下能获得一定支撑。

从期货角度来说,目前的升贴水设置较利于质量略差的棉花交割,因此期货所代表的棉花质量不能吸引纺织厂。如果期货市场上出现一定利润,在期货上抛盘可能是很多棉商的一个选择。不过考虑到仓储和资金成本,目前主力合约的价格尚无利润。

综合而言,目前宏观平稳,没有系统性风险,各国加大宽松力度;基本面上,兵团挺价、印度收储导致现货弱平衡,期货盘面尚无仓单利润,因此,期价会继续维持震荡格局,春节后在纺企补库需求下可能走势偏强,但大格局仍弱,我们重点关注印度抛储情况,此外,2 月初会公布美棉下年度植棉意向,也会对市场产生较大影响,预计2 月份会出现冲高回落的走势。

- 其他新闻

- 更多>>

- ·新疆皮棉销售进度缓慢 棉农准备…

- 2015-03-17

- ·补贴发放临近尾声 植棉意向有所…

- 2015-03-17

- ·新疆种植意向尚不明确 棉花企业…

- 2015-03-17

- ·经济增速放缓 棉纺企业运行依旧…

- 2015-03-17

- ·衣服标签与实际不符 客户状告超…

- 2015-03-17

- ·河北高阳欲打造全国轻纺生产基地

- 2015-03-17

- ·【两会】刘新齐:建议棉花维持2…

- 2015-03-17

- ·三大鞋服品牌转型关键 渠道三思…

- 2015-03-17

- 纺织百科

- 更多>>

- ·卫衣

- 2012-03-21

- ·棉型织物的特点和品种

- 2012-03-21

- ·针织面料

- 2012-03-20

- ·常用针织布质量测试项目及标准

- 2012-03-21

- ·铜铵纤维----环保型再生纤维

- 2012-03-21

- ·靛蓝染色

- 2012-03-21

- ·吸湿排汗纺织品的评价标准

- 2012-03-21

- ·机织物生产过程之本色棉布

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,