--2015年PTA年报

一、行情回顾

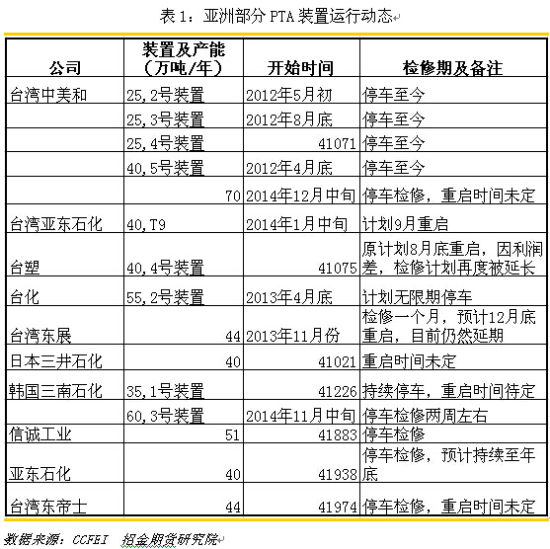

2014年,PTA在新增产能投产预期下延续跌势,而PTA生产厂家为扭转持续亏损的局面,不断通过停产检修挺价的方式,来获取短暂的期货套期保值盈利时机。在经历过3月份PTA停产挺价后,5月份PTA生产企业再度停产挺价,而且从根本上采取措施,改变定价模式,采取成本定价模式,以保障盈利。下半年原油从高位100美元/桶之上大幅下跌至55美元/桶附近,原料PX价格随之塌陷,TA价格紧随下跌,产业链下游采购随买随用以适应上游原料成本崩坍,产业链以紧缩型生产降低成本为主,后市一旦上游原油企稳甚至反弹,则产业链价格重心将再度上移。

二、基本面分析

1、原油回落,TA产业链价格重心下移

2014上半年,地元政治热点不断,但原油价格不涨反跌,自7月份开始至12月底,美原油从100美元/桶附近跌至55美元/桶,跌幅达45%。

从伊拉克内乱到乌克兰危机,从南海争端到钓鱼岛危机,地元政治热点有向局部战争转变得苗头,尤其是乌俄争端,直接导致克里米亚脱乌入俄,俄与欧局势紧张,制裁与反制裁层出不穷。然而,美国主导下,页岩气原油增产,以沙特为代表的OPEC成员国增产,导致原油价格大跌,俄经济受创。全球经济增长预期下降,尤其中国需求下滑,OPEC成员为稳定原油市场占有率,决定不减产,美页岩气边际成本线在70美元/桶附近。因此,产油国目标一致,即拖垮美页岩气产业,俄经济虽严重受创,但不足以发生危机,何况中国承诺必要时协助俄稳定经济。因此,未来原油市场博弈将成为经济增长的最大不确定性,对中国而言,未来原油要回到100美元/桶之上尚需时日,中国的页岩气发展将迎来战略机遇期,若中国页岩气启动,未来油价将被锁定在80美元/桶之下的水平亦未可知。

截止2014年底,各大主要产油国均无减产计划,OPEC关注美原油产量,油气页岩油产量与美原油出口,俄罗斯只能被动加入各大产油国争夺市场份额的价格战之中。因此,原油真正企稳需关注美原油何时减产,甚至停止出口。而美原油减产又将视俄罗斯经济能坚持到何时,在中国支持下,俄罗斯只会坚持更长时间。因此,美原油将成为全球原油市场的风向标。

原油暴跌,美联储退出QE3,加息提上日程;中国房地产逐步降温,在“一路一带”的宏观战略下,国内庞大过剩产能找到输出途径,受政策带动,股市2000点启动,资金逐渐由房地产流向股市,国内经济向好,GDP受经济结构调整或维持稳定增长,原油需求或稳中有增,给原油市场带来支撑。

原油下跌,PTA成本坍塌,产业链成本重心下移,在成本控制目标下,产业链下游对PTA采购以随买随用为主。若原油企稳或反弹,则PTA产业链整体价格将随之上移。原油市场仍未见回暖的积极信号,但原油价格已跌至55美元/桶的水平,后市继续下跌空间有限,震荡可能加剧。因此,在原油市场未出现减产或需求大增等利多因素提振下,后市PTA或随原油价格起伏以震荡走势为主。

2、原油下跌PX产能从容扩张

国内PTA生产原料PX,40%依赖进口,因此对PX价格敏感,加之国内PTA定价采取成本定价模式,更加剧了对PX价格的敏感性。因此,国内PTA定价权集中于PX,尤其对进口PX价格更为敏感。

从上图可以看出,PX-石脑油价差,2014年下半年以来,始终维持在300美元/吨附近,上半年该价差低于300美元/吨时,PX厂家以限产挺价的方式,推高PX价格,PX走高,推高同期PTA价格。下半年受原油回落影响,PX厂家未限产挺价,反而逐渐扩张产能,顺势降低价格,使PX-石脑油价差维持在300美元/吨附近。

从上图4可以看出,随原油价格回落,PX价格快速回落,PX企业利润水平三年来首次出现亏损。因此,不排除PX厂家再度以限产挺价的方式,提振PX价格。随国内PTA产能扩张,相应国外PX产能急剧扩张。然而,国内PTA市场缺乏定价权,如果PX厂家再度以限产方式挺价,预计PTA价格将应声而涨。

2014下半年,随原油走低,PTA现货贸易价格持续走弱,相应贸易利润水平持续维持亏损状态。产业链下游对现货价格不认可,采购谨慎,压价采购,PTA限于庞大产能,在执行合同价保障自身利润的同时,现货贸易价格更能体现现货市场的供需变化,从贸易利润水平波动来看,PTA价格紧随产业开工、产能扩张的节奏以及上游原料PX价格波动。

3、产能畸形扩张,控制开机率成PTA工厂主要获利手段

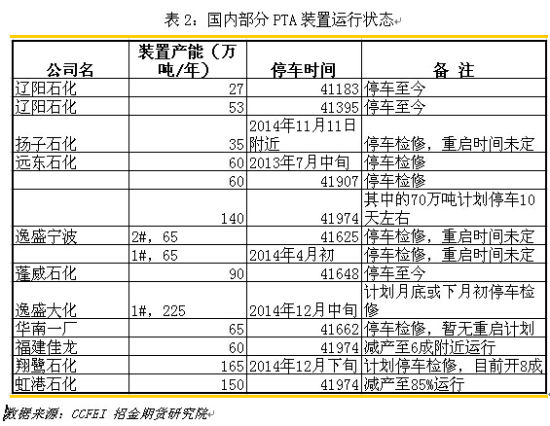

由于国内PTA产能持续扩张,并采用成本定价模式,导致PTA定价权转向上游PX,PTA价格随原料市场波动而波动。在产能过剩背景下,PTA厂家控制开工率成为提振PTA价格的主要手段。尤其国内PTA产能持续增加,行业竞争加剧,控制开工率成为PTA厂家仅剩的为数不多的争夺行业话语权的工具。

2001-2014年期间,中国PTA与下游聚酯产能都保持扩产,但是从2010年开始PTA产能增速远高于聚酯产能增速,截止到2014年,PTA产能已扩至4342万吨/年,下游聚酯产能在4571.5万吨/年,PTA产能过剩387.65万吨左右,而产能过剩带来的便是产量无从消化,因此中国PTA不得不开始走出国门,开拓海外市场。

伴随中国PTA产能的不断扩张,PTA产量逐年稳步增加,而进口量增速呈负增长,进口量逐年稳步减少,进口依存度更是连年下降。截至2014年,中国PTA产量已完全满足国内自需。从2013年5月开始,各月份出口量有明显增加,伴随新增产能的投产,产量增加,2014年中国PTA出口量增加显著,其中2014年11月份中国PTA出口量为63936.1吨,当年累计总数量为431770吨。

然而,中国PTA企业扩产远未结束,2015年中国仍将计划有1135万吨PTA产能投产,且2015年PTA产能将超出聚酯产能,PTA产能过剩加剧。自此中国PTA依赖进口已成为历史,反之伴随行业的发展,中国将逐步成为PTA出口大国。

产能畸形扩张,不仅满足国内下游消费,而且产能过剩导致出口大于进口。因此,国内PTA产业必将对上游原料石脑油、PX的依赖加深,受上游原料波动影响更为明显。

PTA出口市场刚刚启动,短期出口数量有限,但随国内产能继续投产,扩大出口规模将成为必然,出口价格将紧随原料PX价格波动。

4、下游聚酯、涤丝价格随上游原料价格波动

国内下游聚酯、涤丝企业产能扩张幅度远低于原料PTA。因此,下游聚酯、涤丝企业相对可以根据上游PTA厂家开工率以及市场供应,从容安排采购计划,严格控制成本。下游企业经营环境相对较好,盈利能力相对较强。因此,下游产品聚酯、涤丝定价相对有较高的自由度,但上游PTA受制于原料PX以及石脑油价格波动,尤其PX、PTA产能大幅扩张后,产能扩张环节利润水平有限,加剧了产业链对原油市场的敏感性。

下半年原油波动,往往带动整个产业链剧烈波动。因此,下游聚酯、涤丝企业虽有一定的定价权,但整体上仍受原料市场价格波动影响剧烈。下游聚酯、涤丝企业产业周期以及库存控制水平将对未来PTA市场产生更为强烈的影响。

三、技术及持仓分析

5月PTA技术上仍维持跌势,并存在考验历史低点的可能,但技术上即便下破历史低点,下行空间已然有限,而反弹的基础逐渐强化,后市即便缺乏基本面配合,PTA行情仍将以震荡为主。若PTA反弹,则上行7200元/吨附近将遇强阻力;若原油于55美元/桶附近反弹,则4800元/吨附近可以尝试多头思路;若原油大幅回落,则PTA将寻更低支撑价位,不排除考验历史低点4482支撑可能。

四、行情展望与操作建议

随国内产能畸形扩张,PTA厂家定价权流失,逐渐加大对上游PX、石脑油等环节的依赖,价格亦紧随原料市场波动。尤其对原油价格波动逐渐增强,原油价格水平直接决定产业链价格重心。由于全球各主要产油国均保持增产,而全球经济偏弱,需求有限,全球产油国为争夺市场份额,截止2014年底并无减产计划,原油价格或长期维持弱势。因此,PTA产业链整体价格水平将以原油为基础,随原油节奏波动。加之PTA产能持续扩张,势必加大对原料市场的依赖,而对原料进口市场的过度依赖,必将导致话语权流失,因此PTA厂家仅有的手段,即控制开工率调节市场短期供应,来博取生存空间。

2015年,原油低位运行为主,PTA将难有起色,除非终端需求启动并加速扩张,否则产业链庞大的产能将限制PTA反弹空间。若原油继续下探,则PTA将继续向下寻找支撑,考验历史低点支撑亦未可知。若原油企稳或反弹,PTA产业链需求旺盛情况下,将拉动PTA大幅反弹,7200元/吨附近将遇强阻力。因此,2015年PTA行情或以低位震荡为主。操作上,参考原油企稳或反弹迹象,以低位做多为主,一旦原油有回调迹象则转为空头操作思路。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·摇粒绒

- 2012-03-20

- ·破斜纹组织

- 2012-03-21

- ·盛泽盛虹涤丝报价下调

- 2015-09-14

- ·“冰麻”的性能、染色和整理

- 2012-03-20

- ·植绒工艺详细介绍

- 2012-03-21

- ·无纺布的形成方法及种类

- 2012-03-20

- ·卫衣

- 2012-03-21

- ·面料测试项目

- 2012-03-22

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,