美国农业部最新月度报告显示,全球棉花期末库存被调低,因消费预期增加;国内棉花尽管种植面积减少,但下游需求未见起色,国储棉出口压制棉价;6 月棉花市场关注国储棉出库政策以及下游需求情况。

一、市场行情回顾

5 月份 ICE 期棉总体呈振荡下跌走势,本月因 USDA 报告中性、美棉出口数据利空以及美元重新走强的因素影响,振荡下跌。利多因素主要是棉花种植面积和产量预期下降。而利空因素主要是高企的棉花库存以及担忧中国经济放缓影响棉花的消费。

国内棉花现货价格(3128B 级)振荡下跌,截止 5 月 28 日,跌至 13323 元/吨。

郑棉 1509 合约本月结束反弹,整月维持振荡下跌走势。期棉在经历 4 月的一波反弹行情后,进入 5 月份,市场受交易所库存持续增加、国储抛储传闻及国际棉价下跌拖累,振荡下跌。截止 5 月28 日,期棉报收 13070 元/吨,月 K 线较前一月份下跌 305 元/吨。总合约上,成交量和持仓量均明显减少,市场振荡下跌,形成宽幅振荡格局。

(郑棉 1509 合约日 K 线图)

二、影响因素分析

(一)USDA 报告:首次下调 2015/16 年度全球库存,因消费量预计增长

美国农业部发布了 5 月棉花供需预测月报,预计 2015/16 年度全球库存自 2009/10 年度以来将首次下降。尽管期初库存仍高于上个年度,但大部分产棉国对低棉价做出反应,产量会大幅降低,消耗了期初库存。全球棉花消费量预计会增长 3.5%,主要利益于乐观的世界经济增长和 2014/15 年度棉价下跌的滞后效应。全球贸易量小幅下调,主要是中国进口大幅下降了 37 万吨,尽管部分被其他国家的进口增加所抵消。中国产量和进口的减少,加上消费量增长近 3%,其期末库存会减少 70 万吨,占全球库存下降的四分之三。尽管出现下降,2314 万吨的期末库存仍为历史第二高位。

(二)国内棉花产销及春播情况

棉花产销方面,5 月份,国家棉花市场监测系统对国内产销存预测数据做出调整,调减 2014/15年度国内棉花进口量 4.3 万吨至 169 万吨,调减消费量 7.8 万吨至 770.9 万吨,2014/15 年度国内棉花期末库存增加 5.2 万吨至 1388.6 万吨,期末库存消费比为 179.4%,较上月提高 2.2 个百分点。调减 2015/16 年度国内棉花消费量 9.4 万吨至 772.7 万吨, 2014/15 年度国内棉花期末库存增加 13.2 万吨至 1303.9 万吨,期末库存消费比为 168.1%,较上月提高 3.4 个百分点。

另外,截至 5 月 15 日全国皮棉销售率为 66.1%,其中新疆加工皮棉 430.9 万吨,销售皮棉 278万吨,销售率达 64.6%,剩余皮棉 153 万吨左右;内地交售籽棉折皮棉 206.6 万吨,加工皮棉 176.1 万吨,其中销售 143.0 万吨,销售率高达 69.4%,还剩皮棉 63.6 万吨。目前国内棉花剩余总量为 216.6万吨。如果单从数量上来说,国内皮棉存量基本可以满足下游纺企 6-9 月份的生产需求。

棉花春播方面,根据中国棉花协会最新调查,植棉面积较上期预计有所回升,内地植棉面积大幅下降成定局。全国植棉面积 4750.2 万亩,同比下降 25.1%;其中,新疆植棉面积同比减少 7.9%,减幅较上月缩小 4.3 个百分点,黄河流域与长江流域植棉面积分别减少 47.1%和 43.7%,黄河流域减幅较上月扩大 0.2 个百分点,长江流域保持不变。

另外,根据中棉所、国家棉花产业技术体系发布的 5 月棉花长势监测报告显示,棉花苗情好于去年同期四成,也好于常年一成。至 5 月中旬,全国棉花真叶数为 2.6 片/株,比去年同期多 0.7 片/株。其中一类田 3-4 片/株,占播种面积的一半多,比去年同期多 20 个百分点。

(三)进出口方面

据海关统计,4 月我国进口棉花 16.08 万吨,较上月增加 3.29 万吨,增幅 25.7%,同比减少 28.3%;平均进口价格 1746 美元/吨,较 3 月上涨 14 美元,涨幅 0.9%,同比下跌 16.3%。2014/15 年度前 8个月共进口 117.04 万吨,同比下降 44.5%。2015 年前四个月共进口 60.9 万吨,同比下降 38.2%。

另据海关统计数据显示,2014/15 年度我国累计进口棉纱 130.8 万吨,同比增加 5.06%,累计出口棉纱 20.9 万吨,同比减少 26.68%,1-3 月我国累计进口棉纱 59.06 万吨,同比增长 15.26%,3 月份我国棉纱进口 24.86 万吨,环比增加 100.32%,同比增加 39.6%。

进口量继续呈明显下降趋势,缓解了国内棉花市场供应压力,国内棉花供求状况有望得到一定的缓解,为国内棉价减轻压力,但棉纱的进口量增加也一定程度上对冲了棉花进口大幅减少带来的利多影响。

(四)下游需求状况

纺织行业主要指标继续保持增长态势,纺织品服装出口未有起色。4 月,纺织业增加值同比增长6.6%,纱产量为 320.9 万吨,同比增长 0.3%,纺织品服装出口 198.8 亿美元,同比下降 16.3%。第117 届广交会上,纺织品服装成交不甚理想,意向订单数量下滑,国内劳动力成本不断上涨,中低 档纺织服装的成本优势减弱。

纺织服装出口方面,中国海关总署最新统计数据显示,2015 年 4 月,我国纺织品服装出口额为198.76 亿元,环比增加 58.2%,同比下降 16.3%。其中,纺织品(包括纺织纱线、织物及制品)出口额为 94.2亿元,同比下降 10.8%;服装(包括服装及衣着附件)出口额为 104.56亿元,同比下降 20.78%。2015 年 1-4 月,我国纺织品服装出口额累计为 796.48 亿美元,同比减少 2.7%。其中,纺织品出口额累计为 334.03 亿美元,同比减少 0.5%;服装出口额累计为 462.45 亿美元,同比减少 4.2%。

(五)现货方面

5 月份,受农发行政策影响,新疆棉企在新一轮还贷压力下,销售压力进一步增加,且市场供应充裕,加之下游受到进口棉纱冲击,现货市场整体仍不景气,厂家出货缓慢,原料购买较为谨慎 ,价格振荡走低。

截止 5 月 28 日,中国棉花价格指数(CC Index3128B)收于 13323 元/吨,较 4 月 28 日跌 66 元/吨;2129B 级收于 14012 元/吨,下跌 75 元/吨;2227B 级收于 12236 元/吨,跌 112 元/吨。

(六) 全国商品棉周转库存及郑交所仓单情况

4 月,全国皮棉价格稳中有落。受回笼资金压力,新疆皮棉销售进度加快,库存量下降明显。

中国棉花协会棉花物流分会对 223 家仓储会员单位统计,截至 4 月底,商品棉周转库存总量为 231.6万吨(其中内地库 80.13 万吨、新疆库 151.45 万吨),环比减少 33.2 万吨,同比增加 213 万吨。商品棉周转库存中新疆棉总量为 212 万吨,占总库存量 91.6%,进口棉占 2.9%,内地棉占 5.5%。据此推算,全国商品棉周转库存总量约为 251.6 万吨,较上月减少 43.7 万吨。

由于公路运输价格低、速度快,公路运输量大幅增加,铁路运输量有所减少。当月出疆棉合计28.73 万吨,环比增加 6.78 万吨,其中,铁路出疆 5.2 万吨,环比减少 3.9 万吨;公路出疆 23.53万吨,环比增加 10.68 万吨。

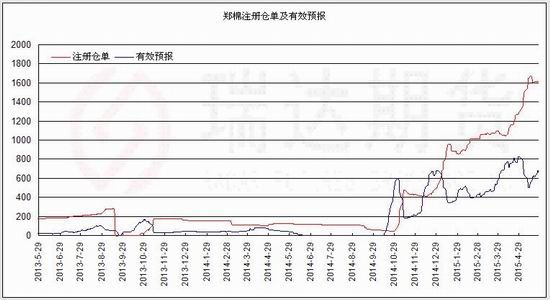

截至 5 月 28 日,郑州商品交易所棉花注册仓单为 1614 张,有效预报为 658 张。郑棉仓单和有效预报总计约 90880 吨,郑棉仓单库存延续增加势头。

(七)季节性走势分析

从棉花期价指数走势看,2005 年以来,在 6 月份里棉花期价指数涨跌概率各半。其中出现上 涨行情的年份有 2005、2007 年、2009 年、2010 年和 2013 年,涨幅分别为 0.16%、3.15%、1.97%、1.99%和 0.3%;而出现下跌行情的年份有 2006 年、2008 年、2011 年、2012 年和 2014 年,跌幅分别为 1.62%、0.22%、9.83%、0.62%和 1.88%。月度波幅方面,20111 年里波动幅度最大,为 3628 元;而其他年份基本维持于 450——1100 元之间波动。

从季节性统计看,棉花期价在 6 月份的波动幅度均值预计在 1000 元左右,预计 2015 年 6 月份郑棉期价将在低位受支持振荡反弹走势。

(八)期价走势技术分析

郑棉 1509 合约在 5 月份持续走低,成交量和持仓量持续下降,期价回至 13000 元/吨关口徘徊,形成 12835-136640 元/吨区间振荡走势。另外,均线系统交织,说明市场振荡蓄势。上方压力 13640元/吨,下方支撑 12835 元/吨。期价有望在低位 12835 元/吨受到支撑,振荡反弹,维持 12835-136640元/吨区间振荡走势。

(郑棉 1509 合约日 K 线图)

三、6 月份展望

总体来看,尽管本年度棉花产量和进口量均下降,新年度棉花种植面积减少,产量预期继续下降,以及夏季消费等因素支撑棉价,但目前国内棉花库存高企,储备棉出库预期增强,棉花供应充足,以及下游纺织服装出口表现欠佳,纺织行业库存较低,棉花市场购销迟缓等因素仍继续施压棉价;另外,进口棉纱大增也一定程度上对棉花形成冲击。未来棉花消费以及出库政策实施时间及政策方案是决定下一步市场走势的关键。预计市场维持低位宽幅震荡。另外技术面上郑棉维持低位宽幅震荡,均线系统交织,成交量和持仓量均萎靡,市场宽幅振荡走势不变。所以综合来看,郑棉或将维持低位振荡,短线若在振荡区间下沿受到支撑企稳,那么棉价或将出现反弹。

- 其他新闻

- 更多>>

- ·时装周玩儿科技 二维码穿上身

- 2013-11-01

- ·香港理工大学研发可治"香港脚"…

- 2013-11-01

- ·商务部发布《中国对外贸易形势报…

- 2013-11-01

- ·两批次女装被爆可分解致癌物

- 2013-11-01

- ·近八成服装企业三季度“飘绿”

- 2013-11-01

- ·设计师品牌探索商业化 品牌商跟…

- 2013-11-01

- ·2013中国裘皮服装节预计“吸…

- 2013-11-01

- ·中国纺织业“十二五”中期评估即…

- 2013-11-01

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,