摘要

随着PTA新定价模式的确立,当前PTA 的价格跟原料价格共振特性越加明显。因此我们可从两方面解析2016 年PTA 的未来走势:一是成本方面,欧佩克2015 年12 月的会议结果无减产计划,2016 年原油市场仍将处供过于求格局,油价承压继续下探,对PTA 成本端是弱支撑。需要留意的是当美国油价跌破30 美元/桶后,低油价多可能使美国页岩油出现明显减产,或对油价形成支撑。2016 年重点关注欧佩克6 月会议结果、美国原油减产情况及取消制裁后的伊朗原油产量恢复情况。二是供需方面,当前PTA 处产能过剩阶段,PTA 的供应受其负荷率动态影响,通过PTA 生产利润可大致估算PTA 厂商的生产意向;同时结合下游聚酯的季节性需求规律,作为中短线操作方向,中长线则还是跟随油价走势。

预计2016 年上半年PTA 走势跟随油价震荡下探,后续重点关注2016 年6 月份欧佩克的会议结果。除欧佩克6 月会议结果的影响外,因美国夏季需求旺季的支撑,同时美国页岩油产量多可能受持续低油价的影响相应下降,再加上世界各国经济回暖对原油需求增加,供应过剩幅度缩小或能支撑国际油价探底回升,PTA 将获得支撑震荡上涨。

第一部分2015 年行情回顾

图1 PTA 主力合约价格走势图

资料来源:文华财经、神华研究院

在2015 年初,PTA 延续前一年跌势持续震荡下探,在1 月份中旬探至阶段新低4480 元 /吨,后续跟随成本端原油止跌企稳震荡调整。1 月中旬至4 月初,期价在4500-5000 之间呈区间震荡走势,从日K 走势图来看走出一个W 型的双重底。在油价的反弹回升及PTA 装置突发性故障的刺激性下,从4 月初至5 月中旬走出一波强劲的反弹行情。5 月中旬之后,随着原油上涨乏力宽幅震荡及PTA 突发性停车事故的降温,期价在成本支撑减弱及PTA 负荷率回升的双重压制下,承压回落。而15 年6 月份的欧佩克会议不减产使得油价承压下跌,PTA则跟随油价走势重回跌势。油价在8 月下旬开始止跌反弹,同时PTA 装置在8、9 月份检修较多,在成本支撑增强及供应减少的利好下呈偏强震荡走势。但油价反弹空间受限及下游聚酯弱需求使得PTA 在反弹至4800 附近后,上涨乏力重回弱势。9 月份至11 月末在4400-4800区间震荡徘徊。12 月份之后,油价在欧佩克会议无减产计划的情况下破位下跌,PTA 受其影响呈重心下移的震荡下跌走势。

第二部分 PTA 基本面解析

一、上游原料分析

1、原油市场分析

(1)三大产油方:欧佩克原油产量持续超产并小幅上升;俄罗斯原油产量维持历史高位;美国原油产量暂持稳相对高位

图2 欧佩克原油日产量

资料来源:Wind 资讯、神华研究院

2015 年11 月份,欧佩克原油日产量提高23.01 万桶至3169.5 万桶/天,创2012 年4月以来最高,相对去年同期增产160 万桶/天;其中伊拉克11 月份日产量增加24.75 万桶至430 万桶/天,相对去年同期增产100 万桶/天。2015 年12 月欧佩克会议无减产计划,而随着对伊朗制裁的取消,伊朗原油产量将逐渐恢复,产量存100 万桶/天的恢复空间,市场预计其原油产量在2016 年有可能增加50 万桶/天;明年欧佩克原油产量多可能触及3200 万桶 /天高位。

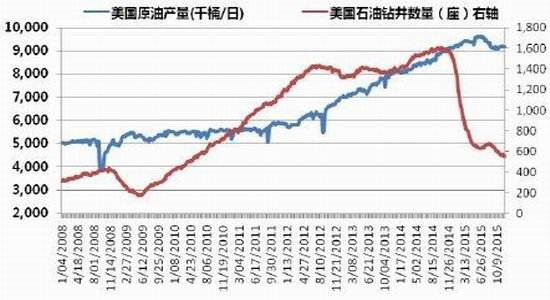

图3 美国原油产量及钻井平台数

数据来源:Wind 资讯、神华研究院

美国油服公司贝克休斯(BakerHughes)公布数据显示,截至12 月25 日当周美国石油活跃钻井数减少3 座至538 座,美国石油钻井平台数较去年同期的已减少近一半。美国原油钻井平台数大幅减少但产量未明显下降,美国11 月份原油日产量暂持稳在916 万桶/天相对高位,但中长期来看,美原油开采投资锐减,后续其原油产量趋向减少。

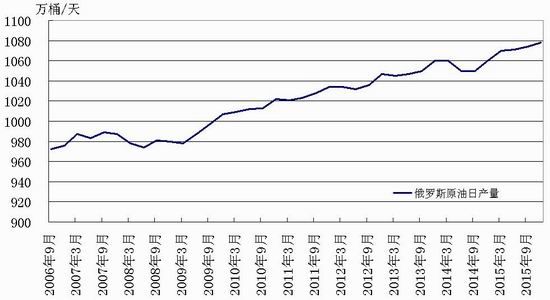

图4 俄罗斯原油日产量

数据来源:Wind 资讯、神华研究院

2015 年11 月份,俄罗斯原油日产量在1078 万桶,与10 月份的1078 万桶/天持平,但相对去年同期增产18 万桶/天。当前俄罗斯原油产能充分释放,其原油产量已达历史高位,后续增幅有限,2016 年俄罗斯原油产量多可能高位持稳。

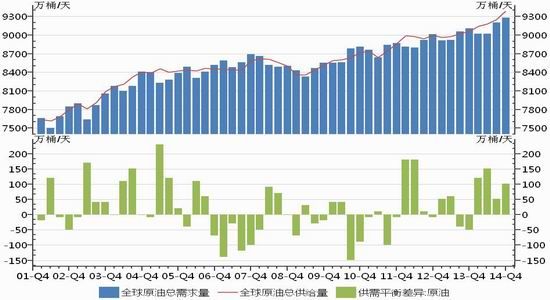

(2)2016 上半年,全球原油市场仍持续供应过剩格局,下半年则重点关注欧佩克6 月份会议结果

图5 全球原油供需状况

资料来源:Wind 资讯、神华研究院

2015 年4 季度全球原油市场原油供应过剩约150 万桶/日,原油市场供过于求的格局将在2016 年持续。从欧佩克对明年全球原油需求增长来看,明年全球原油日需求增长125 万桶,增幅1.35%,其中美国增长1.26%,印度和中国分别增长3.68%和2.8%,原油需求增长整体表现与经济增长预测相符,而新兴经济体仍是全球原油需求增长的主要贡献来源。EIA预期明年全球原油需求增幅仍将持续高于非欧佩克国家供给增幅,不足的部分就要由当前库存以及欧佩克国家供应来弥补,这也意味着全球供需结构再平衡已经启动。

(3)美油价跌破30 美元/桶后,全球原油产量或将明显减少

图6 全球各地原油开采成本

资料来源:Morgan Stanley、神华研究院

据Morgan Stanley 公布数据显示,中东地区原油开采成本平均在27 美元/桶,而当前WTI 油价在36.5 美元/桶附近,仍未触及其平均成本线,相对低廉的开采成本也是欧佩克成 员国坚持不减产的底气所在。另一产油方俄罗斯平均开采的成本在50 美元/桶,虽然俄罗斯财政需依赖高油价支撑但其并不想以自己减产为代价,油价越低只能越增产。美国方面,其页岩油的平均开采成本在65 美元/桶,而当前油价已大幅低于其成本价,目前美国对页岩油的投资已大幅缩减,估计在缺少相应新油井补充替代的情况下,美国原油产量趋向减少。

基于目前原油市场供应过剩的格局,各国之间的博弈是一场“囚徒困境”,率先减产者损失最大。为了争夺市场份额,只要油价水平仍然高于产油的边际成本,沙特等低成本的产油国难以主动减产。从中长期来看,持续的低油价将淘汰高成本的页岩油,供应将随着国际低油价的持续而下降。虽然原油供给过剩,但过剩幅度将逐步收窄;结合页岩油生产压力、各原油生产国关于原油成本的表态信息、原油季节性规律的推波助澜,WTI 油价将在30-65美元/桶之间区间震荡。

2、PX 产能扩增使得供应趋向宽松,其价格走势受油价影响更为明显

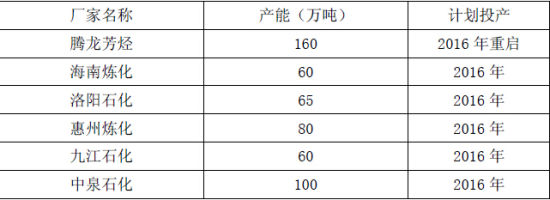

表1 2016 年国内PX 新增产能统计表

资料来源:卓创资讯、神华研究院

2015 年全国PX 产能为1390.5 万吨,但是整体开工率较为低下,年平均开工率在64%,全年产量大约为910 万吨的水平。综合亚洲来看,近几年PX 的大规模投产使得亚洲PX 产能由产能不足过度至产能过剩。2016 年又有几套新装置计划投产,同时腾龙芳烃160 万吨装置将开车重启,PX 产能过剩加剧。

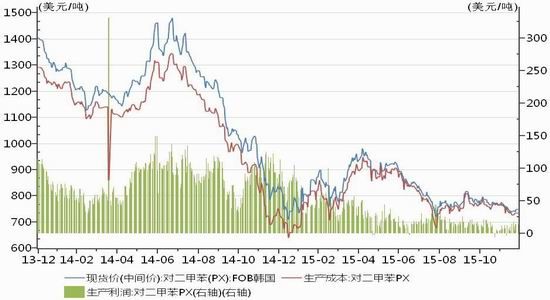

图7 PX 生产利润

资料来源:Wind 资讯、神华研究院

PX 价格受油价下跌影响呈下探走势,CFR 中国台湾PX 价格最低下探到758.5 美元/吨。 当前CFR 中国台湾PX 价格报763.5 美元/吨,相对于前年末下跌84.5 美元,累计跌幅11.14%。CFR 中国PX/CFR 日本石脑油差价回升至347.5 美元/吨左右,PX 生产利润约为30 美元/吨。PX 的产能增加,使得其供应由偏紧转向宽松,PX 的生产利润被压缩至10-50 美元/吨。同时原材料的价格波动对PX 价格影响更为显著,后续PX 价格多可能跟随油价走势。

二、PTA 行业状况

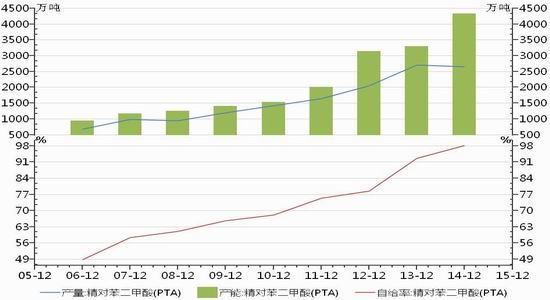

1、国内PTA 产能过剩,自给率达98%高位

图8 PTA 产能及自给率

资料来源:ICIS、Wind 资讯、神华研究院

2015 年国内PTA 产能新增345 万吨至4690 万吨/年,2016 年又有三套共计440 万吨/年新产能计划投产,PTA 产能过剩程度加剧。而当前国内PTA 自给率达98%高位,国内市场的容纳空间已达上限,而出口并没有价格优势,后续将是一个逐渐去产能的阶段。

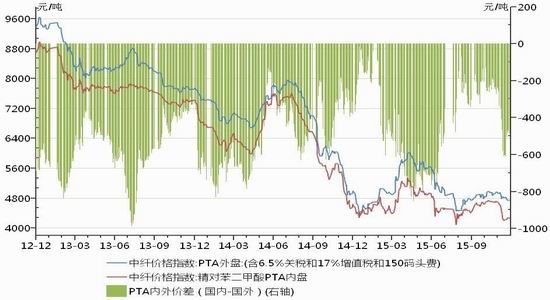

2、PTA生产利润

图9 国内PTA 生产利润

资料来源:安迅思资讯、神华研究院

图10 PTA 进口利润

资料来源:ICIS、Wind 资讯、神华研究院

因PTA产能大幅过剩,近三年PTA生产利润多数时间处盈亏平衡点下方,PTA生产利润实时影响着厂商的生产积极性。当生产亏损较大时,厂商通过降低负荷率减少供应量,使得PTA价格回升,PTA生产利润得以修复,所以后续可重点关注PTA生产利润的增减情况。

三、下游聚酯及终端纺织业分析

1、下游聚酯产量

图11 国内聚酯月产量

资料来源:Wind 资讯、神华研究院

2015年1-10月,国内聚酯产量累计1008.42万吨,同比小幅增长3.89%;但从近几年总产量来看,2012、2013、2014年累计产量分别是2208.13万吨、2305.69万吨、2282.86万吨,聚酯总产量在2200-2300万吨/年之间小幅波动,在国内经济增速放缓的宏观环境下,估计2016年聚酯产量至多持稳在现有水平。

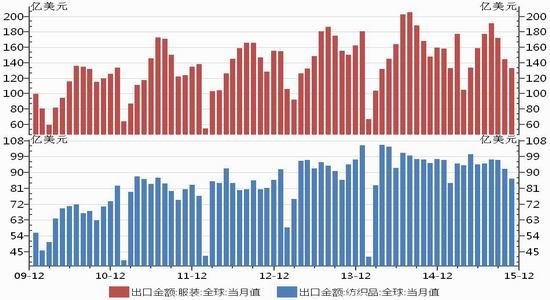

2、终端纺织服装行业

图12 纺织品及服装月出口金额

资料来源:Wind 资讯、神华研究院

海关总署发布的最新数据显示,前11 月我国纺织品服装出口2569.46 亿美元,同比下降5.79%。11 月,我国纺织品纱线、织物及制品出口总额为86.67 亿美元,前11 月累计出口总额为997.21 亿美元,累计同比下降2.6%。11 月,我国服装及衣着附件出口总额133.14亿美元,前11 月累计出口1572.25 亿美元,累计同比下降7.7%。终端纺织服装总体需求较弱,出口金额同比下降。

第三部分 2016 年行情展望及策略

图13 PTA 主力合约周K 线走势图

资料来源:文华财经、神华研究院

从商品的宏观环境来看,因美国和欧洲经济温和复苏,对原油需求有所回升;但中国经济增速放缓,对原油需求增幅将缩小。总体来说,2016 年全球经济缓慢复苏将带动100 万桶/日的需求增量,原油需求的增长正缓慢消耗掉过剩的供应量,但供过于求的格局难改。

预计2016 年6 月份之前,油价在供应过剩持续及原油库存累积上升的压力下,美国WTI 油价将承压偏弱震荡,在30-40 美元/桶低位区间震荡的可能性较大。及至6 月份,则重点关注欧佩克6 月份的会议结果,如果欧佩克6 月会议坚持不减产,油价受此利空打压下跌,WTI原油多可能在6 月份震荡下探或跌破30 美元/桶。下半年因有美国夏季需求旺季的支撑,同时美国页岩油产量多可能受持续低油价的影响相应下降,再加上世界各国经济回暖对原油需求增加,国际油价在下半年有望探底回升,但反弹空间仍受高供应弹性的页岩油生产成本65 美元/桶的压制。偏乐观估计下半年WTI 原油价格波动区间在40-65 美元/桶,布伦特原油价格波动区间在45-70 美元/桶。结合供需面来看,PTA 处产能过剩阶段,PTA 生产利润的增减决定了供应量的多寡。而下游聚酯产量在国内经济增速放缓的宏观环境下,估计2016年至多持稳,供需面对PTA 的影响较为偏空。

2016 年我们关注的重点放在油价上面,油价决定PTA 的中枢价位,而PTA 的供需变动决定其波动幅度。2016 上半年,估计成本端油价低位下探,美原油或跌至30 美元/桶,PTA市场仍将延续弱势,可能阶段性的季节性需求会推动PTA 出现波段反弹,但力度有限。估计上半年PTA 期价多可能在4000-4600 低位区间震荡徘徊。下半年则结合欧佩克会议结果:如果欧佩克坚持不减产,估计油价可能先下探寻底,后续在美原油产量下降及全球原油需求回升的利好支撑下止跌反弹,建议跟随油价操作,待油价企稳回升则偏多参与;如果6 月份欧佩克有减产计划,对原油市场将是重大利好,油价多可能受此利好刺激直接反弹拉涨;PTA成本端支撑增强,建议偏多思维参与,若下半年油价能反弹至65 美元附近,则PTA 可能反弹至5200-5500。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·针织泡泡布

- 2012-03-21

- ·纺织品的常规检测项目

- 2012-03-22

- ·纺织品的印染和后整理

- 2012-03-20

- ·“冰麻”的性能、染色和整理

- 2012-03-20

- ·针织与棉纱─针织物与梭织物区别

- 2012-03-21

- ·非织造布

- 2012-03-21

- ·机织物生产过程之本色棉布

- 2012-03-21

- ·卫衣

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,