概述

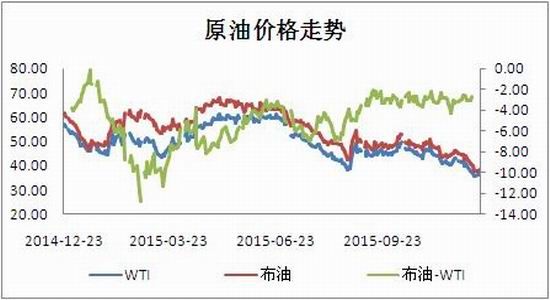

2015年,PTA行业由成本、意外停产、系统性风险几大因素所主导,整体呈现为熊市的行情在三大趋动因素下仍旧在2015年走出了另人瞩目的行情。 原油价格至2014年年中受到供应过剩、发展中国家需求放缓、地缘政治等因素持续走低,从104.32美元/桶一路滑落至2015年8月的39.53美元/桶,布油也基本延续同样走势从高位一路滑至41.88美元/桶。PX价格跟随原油下行,PTA成本重心一路向下,缺乏成本的有效支撑,PTA价格积重难返随之下行。

整体供需端来看,2015年PTA新增产能大约345万吨,但受到古雷爆炸影响,翔鹭450万吨产能长期停车,并且远东石化破产320万吨产能关停,导致本年度国内PTA供应持续维持在紧平衡状态。

1.2015年PTA行情回顾

图表1 PTA 2015年行情走势图

数据来源:文华财经 中投天琪期货研究所

2015年PTA价格走势偏熊,但波动依旧较大,整体趋势大致为五个阶段:

一个是年初至3月因成本及需求双双推动的反弹;第二个阶段3月-4月初成本推动乏力,库存压力导致的一轮大幅下滑;第三个阶段由4月至5月一系列产能阶段性退出引发,带动的事件型上涨行情;第四个阶段为6-8月跟随原油,外围宏观经济疲弱,股市及大宗商品全线走低带动,等一系列系统风险带动的下探行情;第五个阶段PTA受到成本塌陷、需求回落、供应偏紧等因素影响陷于长达4个月的震荡走势。

第一阶段 成本推动上涨阶段(年初至3月初)

2014年8月至12月PTA市场经历了长达5个月的单边下跌行情,于15年1月初受到原油及PX价格上涨推动PTA,加之聚酯工厂开工负荷维持在80%附近,需求坚挺导致PTA价格水涨船高,现货价格上度上涨至4800元/吨上方,而期货多头情绪高涨盘面h 涨至5118元/吨附近大幅升水。

第二阶段 库存压制下跌阶段(3月初至4月初)

高企的现货价格给PTA工厂带来了良好的生产利润,1-3月期间PTA生产费用最高达到870元/吨附近,同样也刺激了PTA工厂的开工意愿,淡季工厂开工负持续维持在70%上方,导致PTA社会库存快速增加,但PX及原油价格却并未进一步反弹推动PTA成本上升,从而PTA下跌行情因此诱发,迅速跌至4500元/吨。

第三阶段 巨头停产诱发新一轮上涨(4月初-5月初)

4月初,远东石化发出破产公告,由于旧产能成本较高320万吨产能将长期关停带动PTA呈现好转趋势,但随之而来的古雷爆炸导致翔鹭450万吨产能长期关停,助力PTA行情大逆转。巨头停产工厂负荷维持在60%附近,而4.5月处于纺织行业传统旺季之中,聚酯负荷偏高需求较好,PTA现货供求格局由过剩向偏紧转变。期货盘面迅速上涨至5634元/吨达到全年最高,现货价格最高达至5300元/吨。

第四阶段 系统性风险带动,创出历史新低(5月中-8月底)

旺季因素对PTA行情推动减弱,加之原油高位盘整成本上行乏力,在国内股市去杠杆、国内外大宗商品大幅下跌等因素共同带动下PTA价格随之下行。成本坍塌、需求疲弱、资金陷入流动性风险、推动PTA价格从5300元/吨跌至4400元/吨附近,8月系统性风险再次引爆,同时拖累PTA现货价格破08年低点,现货价格至4000元/吨,期货盘面价格跌至4186元/吨。

第五阶段 现货商挺价、成本需求走低,熊途漫漫(8月底-至今)

后随着国内出台刺激政策及需求预期加升等因素影响,PTA反弹,并站至4400元/吨,而后大量PTA生产厂家集中进行年度检修,推动PTA价格呈现反弹,更有大厂于现货市场高价收购现货,力挺现货价格,随着PTA库存降至年内低点,虽进入淡季,现货价格却维持在4700-4800元/吨附近波动,期货价格也维持区间窄幅震荡格局。

2.国内外宏观经济环境

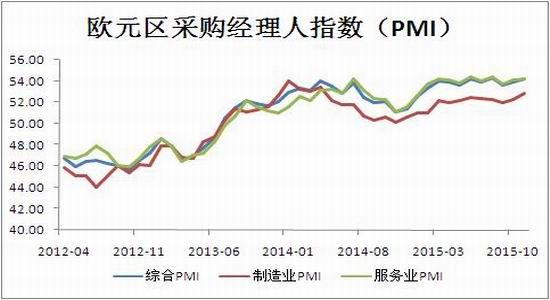

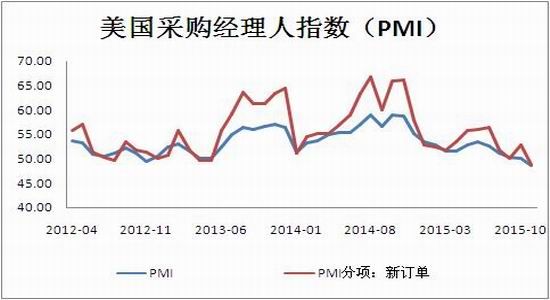

2015年全球市场主要围绕着欧洲央行[微博]扩大QE规模、希腊问题、人民币贬值及美国经济好转。德拉吉宣布每月购买600亿欧元资产,直至明年9月,如届时通胀仍低迷,QE将延续至16年9月,QE的推进令欧元对美元走弱,直接推动了美元上涨,同时也间接压制了油价的上涨。希腊问题也一度搁置,虽然欧洲央行连续上调其ELA援助,使得存款流失速度有所减缓,但是希腊总理发表电视讲话称,债权人向希腊政府发出最后通牒,而债权人所给出的希腊改革建议有违欧盟准则,希腊让投资者一度对欧元区状况担忧,同时也削弱了对原油的需求。后随着国际债权人与希腊就改革措施达成一致,新一轮求助资金迟迟难以发放的障碍被扫清,从而希腊问题对市场问题的影响减弱。2015年1-11月,发达经济体的经济增长看似有所减弱,新兴市场和发展中经济体的增长更加不景气,但新兴市场和发展中经济体在世界产出中所占比例不断提高,在世界增长中仍将占最大份额。在发达经济体,虽然持续的货币政策支持和财政中性的恢复,产出增长普遍加速,失业率普遍下降,但通缩压力依然存在。美国和英国经济数据略强,货币政策随着美联储加息靴子的落地存在一步收紧的可能性。经合组织(OECD)的经济增长预测,2015年增长约为2%,2016年为2.1%,美国2015年GDP增速较三季度有所下调,至2.4%。新兴经济体除印度之外的减速仍在持续。

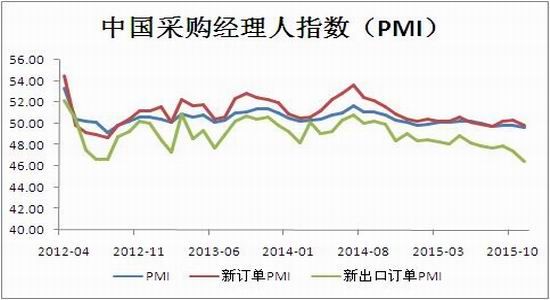

2015年,我国宏观经济运行总体基本平稳,但也不乏在经济运行过程中出现的一些积极变化及亮点。国内经济增长保持在合理区间,经济运行中出现一些积极变化与亮点。像经济结构继续优化,供给结构与需求结构均出现积极变化,就业与居民收入增长较快,消费热点继续保持热度,化解产能过剩和节能减排取得积极进展。但投资增长后劲不足、融资瓶颈约束明显、企业经营困难等问题突出,经济下行压力和风险依然较大。 2016年中国GDP增速预计在6.4%,比2015年低了0.4个百分点。整体来看,人民币汇率对于进出口的影响仍将持续,出口订单不理想,PMI新出口订单指数再次回落,出口恢复仍然困难。贸易转移持续进行,服装等产品出口持续下滑,一般贸易占比上升,这一趋势仍将延续。国内经济疲软,国际经济恢复缓慢,进出口同时疲软,进一步压低进出口增速。截至11月份,本年度进口和出口均为负增长,但顺差创出新高,预计明年我国经济继续探底,进口仍然不乐观,发达国家经济回暖,但美元回流可能会带来新兴市场动荡,出口方面预计会恢复正增长,但增长幅度不大。

在偏宽松货币环境下,财政政策发力使得11 月国内数据出现暂时性小幅反弹,工业、投资增速均出现企稳迹象,消费稳步改善,这其中既有去年四季度较低基数的原因,也有政策托底的效果,今年实现7%左右的增速无虞。但数据回升的动力仍主要是政策刺激,也决定了这样的回升难以持续。乐观的是,目前CPI 持续回落,贸易顺差较大,汇率弹性增强,为继续宽松、加快改革提供了条件。现在政策同时发力供需两端,有助于在偏稳形势下加快推进改革转型。比如高新技术产业、消费、服务业,正在经济缓慢触底过程中不断得到加强。而传统增长引擎像房地产、汽车行业也有望在行业制度建设完善、供给结构改善后迎来持续健康的增长。

图表2 欧元区PMI

图表3 欧元区CPI

数据来源:wind资讯 中投天琪期货研究所

图表4 美国PMI

图表5 美国CPI

数据来源:wind资讯 中投天琪期货研究所

图表6 中国PMI

图表7 中国CPI

数据来源:wind资讯 中投天琪期货研究所

2.1 供求矛盾加剧,原油积重难返

自2014年下半年至2015年以来,原油价格一路下行,不断刷新近十年来的价格新低。从具体的原因来看:首先是需求端放缓,全球经济增速放缓,OPEC下调市场需求,以中国为代表的高速增长阶段告一段落;其次,从供应端来看,由于页岩油的产量的快速增长,非OPEC国家产量明显增长,除此之外,份额之争也令OPEC产油国之间加大开采力度,从而使得原油供应大幅增加。市场供需矛盾突出,再加上全球经济复苏乏力以及对俄罗期的制裁,导致1-11月油价整体以弱势下跌为主。与此同时,美国经济复苏,美元的强势也在一定程度上对原油价格形成压制。WTI油价一度受到库存增加影响快速走低,而布油相较基面较好,布油与WTI价差也一度超过13美元/桶。而后,随着美国炼厂负荷提升库存压力减小及市场对OPEC产油国供应将持续增加影响,布油及WTI价差随之收敛。

图表8 2015年美原油价格走势图

数据来源:wind资讯 中投天琪期货研究所

国际能源署(EIA)对2016年全球石油日需求增速将放缓至120万桶/日,此前预计150万桶/日,2016年非OPEC产量预期调降10万桶/日;目前预期明年非OPEC供应将减少逾60万桶/日。因基本面小幅收紧,将2016年OPEC原油需求调升20万桶/日,至3130万桶/日。因此,我们预计2016年,原油仍将面临供过于求的状况,但较2015年会出现一定程度好转,原油价格相较2015年有望小幅反弹,呈现底部震荡的走势。

2.2 纺织行业概况

2.2.1涤纶纤维造业概况

截止至10月,国内涤纶纤维制造业主营业务收入为2956亿元,累计同比减少1.50%;国内涤纶纤维制造业累计利润总额达89.65亿万元,累计同比增加57.18%。从国内涤纶化纤制造业的情况来看,由于上游成本端塌陷,下游需求虽增幅较小但保持较为稳定,化纤业景气度相对较好,加之去年化纤行业利润低迷基数较低导致今年同期国内涤纶纤维制造业状况大幅好于去年同期。但同样,我们也关注到本年度5月份后,不论是主营业务收入还是利润均呈现了不同程度的下滑,究其原因主要是由5月后PTA现货价格的强势所导致下游利润受到侵蚀所致,加之下游聚酯需要并未明显的好转,导致行业整体利润呈现下行态势。

图表9 涤纶纤维制造业主营业务收入

图表10 涤纶纤维制造业利润

数据来源:wind资讯 中投天琪期货研究所

2.2.2涤纶纤维造业概况

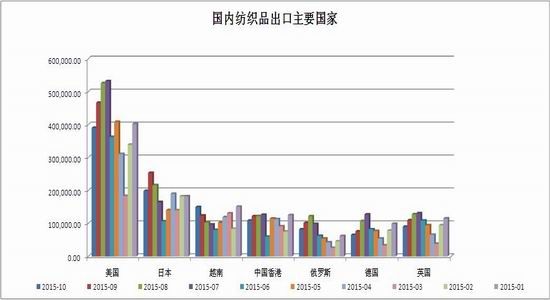

2015年1-10月,纺织品服装累计贸易额2564.4亿美元,同比下降5.3%,其中出口2350.4亿美元,同比下降5.4%,进口214亿美元,同比下降3.4%,累计顺差2136.4亿美元,同比下降5.6%。数据表明,1~10月份,纺织品服装累计出口同比延续下跌,跌幅进一步扩大。10月份单月,全国纺织品服装贸易额为255.7亿美元,同比大幅下降10.9%;其中,出口236.5亿美元,同比大幅下降10.9%,进口19.1亿美元,同比大幅下降12.4%;当月贸易顺差217.4亿美元,同比大幅下降10.8%。10月份我国纺织品服装出口同比延续下跌,跌幅明显扩大。2015年国内纺织品行业传统“金九银十”旺季未见显现,10月份的纺织品服装出口形势甚至更加糟糕。

2015年1-10月,服装鞋帽、针、纺织品类商品零售类值累计达11953.5亿元,同比累计增长10.1%,其中服装类零售累计值达8488.2亿元,累计同比增长9.6%。值得关注的是,数据显示自2015年9月后,国内服装零售类当月值均不同程度低于去年同期。可以看出,国内经济转型阵痛期尚未结束,行业整体低迷的情况依旧在持续,纺织行业冬天仍未结束。

2015年1-11月国内纺织服装品主营业务收入累计值32465.7亿元,累计同比增长5.47%。1-11月国内纺织服装品利润总额累计值1632.48亿元,累计同比增加104.47亿元,增长6.84%。可以看到整个2015年度,国内纺织行业收入增速较上一年度明显放缓近2%,利率增长与去年基本持平。但我们关注到,纺织业出口交货值同比至3月起连续下滑8个月,同比累计跌幅达到4.54%。可见,当前纺织行业出口面临的阻力依旧较大。

从以上纺织行业整体数据来看,不论是化纤制造行业,还是下游纺织品行业依旧面临着重重困境。在宏观环境偏弱的境况下,出口订单不足,价格优势不明显,东南西国家分流均对不同程度的打压了纺织品出口的情况,国内经济形势依旧严峻,内销不畅成为常态。纺织品行业走出困境,任重而道远。

图表11 国内纺织品服装出口情况

图表12 服装鞋帽、针、纺织品类商品零售类值

数据来源:国家统计局、 中投天琪期货研究所

图表13纺织业主营业务收入

图表14 纺织业利润总额

数据来源:wind资讯 中投天琪期货研究所

图表15 国内纺织品出口主要国家

数据来源:国家统计局 中投天琪期货研究所

3.基本面分析

3.1 PX运行分析

3.1.1 PX价格及行业运行情况

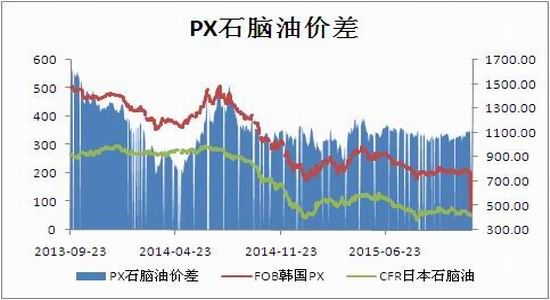

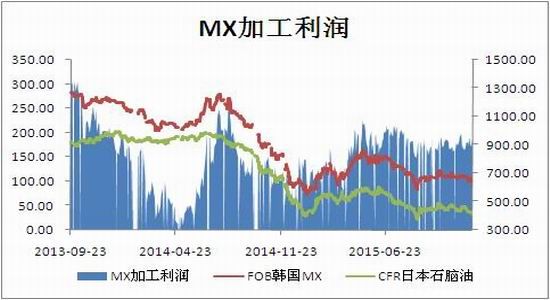

2015年,石脑油与PX的价格走势受到上游原油带动,上下行步调基本一致,石脑油及PX价格重心均呈现先扬后抑再震荡的格局。MX月均价从1月的590美元/吨,随着供应量减少及原油反弹等因素作用上涨至6月803.76美元/吨,而后随着原油价格走低再次回落至662.90美元/吨,随后因成本及需求端均缺乏引领因素,上下行动力不足呈现震荡走势,震荡重心维持在670美元/吨附近。PX价格也基本走势也基本一致,从1月757.23美元/吨一路上涨至929.40美元/吨,后由于PTA 库存增加,需求减弱,成本坍塌都因素共同作用呈现弱势下行格局跌至778.28美元/吨,随后跟随原油及MX展开震荡持续价格在760美元/吨上下波动。

根据,石脑油及PX现货价差我们观察到,2015年3月后,PX与石脑油价差基本都维持在300美元/吨上方,虽整体利润较往年明显下滑,但与下游相比,一体化装置利润依旧较好,只有在2月份短暂出现了小幅亏损。但从图18、19可以看到,虽一体化装置利润情况仍旧表现良好,但随着PX产能的增加,石脑油-PX环节利润也逐步向上转移,MX环节利润在2015年度显著高于PX环节。全年MX生产平均利润达到162美元/吨,最高值达至227美元/吨;全年PX生产平均利润在40美元/吨,最高值达至123美元/吨。整体来看,上游依旧占据着PTA产业链整体利润的至高点,但随着PX产能的投产,PX利润将难以恢复至往年的高利润,转而由MX取代期占据利润高地。

图表16 PX(ACP结算价)

图表17 PX-石脑油价差图

数据来源:wind资讯 CCF 中投天琪期货研究所

图表18 MX加工利润

图表19 PX加工利润

数据来源:wind资讯 CCF 中投天琪期货研究所

图表20 2013-2015年度PX月均现货价和中石货合同报价、合同结算价对比

数据来源:CCF 中投天琪期货研究所

3.1.2 PX产量及进出口情况

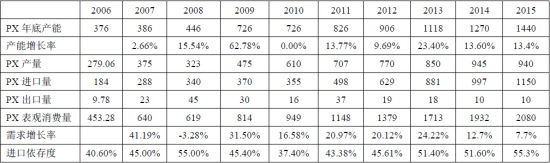

图表21 PX供需平衡表 单位:万吨

数据来源:CCF 中投天琪期货研究所

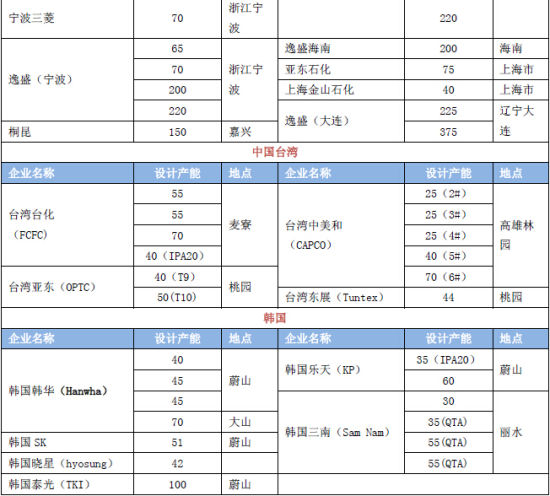

2015年国内PX产量为940万吨,较上年的945万吨,减少了5万吨。虽本年度中金公司有160万吨新产能投产,但产能利用率不高;加之腾龙芳烃爆炸停产,国内PX实际上能与上一年度持平,但产量相较上一年度略有下降,进口依存度也因此进一步上升达到55.3%。2015年,国内PX产量再次创下新高,达至1150万吨。PX需求同时受到腾龙芳烃爆炸影响翔鹭615万吨产能长期停厂及远东石化破产320万吨产能中长期退出市场影响,本年度PX需求增长率仅为7.7%,较上一年度明显下滑,降至十年来最低水平。由原油下跌导致PX价格的走弱也限制了新增产能的有效开工及2016年度新增产能的投产预期。据CCF统计,2015年中国PX产能进一步扩张,中国大陆PX产能提升至1440万吨/年。2015年中国PX产能增速为13.4%,产能增速连续两年放缓。同时,表观需求增速预计仅在7.7%附近,延续需求增速低于产能增速格局,使得亚洲PX供需结构维持较为宽松状态。2016年,亚洲有354万吨新产能投产计划,但预计有效产能在110-130万吨。

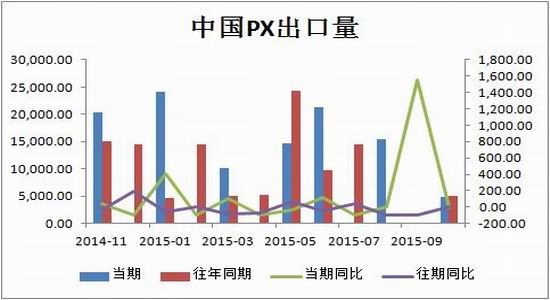

2015年1-10月全国累计进口PX达970万吨,与去年同期相比增加186万吨,增幅达23.72%。预计全年进口数量接近1170万吨。PX进口单价跟随现货价格较上一年度重心明显下行,高点出现在全年6月,进口单价在932美元/吨;全年进口最低价出现在2月,进口单价为776.6美元/吨 。2015年1-10月全国PX出口量为9万吨,与去年同期相比增加0.7万吨,增幅为8%。预计全年出口数量与2014年基本持平,在10-11万吨附近。2015年PTA产量约3116万吨,较去年同期增速为10.36%左右,折PX需求为2056万吨。由此可见,2015年度国内PTA的需求量小于国内产量与进口量之和近44万吨,供过于求的形式依明较为明显

由于国内供应缺口较大,PX进口量维持高位,近年亚洲地区新产能集中投产,东亚地区PX供应宽松格局逐步显现,PX重心下移在所难免,加上原油供过于求成本重心明显下移,导致PX价格上行乏力。总体来看, PX价格长线走势关注焦点在于原油价格是否延续弱势震荡走势,中线走势则由PX需求及库存等因素决定。

图表22 PX进口情况

图表23 历年PX进口量及单价

数据来源:wind资讯 中投天琪期货研究所

图表24 PX进口情况

图表25 历年PX进口量及单价

数据来源:wind资讯 中投天琪期货研究所

3.1.3 PX后势展望

2015年PX行业方面,PX新装置与老旧装置中长线退出作用相互抵消,整体呈现一个供求基本平衡的格局。进入2016年,前期意外停车的新装置恢复供应日期无法确定,PX行业供应格局存在一定的不确定性。同样PX生产利润长期被压低的局面在下游需求未扭转前难以快速恢复,同时国内对PX的进口依赖度也将长期居高不下。未来在原料端存在行情反弹的动力,如果PX产业陷入明显亏损状态,可能会刺激亚洲PX装置进行大面积的停工检修,也将推动PX价格反弹。预计2016年PTA需求延续不佳,PX 企业生产利润仍然维持常态保持被压缩状态。

3.2 PTA行业运行分析

3.2.1 2015年PTA市场运行情况

从前面行情回顾里我们可以看到2015年PTA行情主要划分为5个阶段:一个是年初至3月因成本及需求双双推动的反弹;第二个阶段3月-4月初成本推动乏力,库存压力导致的一轮大幅下滑;第三个阶段由4月至5月一系列产能阶段性退出引发,带动的事件型上涨行情;第四个阶段为6-8月跟随原油,外围宏观经济疲弱,股市及大宗商品全线走低带动,等一系列系统风险带动的下探行情;第五个阶段PTA受到成本塌陷、需求回落、供应偏紧等因素影响陷于长达4个月的震荡走势。从下表可以看出,近三年来,PTA现货价格在产能快速扩张后价格大幅下行几近腰斩,辉煌不再。

图表26 2013-2015年度PX月均现货价和中石货合同报价、合同结算价对比

数据来源:WIND 中投天琪期货研究所

图表27外盘PTA加工利润

图表28外盘PTA加工利润

数据来源:wind资讯 中投天琪期货研究所

从2015年PTA工厂生产利润看来,本年度PTA工厂盈利情况较为良好,尤其是新产能按照500元/吨的加工费用计算,仅在2月、6月、7月出现过大面积的亏损。1-2月份PTA企业受到终端需求较好,加之行业整体看涨心态推动影响,PTA现货上涨速度快于上游,1至2月平均生产利润达为120元/吨;后随着市场看涨心态转变及库存上升影响3月利润降至22元/吨;后随着大厂阶段性退出影响生产利润再次上升最高达至260元/吨,而后受到宏观环境影响,PTA的生产利润再次出现下挫。进入4季度后,随着宇宙第一大厂在现货市场高价收购现货推动,加之PTA现货库存减少国内PTA生产利润再次快速上至340元/吨,达到全年最高水平。整体来看,受到大厂产能退出影响,国内PTA供需格局由供过于求转变为供应紧平衡,生产利润随着供求关系的改善而升高,现货价格也随之水涨船高。与此同时,我们关注到PTA虽然新产能生产利润保持良好,但是盈利能力始终较为有限,全年平均利润依旧在200元/吨下方,由此可以得到PTA旧产能今年情况依旧不容乐观,旧产能仍处于亏损被动淘汰阶段。(新产能加工费用按500元/吨计算,旧产能加工费用按720元/吨计算)

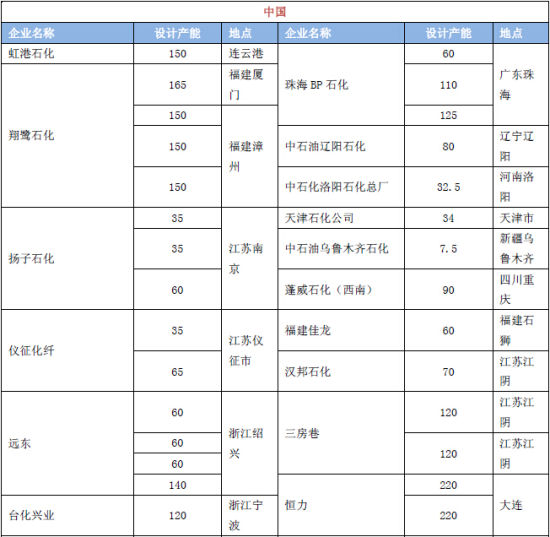

3.2.2 PTA产量、供需及进出口情况

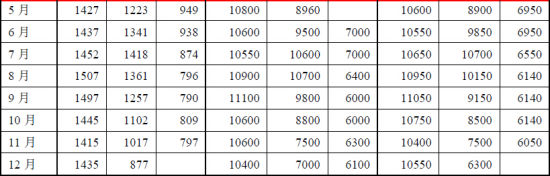

从下表可以看到,国内PTA新增产能较少,仅增加了恒力石化220万吨产能及珠海BP的125万吨新产能两套,共计投放345万吨,总产能达至4693万吨,产能增速为7.93%,呈现放缓态势。而本年度翔鹭石化受古雷爆炸影响615万吨产能停产,加之远东石化破产320万产能也面临中长期停车,导致全年产能高最有效利用率仅为80%。2016年公有汉邦石化及四川晟达共计320万吨产能计划投产,预计产能增速为6.8%。

截止至12月,国内PTA工厂平均负荷为66.41%,按4693万吨产能折算,本年度PTA实际产量在3116万吨,较去年同期增速为10.36%左右。2015年PTA行业产能利用水平仅在66.4%左右,较去年68%的产能利用率略有下降,但2014年的主要趋动因素为利润过低企业主动降负,2015年则为大厂的意外停工。从进口情况来看,2015年度在国内产能过剩对进口数量的压制作用仍在持续发酵,截止至10月,全年累计进口PTA56万吨,与去年同期相比减少29万吨,同比减少34.1%,由此预计2015年国内共计进口6.5万吨。由上述可推出,预计2015年国内PTA总供应量为3145万吨。

需求端来看,2015年聚酯工厂平均负荷为77%,按照4565万吨产量估算,全年聚酯产量约为3515万吨,较2014年增加317万吨左右,同比增幅9.9%,按2015年聚酯的总产量来测算,消耗PTA总量约3022万吨,加上每月近10万吨的PTA其它消费,全年累计PTA总消费量为3142万吨。可以看出,在经历了两大巨头相继阶段性退出市场后PTA供求关系由宽松转为紧平衡。

图表29 亚洲PTA产能概况

数据来源:CCF 中投天琪期货研究所

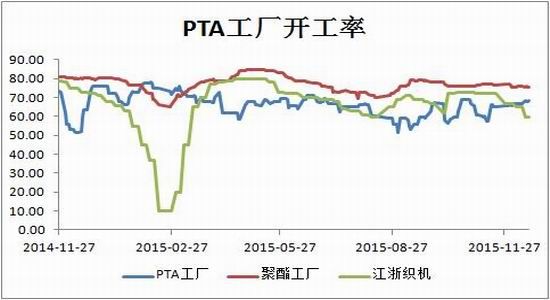

从下图可以看出 PTA工厂开工率的上下波动情况,本年度,PTA开工率在春节假期探底回升后持续维持在7成附近。与此同时,PTA工厂产品库存及聚酯工厂原料库存持续下降,对PTA工厂负荷也起到了支撑作用。

图表30 PTA产业链开工率

图表31 PTA工厂库存

数据来源:wind资讯 中投天琪期货研究所

2015年我国PTA进口量趋势性下滑,由于国内PTA供应虽较为紧张,但产能利用率不高,加之进口PTA价格与国产PTA价格优势相比较弱,导致国内PTA进口量持续减少。1-10月份累计进口量56万吨,同比2014年1-10月份进口量下降29万吨,同比下滑34.1%。出口量方面,PTA出口继续保持稳定增长,1-10月累计出口量54.56万吨,而2014年1-10月累计出口量为36.78万吨,出口呈现稳步增长。

图表32 PTA进口量

图表33 PTA出口量

数据来源:wind资讯 中投天琪期货研究所

3.2.3 PTA产业后势展望

从行情整体情况来看,主导2015年国内PTA市场的因素是产能淘汰和成本端塌陷问题。整体供需端来看,2016年新增产能大约345万吨,产能投放速度明显放缓,虽然新产能释放压力缓解,但下游聚酯新增产能也较少,2016年国内PTA总产能仍高于下游聚酯总产能,但两大巨头阶段性退出市场后,呈现垄断格局,有效产能明显减少,整体仍将保持供求紧平衡格局,新产能加工费用仍将维持在【500,700】之间。成本端看,2015年原油的持续弱势下行使得整个化工行业成本塌陷,但原油已位于低位下行空间有限,成本端不具备进一步下行空间。供应端在经历产能淘汰后,议价能力加强,大企业利润将得到进一步改善。对需求端而言,已沦为被动跟涨的产品,价格利润空间可能会因成本无法顺利传导而受到压制,但刚需仍在,对PTA支持依旧较好。因此综合来看,2016年度,PTA基本面有望维持当前格局,虽产能 淘汰进行的较为顺利,但由于成本及需求端暂时缺乏有效的上行动力,导致仍将在今后较长的一段时间内维持震荡格局,虽短期向下空间不大,但趋势性的上涨行情市场等待消息引领。

3.3 聚酯行业运行分析

3.3.1 国内聚酯价格及运行情况

2015年聚酯市场整体延续弱势,聚酯各产品价格跟随其原料PTA下行。年初到3月份,PTA工厂受到市场情绪推涨,PTA需求跟涨,但由于处于春节假期前后,聚酯工厂负荷未明显提高,从而聚酯产品价格反弹乏力,在经历了一季度的弱势之后,二季度在上游原料的强势带动下迎来一波大幅反弹行情。上游PTA工厂意外停工,以及MEG工厂爆炸,聚酯原料大涨,聚酯产品价格全线飙升。而后随着原油的三季度在宏观环境弱势的情况下,大宗商品整体大幅下行的带动下继续走弱,聚酯产业链各品种价格均创下几年来的新低。下游采购心态较为谨慎,买涨不买跌的心态表现明显同时旺季不旺也困扰着PTA的需求端,从而四季度聚酯整体延续一个震荡走弱趋势。

图表33 聚酯产品价格

图表34 涤纶纤维产品价格

数据来源:wind资讯 中投天琪期货研究所

3.3.2聚酯产量及供应情况

2015年,终端需求增速继续放缓,聚酯产业链在产能过剩背景下,行业景气度依然不高,聚酯产能增速继续放缓,投产计划有所后延。2015新增聚酯产能仍超过300万吨,行业竞争激烈,市场仍然保持供应过剩格局。聚酯产品创下历史低点,整体开工率确未见明显下滑,可见市场刚需要犹在,但采购心态仍以随买随用为主。

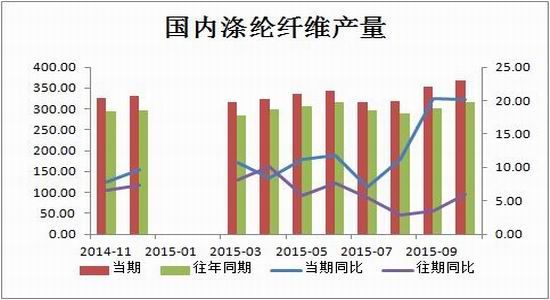

图表35 国内聚酯产品产量

图表36 国内涤纶纤维产量

数据来源:wind资讯 中投天琪期货研究所

截止至2015年年底,全国聚酯产达能到4565万吨,产能增速为3.33%,较2014年的8.23%明显回落。按聚酯工厂总产能及负荷估算本年度聚酯产量为3515万吨。较上一年度增加317万吨左右,同比增幅9.9%

2015年底,全国聚酯产能达到4443万吨,较2014年年底增长8.23%,产能增速有所放缓。2015年1-10月份,国内聚酯总产量为1008.42万吨,累计同比上升3.90%。1-10月份涤纶长丝产量达到2166.13万吨,较去年累计同比增长14.06%;涤纶纤维产量3221.39万吨,较去年累计增加3221万吨,同比增加12.96%。

2015年聚酯行业依旧处于行业低迷阶段,负荷全年维持在77%附近,并且传统的金九银十也并未出现,甚至比平时行情更加清淡。上游原料PTA、PX环节新投产能增速均小于聚酯产能,整个产业链矛盾再次下移回到聚酯端。从2015年聚酯整体行业利润来看,聚酯效益品各间分划明显,品种差异较大。聚酯瓶片全年平均亏损112元/吨,较上一年下降154元/吨;而涤纶短纤平均利润为332元/吨,较上一年度下降50元/吨。

3.3.3聚酯产业后势展望

全球经济增速放缓,2016年终端需求上难有大幅改观。纺织品终端消费与经济增长联系紧密,全球除美国经济有所起色外,其他如欧洲、日本等纺织品主要出口过经济依然没有明显改观,出口方面难有大幅改善,同时国内也处于经济增速放缓的阶段,消费端难以给予良好的支撑。

2016年,聚酯切片方面,需求量将继续萎缩;聚酯瓶片方面,预计其价格仍将跟随上游原料波动为主。但从效益来说,常规产品生存空间较小,差异化产品兴趣。涤纶长丝方面,从总体供需来看,由于近几年涤纶长丝产能投放过多,供应过剩的矛盾依旧没有改变,价格基本依附原料价格走势波动,在成本端原油整个产业链大幅塌陷情况下,织造企业的效益状况有所改善。涤纶短纤方面,随着新增产能运行,但生产效益较好,国内总体供需格局不变。

4.市场展望及投资建议

从行业整体情况来看,2015年PTA产业链整体增速为:PX产能增速为13.4%, PTA 产能增速为7.93%,聚酯产能增速为3%。从产业链整体产能扩张情况看,上游因效益较好,产能增速依旧保持着较快的增长幅度,但对应看出不论是PX还是PTA环节,产能增速与需求增速呈现了一定的差异,上下游间产能增速与下游需求增速的相匹配度情况来看,PX供应在宽松格局有望维持,而PTA实际产能投放与下游产能增速均明显放缓。2016年聚酯装置投产产能在270万吨附近,实际产能增速在6%附近。而PTA新产能预计在2016年增速也将更加缓慢,从当前预报来看,暂无新增产能。 从行情整体情况来看,主导2016年国内PTA市场的因素仍将是成本端及需求端。整体来看,国内PTA成本持续位于低位,价格进一步下行空间较小,与此同时,PTA价格也位于历年低点,价格位于绝对低位。加之从供需端来看,2016年国内PTA新增产能较少,加之翔鹭及远东短期内复产无望,从而PTA绝对产能相对较小。加之需求端仍有新开工产能,负荷进一步下行空间较小。2016年国内PTA整体依将保持供求紧平衡的状态。成本端看,原油的持续弱势下行使得整个化工成本塌陷。在页岩油开采量大幅上升、原油产量高企,OPEC为了市场份额不减产及全球经济增速放缓需求下降的形式下,原油在2016年仍将维持弱势震荡趋势,从而直接带动PTA上游石脑油、MX、PX价格的下行,进而导致PTA价格失去成本支撑。

总体来看,原油弱势下行及产能利用率较高将是影响行情中长期走势的主要因素,我们认为2016年前期PTA价格仍将弱势震荡格局,整体在4000-5000元/吨区间内运行,同时关注产业自身供求关系以及产业盈利状况,其依旧决定了PTA的中短期走势。

- 其他新闻

- 更多>>

- ·上海纺织递交国企改革方案拟推整…

- 2014-04-16

- ·乌兹别克斯坦90%纺织品为“中…

- 2014-04-16

- ·多项政策现松动 棉纺行业迎来春…

- 2014-04-16

- ·高科技纺织品服装将成纺织业发展…

- 2014-04-16

- ·俄可能对进口化纤纺织品进行反倾…

- 2014-04-16

- ·保暖纤维新趋势:智能调温

- 2014-04-16

- ·棉花利空因素正悄然改变

- 2014-04-16

- ·棉纺行业全线亏损 预计纱价仍有…

- 2014-04-16

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,