原油供需面改善,OPEC国家减产保油价意愿较强。从目前来看OPEC的减产力度将继续维持,美国页岩油的增速将会是油价相互博弈的关键因素。页岩油钻机数虽然稳步上升,但是新井单产量面临下降而增加开采成本。成品库存也在缓慢去化,虽然中国对原油的需求也在放缓,将维持边际效应递减。在减产的预期预计WTI油价将继续维持55-70的区间波动。

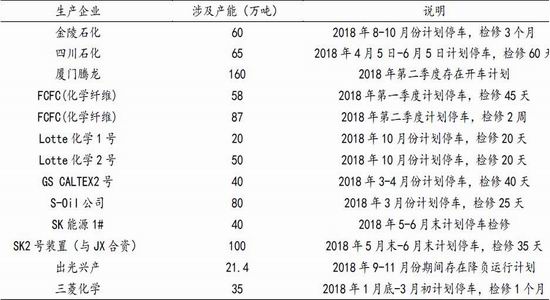

短期PX加工费有望修复。2018年亚洲PX工厂涉及检修产能总计1369.9万吨,其中主要集中于第二季度及第四季度。而2018年亚洲初步预期新增产能为930万吨,其中仅越南一套70万吨国外新装置,其余均为中国企业,然仍多集中于年末投放。因此2018年整体供应能力提升依旧较为迟缓,或将于2018年年末方才出现明显改观。

供给端,2017年国内新装置只有桐昆嘉兴石化的220万吨投产,其他都是老装置复产,蓬威石化90万吨、华彬140万吨,福化的450万吨。2018年已无新装置,短期产能投放利空逐步被需求消化。

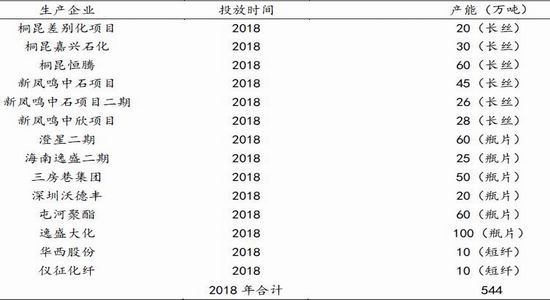

需求端来看,18年新增产能比较集中,主要在龙头企业桐昆和新凤鸣,总共产能将有544万吨,按照80%投放,也将有435万吨新增。而根据2017年聚酯有效产能约4900万吨,产能增长约8.9%。禁废令预计再生聚酯的缺口将在100万吨。对应国内目前聚酯的产量在4140万吨,保守估计将额外带来2.5%以上的增量。

综上所述,短期来看PTA和下游聚酯涤纶还是处于低库存运行,17年底和18年初设备的集中检修,以及低库存的情况下,很有可能造成阶段性的供给问题。伴随着油价稳步抬升,PX加工费修复,预计PTA盈利的价格中枢将继续上升。

一,2017年PTA行情回顾

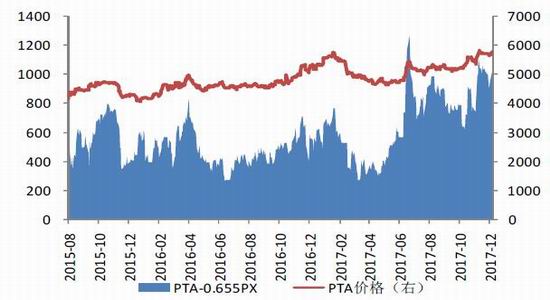

2017年整个PTA价格波动和原油一样经历了V字反转走势,年初PTA延续2016年年末的上涨行情,原油价格不断震荡上移带动PX价格,同时下游由于聚酯整体库存不高,随着下游的一轮节前补库存带动PTA期货价格持续拉升。随后整个PTA产业链经历了一个去库存过程,PTA的库存从200多万吨下降到70万吨附近,OPEC的减产等因素来使得原油价格稳步上升,推动了下半年PTA不断上升的行情,PTA合约从年中最低的4714上涨5660,累计涨幅超过20%。从整个一年来看,春节以前受到聚酯刚需持续,涤纶库存处于历史低位(长丝POY库存7天低于同期13天),下游厂家主动补库存的影响,PTA期货现货重新上移创出新高,PTA主力合约从12月底5456元/吨上涨8.4%至5912元/吨,2月开始受到化工板块整体调整,以及下游织机企业开工率下降的影响,开始高位回落。

从2月到5月,PTA价格出现了大幅下滑,一方面聚酯的需求没有预期好转,开工率提升被动进行去库存。同时蓬威石化的复产以及PTA高开工导致,PTA库存开始小幅堆积。原油的价格受到减产力度不急预期,美原油产量增高等因素影响,一度跌入45美元/桶以内。PTA价格开始在4600-4800附近进行窄幅震荡。

6月末开始,整个大宗商品价格开始反弹,同时受到恒力股份220万吨PTA装置意外停车检修的影响,PTA期货价格出现快速上升,加工费扩大到1000元以上。但是随后受到下游织造和需求下降等影响,7月下旬PTA出现回落。

从8月-10月,PTA出现了涨停互现的情况,一方面环保力度加强和高温影响导致江浙织造企业停工率上升,PTA加工出现下跌。另一方面,伴随着台风因素装置减产以及装置正常检修的影响,PTA价格出现回暖。整个三季度PTA现货价格维持在5000-5300附近。

10月末到开始,PTA市场的聚焦点集中在下游需求会不会旺季不旺、华彬、福化的装置重启和嘉兴石化新装的开车时间点上。但是随着重启时间一再推迟,同时产销两旺,PTA始终处于去库存状态,PTA社会库存降至90万吨以内,虽然在复产利空的影响下但是价格表现良好的抗跌性。到12月份虽然华彬和福化都进行了重启,但是汉邦装置的意外停车,以及预计的海南逸盛等装置的检修,PTA整个盘面出现了罕见的现货贴水200-300元/吨的局面,PTA期货价格随着时间的推移不断接近现货。

回顾2017年PTA整个上涨与回落过程,不难发现PTA加工费上涨过后并没有迅速回落,去库存后的低库存和需求面持续是保持2017年PTA高利润加工费的原因。

图1:PTA主力合约期货价格走势

数据来源:wind,东兴期货研发中心

二,上游原油-PX运行情况

2.1原油供需面改善,原油价格V字反转

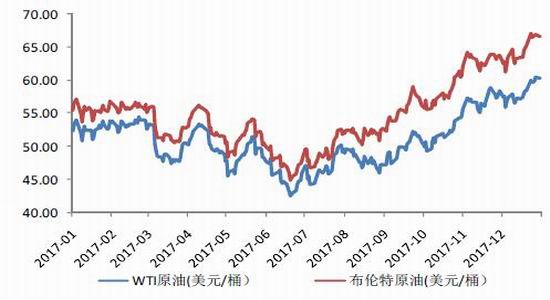

从整个2017年原油价格走势上看,主要分为两部分,市场看好经济回暖以及OPEC的减产执行率。但是2月之后,随着美国原油库存开始迅速上涨商业原油库存一度增长10%超过了5亿桶,同时市场对OPEC的减产效果产生了怀疑,油价一路下跌至47美元附近。5月份OPEC会议上决定继续减产至18年3月,未超过市场预期,同时基本面没有发生改变,受到美原油产量持续增加、库存高位等影响油价继续向下调整。

下半年,一方面需求端迎来了夏季的消费旺季,炼厂的开工率不断提升,原油及成品油库存持续下降。虽然8月份美国飓风Harvey对美国德州等地的炼厂造成影响导致原油需求下降,Brent-WTI价差拉大。此后地缘政治如伊拉克库区独立事件,沙特国内反腐事件,中东局势危机都对Brent原油产生了推动作用。11月的OPEC会议决定把减产延长到18年底,原油价格持续上涨,从原油的走势来看供给是影响今年原油价格的关键因素,明年原油价格进一步上涨还需要看原油需求。

图2:2017年以来WTI和Brent原油走势(美元/桶)

数据来源:wind,东兴期货研发中心

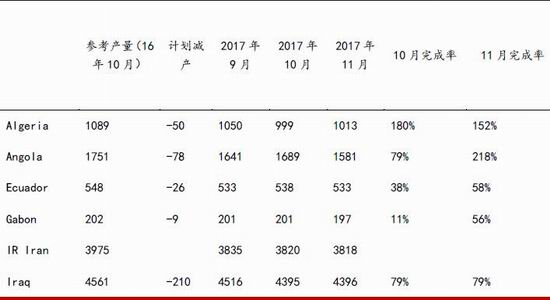

从目前OPEC冻产协议以来的达成情况来看,沙特、卡特尔等国都表现了非常好的完成率,均超额完成了预计的减产计划。从OPEC主动减产我们不难发现其目的是为了推进原油供需再平衡,减产让全球原油库存能够快速下降,同时OPEC等国都依靠原油维持财政收入,所以我们对于原油价格上涨有很大的诉求。所以在11月OPEC会议上,继续保持减产120万桶/日,同时12个非OPEC国家减产55.8万桶,来调节原油的供给。

表1:当前冻产协议执行情况(千桶//日)

数据来源:OPEC,东兴期货研发中心

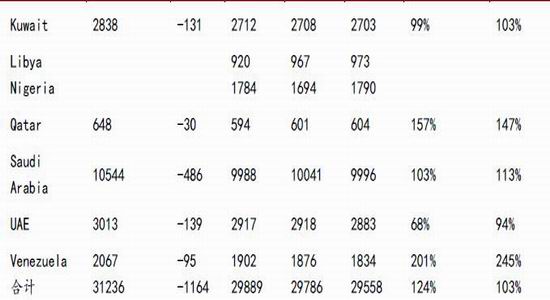

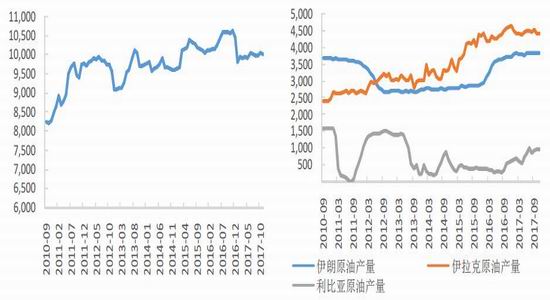

图3:OPEC国家原油产量(千桶/日) 图4:美国原油产量(千桶日)

数据来源:wind,东兴期货研发中心

图5:沙特原油产量(千桶/日) 图6:伊拉克、伊朗、利比亚原油产量(千桶/日)

数据来源:wind,东兴期货研发中心

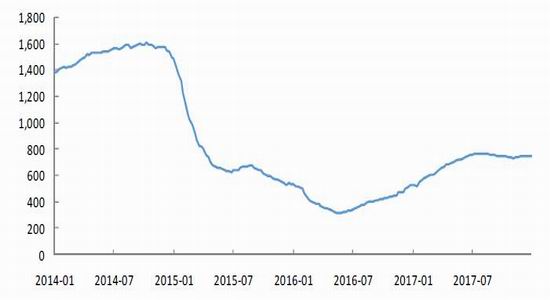

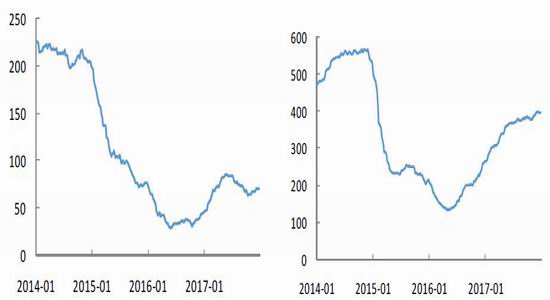

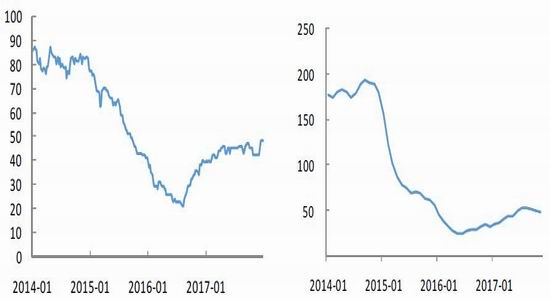

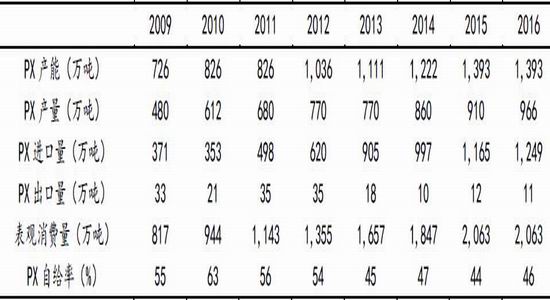

截止12月29日当周,美国石油钻井数与上周持平保持747台,去年同期美国石油活跃钻井数为525座,这一年来累计增加了222座。今年平均钻机数也将突破700台。几个盆地钻进数都较年初有了明显的上升。EagleFord较年初增加了23台,增长了49%,涨幅最少的Marcellus盆地也较年初上涨20%至48台。但是从EIA提供的单个盆地新井的单产来看都有一定下降,EagleFord新井单产下降28.6%至1135桶,未来这些盆地新井单产可能会下降而增高开采成本。根据EIA发布的月报,10月美国原油产量增加16.7万桶/日至964万桶/日,为逾46年最高月度产量水平。同时,EIA将9月产量下修1.1万桶/日至947万桶/日,如果10月数据在下月未被下修的话,这将成为1971年5月以来最高月度产量。

过去一年,美国原油的产量均以每月10万桶/天的速度增长,从去年10月OPEC减产前的低点845万桶/天上涨到目前的975.4万桶/天。同时今年的平均产量也超过2015年的931万桶/天,未来可能会突破1000万桶。从需求端来看,美国汽油库存较年初下降5%。而中国原油净进口量10月为7264千桶/天,基本持平。中国成品油11月净出口累计1921万吨,同比增长8.5%,出口稳步上升。

从目前来看OPEC的减产力度将继续维持,美国页岩油的增速将会是油价相互博弈的关键因素。成品库存也在缓慢去化,虽然中国对原油的需求也在放缓,将维持边际效应递减。在减产的预期预计WTI油价将继续维持55-70的区间波动。

图7:美国原油钻机数量

数据来源:贝克休斯,东兴期货研发中心

图8:EagleFord盆地钻机数(台) 图9:Permian盆地钻机数(台)

数据来源:贝克休斯,东兴期货研发中心

图10:Marcellus盆地钻机数(台) 图11:Bakken盆地钻机数(台)

据来源:贝克休斯,东兴期货研发中心

数据来源:EIA,东兴期货研发中心

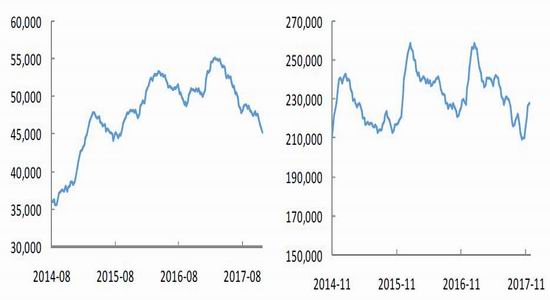

图12:美国商业原油库存(API,千桶) 图13:美国汽油库存(千桶)270,000

数据来源::API,东兴期货研发中心

图14:中国原油净进口量(千桶/天) 图15:中国成品油净出口累计(万吨)

数据来源::Wind,东兴期货研发中心

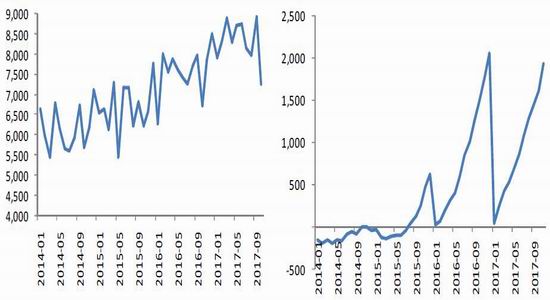

2.1亚洲PX加速扩张,长期供应将趋于宽松

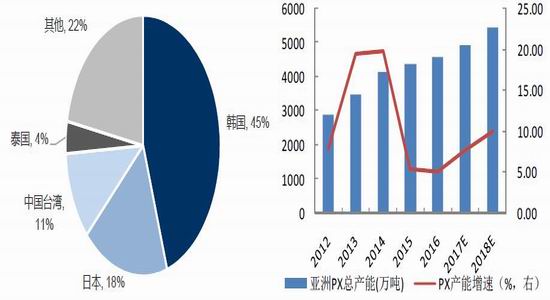

中国是最大的PX生产国和消费国,截至2016年底,我国PX产能1393万吨。由于受环保事件影响,国内扩产进程多次放缓,导致国内理论产能缺口接近1500万吨,每年进口PX超过900万吨。2016年,我国进口PX1249万吨,同比增长7.2%。进口主要来自于韩国、日本及中国台湾等国家和地区。PX长期供不应求,使亚洲PX企业在聚酯产业链中处于强势地位,享受着较高的行业利润。

2015年开始亚洲PX产能增速有所放缓,新增产能220万吨,总产能达到4076.5万吨,增幅5%。预计2018年以后将面临新一轮的投放高峰,将有超过490万吨产能被投放,随着国内盛虹、舟山、中科、恒力四大炼化一体化项目被投产,PX供应将更加宽松。短期来看PX供求格局不会有实质性改变,盈利明显。但是随着未来亚洲产能的投放,将使得PX-PTA-聚酯产业链利润重心下移。

表2:中国PX自给率长期处于50%左右

数据来源:Wind,东兴期货研发中心

表3:2017-2018年亚洲将有844万吨PX投产

数据来源:东兴期货研发中心

图16:我国PX进口主要来自韩、日、中国台湾 图17:2018年后亚洲PX产能加速扩张

数据来源:wind,东兴期货研发中心

2.2短期PX加工费有望修复

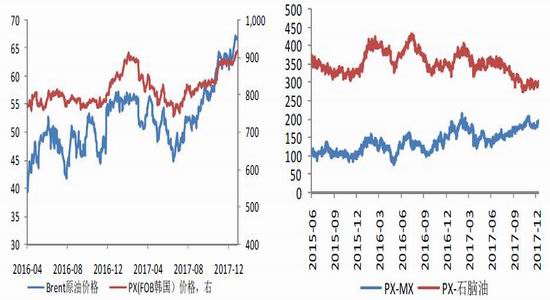

12月PXACP首轮倡导价:SK化学在960美元/吨CFR亚洲,日本JX在980美元/吨CFR亚洲,S-oil报950美元/吨CFR亚洲。有助于对PX价格有所支撑,虽然国内PTA企业PX库存处于高位,,PX价格承压,整体来看仍然处于供应偏多。近一个月PX与石脑油的加工费受原油影响有所回升,不过最低的时候PX-石脑油只有300左右的位置,与去年全年平均的374美元/吨相比跌幅非常明显。但是随着原油的稳步上升,以及石脑油供应的宽松,PX-石脑油价差有望修复。

2018年亚洲PX工厂涉及检修产能总计1369.9万吨,其中主要集中于第二季度及第四季度。而2018年亚洲初步预期新增产能为930万吨,其中仅越南一套70万吨国外新装置,其余均为中国企业,然仍多集中于年末投放。因此2018年整体供应能力提升依旧较为迟缓,或将于2018年年末方才出现明显改观。

图18:2016年以来PX与Brent原油期货走势 图19:PX与MX和石脑油价差

数据来源:wind,东兴期货研发中心

表4:2018年亚洲PX检修计划

数据来源:卓创资讯,东兴期货研发中心

三、下游聚酯涤纶维持景气

3.1纺织服装经营好转,带动涤纶行业回暖

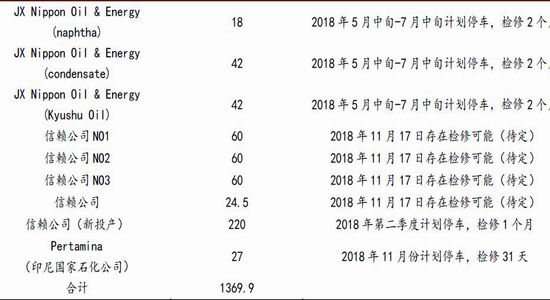

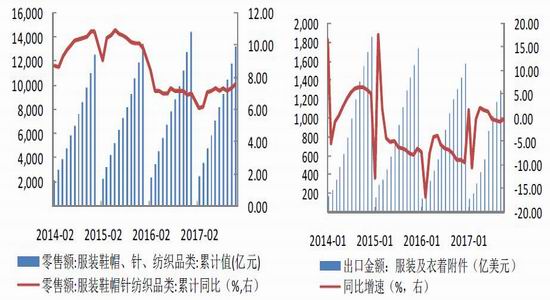

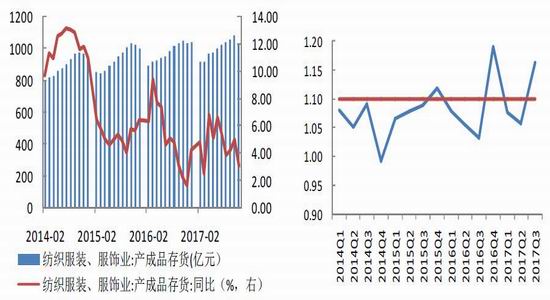

涤纶主要应用于服装、家纺、工业用品等领域。下游国内纺织服装行业正逐步走出低谷,增长缓慢提升。从2016年开始,国内零售额同比逐月回升,2017年11月合计达1.32万亿元,同比增长3.8%。2017年11月,服装业、纺织业出口分别为1434.7和997.8亿美元,同比上升-0.1%和4.0%,受人人民币升值影响服装业出口出现小幅回落,而纺织业出口持续增长。纺织业成品存货低位下降,环比库存继续下降。

图20:国内下游服装需求处于底部低位 图21:服装出口增长底部回暖

数据来源:wind,东兴期货研发中心

图22:纺织品出口增长底部回暖 图23:纺织业成品存货低位企稳

数据来源:wind,东兴期货研发中心

过去三年,纺织业整体处于清库存阶段,行业整体产成品存货同比增速从10%以上快速回落至2%的平均水平,纺织服装产成品存货也处于合理水平。库存改善使纺织企业经营性现金流得到了较大改善,行业整体经营状况逐渐改善。

图24:纺织服装成品存货处于合理水平,增速放缓 图25:重点纺企经营性现金流大幅改善

数据来源:wind,东兴期货研发中心

3.2聚酯涤纶产能高速增长,18年新增明显

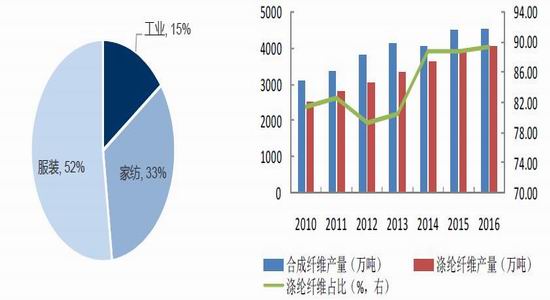

涤纶主要用于编制纺织服装中的面料,需求占比达到80%,其中家纺占比33%,服装占比52%,剩余的为工业用丝。涤纶作为化学纤维中的主力品种,随着其新产品推出及应用领域拓展,在合成纤维中占比逐渐提升。

2017年我国涤纶聚酯新增产能292万吨,复产产能88万吨。从细分来看,聚酯瓶片是主要的新增产能,包括万凯新材料55万吨、三房巷50万吨、澄星60万吨、逸盛海南25万吨,总共合计190万吨,占新增聚酯产能的65%。从投放时间来看的话基本都是在2017年下半年,那么整个产能释放将在17年底和18年初。同时18年新增产能比较集中,主要在龙头企业桐昆和新凤鸣,总共产能将有544万吨,按照80%投放,也将有435万吨新增。而根据2017年聚酯有效产能约4900万吨,产能增长约8.9%。

图26:涤纶在纺织服装中需求达到85% 图27:涤纶纤维占化纤产量比重持续提升

数据来源:中纤网、百川资讯,东兴期货研发中心

表5: 2017 年国内聚酯涤纶投放380万吨

表6:2018年国内聚酯涤纶投放544万吨

数据来源:中纤网、百川资讯,东兴期货研发中心

图28:涤纶长丝价格远低于其他纤维 图29:涤纶长丝产能增速低于需求增速

数据来源:wind,东兴期货研发中心

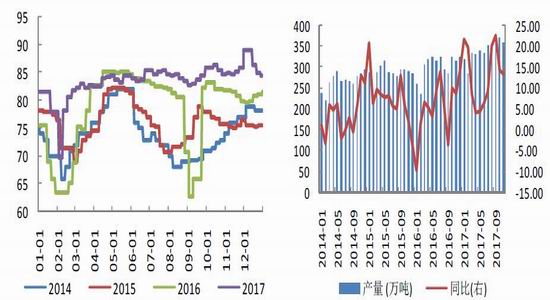

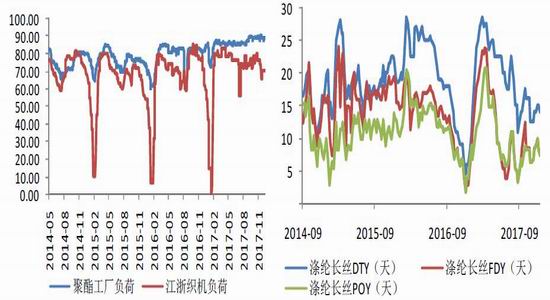

3.3聚酯涤纶高负荷运行,持续需求维持低库存

聚酯端开工率明显好去历史同期,而且产量也保持了较高的增长。前11个月聚酯聚合体累计产量3765.6万吨,同比增长13.3%。

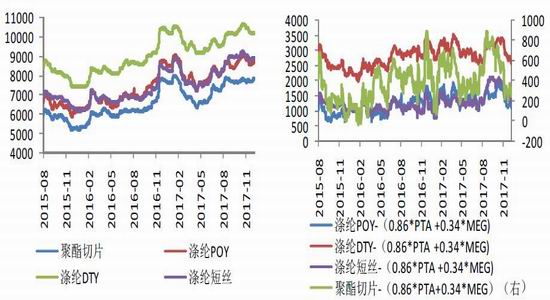

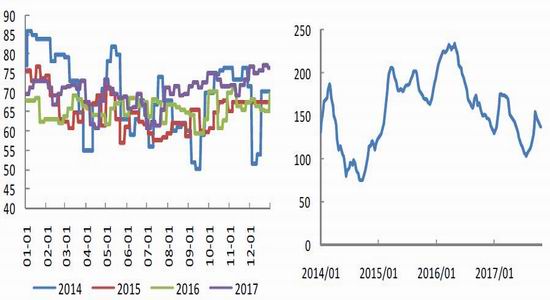

从细分产品来看,涤纶长丝开工率保持比较高的增长,持续保持78%的高开工率,前11个月产量2663.6万吨同比上升115.8%。涤纶短纤开工率保持稳定在73%以上,前11个月产量454.6万吨同比上升3.4%。聚酯瓶片从夏季高开工率有所回落,前11个月产量625.1万吨同比上涨7.2%。下游需求的好转让企业的加工得到了好转,2017年PTA平均加工费在620,相比16、15年提升了100多元。

虽然从目前来看织机开工率回落到70%,但是整体2017年聚酯产销保持了一个很高的增长。虽然近期下游需求回落,但是考虑到2016年后半年是经过G20以后整个行业开工率持续上升,目前同比还有一定增速已经实属不易。细分行业中瓶片开工率下降幅度最为剧烈,只要还是季节性原因导致的需求下降,但是短期来看整体涤纶开工不会有太大的降幅,因为涤纶企业在整个2017年盈利充分能够使他们在目前的低现金流环境下生存,谁都不会为他人做嫁衣。另一方面,过去几个月,聚酯涤纶一直处于去库存状态,下游需求的持续保持强劲也使得高开工率下没有大量累库存。目前涤纶长丝POY的库存在7.5天,涤纶长丝FDY的库存在7.5天,涤纶长丝DTY库存在14.0天,处于历史低位。一旦下游需求逐步转暖,涤纶企业就会进行备货补库存。

图30:聚酯聚合体开工率图 图31:聚酯聚合体同比产量保持增长

数据来源:中纤网,东兴期货研发中心

图32:涤纶保持高开工率 图33:涤纶纤维和聚酯瓶片产量同比保持增长

数据来源:中纤网,东兴期货研发中心

图34:聚酯下游开工率保持高位图 图35:涤纶被动去库存进行中

数据来源:wind,东兴期货研发中心

图36:涤纶聚酯价格走势 图37:聚酯涤纶价差走势

数据来源:wind,东兴期货研发中心

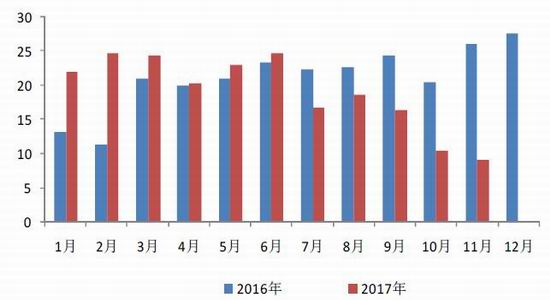

3.4禁废令带来新增产能需求

2016年,我国再生涤纶实际产量为560万吨,其中国内回收的聚酯瓶即饮料瓶等接近320万吨;进口聚酯瓶253万吨,包括瓶片和整瓶,基础原料对外依存度高达40%。一些不规范的小企业扰乱了整个行业的市场秩序和整体形象,其次是基础原料对外依存度高。

再生涤纶行业依赖进口基础原料的局面将会改变。今年7月18日,中国政府通知WTO,将于2017年年底前,将生活来源废塑料调整为禁止进口固废目录。次月17日,环保部等五部委发布第39号公告—《进口废物管理目录》(2017年),将来自生活源的废塑料(8个品种)、未经分拣的废纸(1个品种)、废纺织原料(11个品种)、钒渣(4个品种)等4类24种固体废物,从《限制进口类可用作原料的固体废物目录》调整列入《禁止进口固体废物目录》,将于2017年12月31日开始执行。

图38:再生PET进口数据(万吨)

数据来源:中纤网,东兴期货研发中心

从再生聚酯月度的进口数据来看,国家一系列举措有这明显的效果。今年前11个月再生PET进口量为210万吨,假设12月份和11月进口量接近为9万吨,那么2017年再生PET进口总量要比2016年减少45万吨。从今年7月份开始再生化纤企业开始大量采购原生切片,下游企业也转向原声涤纶化纤,间接带动了对原生涤纶的需求。

从环保部公示2018年第一批限制类进口申请获批明细表,其中PET的废碎料及下脚料,不包括废PET饮料瓶(砖)(税则号3915901000)总核定量为5692吨,仅宁波大发和宁波舜象两家企业获批。与往年的核准量对比来看,2017年PET粉碎料及其下脚料及瓶砖第一批进口批文核定量在148.6万吨,2016年第一批核定量在111.3万吨,核定量方面大幅减少。根据华瑞信息的数据,如果工业源再生PET直接进口量在30万吨,那么相比2017年缩减了190万吨,考虑到国内的再生PET的供应量会有一定增加,实际总的供应量也会减少140多万吨。同时国外企业通过将再生PET重新造粒再做成切片方式出口量40万吨,假设2018年再生PET需求的增速不变,预计再生聚酯的缺口将在100万吨。对应国内目前聚酯的产量在4140万吨,保守估计将带来2.5%以上的增量。

四、2018年已无新增产能,PTA盈利中枢将上抬

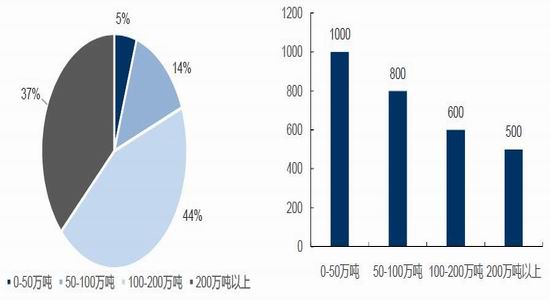

2011年以前,国内聚酯市场需求快速增长,而PTA自给率不高,需大量进口,PTA价格长期处于高位,国内生产企业利润丰厚。在高额利润吸引、特别是10-11年棉价大涨刺激下,大量PTA装置开始上马,PTA行业由供不应求变为供给过剩,PTA环节话语权丧失,利润被上下游企业不断侵蚀。由于PTA行业利润微薄长期处于亏损,2016年国内新增PTA产能减少至汉邦石化220万吨。而2017年国内新装置只有桐昆嘉兴石化的220万吨投产,其他都是老装置复产,蓬威石化90万吨、华彬140万吨,福化的450万吨。

图39:中国PTA装置按产能分 图40:PTA装置平均加工费

数据来源:东兴期货研发中心

PTA上半年受到下游主动补库存的影响量价提升,PTA社会库存明显下降同时开工率也处于比较高的位置。春节期间聚酯和终端纺织企业都有明显的停工检修,但PTA相对来说开工率没有太大的下降,基本保持在70%左右。节后下游开工率回暖,PTA社会库存开始减少,月底PTA社会库存103万吨左右,而进入8月开始,PTA产量都小于PTA的需求,以10月为例PTA产量仅312万吨,而聚酯需求在320万吨,包括出口和其他用途,所以一直进入一个去库存的阶段。PTA目前价格受到翔鹭复产的影响,桐昆新装置开车承压。虽然1月还有海南逸盛、海伦石化等装置的检修,但是老装置的重启将给本偏紧的PTA供应变为缓和。

2017年PTA国内总产能5133万吨,但是有效产能只有3858万吨,根据17年3550万吨的产量,PTA有效开工率超过了90%以上,相对于2016年的负荷大规模提高。整个2017年最高加工费达到了1200元/吨,平均加工费超过了600元/吨,相对16年多了100多元/吨。。PTA行业集中度相对上下游来说更为集中,龙头企业将对产业链具有更强的控制和议价能力,在需求改善的情况下盈利能力也大幅提升。考虑到明年再生需求的2.5%以上增量和下游产能增速超过8%,明年PTA的整个需求平均增速应该在7%-9%之间,目前PTA产能复产已经把供给的利空完全释放。按照PTA有效产能4668万吨,年度平均开工率87%,总供给约在4061万吨。按照下游聚酯产量4482万吨计算PTA需求3855万吨,其他领域全年大约消耗120万吨,需求总计3975。PTA供应过剩量为86万吨。17年底和18年初设备的集中检修,以及低库存的情况下,很有可能造成阶段性的供给问题,预计PTA盈利的价格中枢将继续上升。

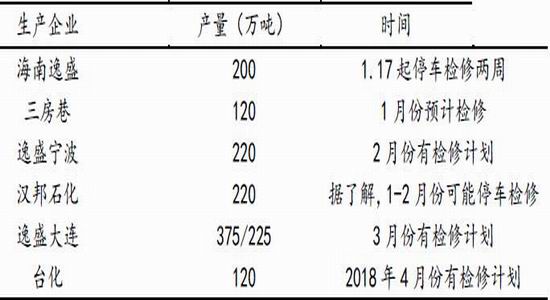

表7:PTA装置检修表

数据来源:中纤网,东兴期货研发中心

图48:PTA和PTA价差走势

数据来源:wind,东兴期货研发中心

图49:PTA开工率 图50:PTA社会库存

数据来源:wind,东兴期货研发中心

三、结论

成本端来看,原油价格继续维持震荡向上走势,,OPEC减产依旧,虽然美国页岩油钻机数、产量的持续增长,但是新井单产量面临下降而增加开采成本。成品库存也在缓慢去化,预计WTI油价将继续维持55-70的区间波动,支撑PX价格,短期PX加工费有望修复。

供给端,2017年国内新装置只有桐昆嘉兴石化的220万吨投产,其他都是老装置复产,蓬威石化90万吨、华彬140万吨,福化的450万吨。2018年已无新装置,短期产能投放利空逐步被需求消化。

需求端来看,18年新增产能比较集中,主要在龙头企业桐昆和新凤鸣,总共产能将有544万吨,按照80%投放,也将有435万吨新增。而根据2017年聚酯有效产能约4900万吨,产能增长约8.9%。禁废令预计再生聚酯的缺口将在100万吨。对应国内目前聚酯的产量在4140万吨,保守估计将带来2.5%以上的增量。

综上所述我们认为,短期来看PTA和下游聚酯涤纶还是处于低库存运行,17年底和18年初设备的集中检修,以及低库存的情况下,很有可能造成阶段性的供给问题。伴随着油价稳步抬升,PX加工费修复,下游产能投放稳定生产后,预计PTA盈利的价格中枢将继续上升。一旦原油继续上涨,PTA装置临时故障问题,PTA将大幅上涨。

- 其他新闻

- 更多>>

- ·淘金第三市场 中国企业支援世界…

- 2012-06-18

- ·秘鲁取消对中国产混纺织物征收的…

- 2012-06-18

- ·浙江瑞安一涉案金额过亿元的奢侈…

- 2012-06-18

- ·德国外长强调希腊必须履行财政紧…

- 2012-06-18

- ·千亿欧元援助资金难救西班牙 G…

- 2012-06-18

- ·欧盟表示尊重希腊人民的选择

- 2012-06-18

- ·欧洲央行官员透降息口风

- 2012-06-18

- ·美联储本周或推OT2.5而非Q…

- 2012-06-18

- 纺织百科

- 更多>>

- ·坯布的几个基本概念

- 2012-03-20

- ·纱线知识

- 2012-03-21

- ·合成纤维仿麂皮绒生产工艺简介

- 2012-03-21

- ·棉纱丝光要求

- 2012-03-21

- ·熔喷无纺布

- 2012-03-22

- ·丝光牛仔布生产过程

- 2012-03-21

- ·醋酯纤维的性能及用途

- 2012-03-21

- ·棉型织物的特点和品种

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,