2017年全年PTA走势先抑后扬。年初冲高接近6000元/吨之后一路下跌。二季度末期,因装置检修以及下游聚酯旺盛的需求PTA进入迅速的去库存状态,价格连续攀升,重心较往年有很大提升。全年来看,整个产业链景气度提升,行业利润明显改善。随着国际油价的缓步上涨,明年PX供需的改善,国内PTA新老装置的恢复投产,去库存将上移到PX环节。2018年PTA产能方面,若华彬140万装置恢复稳定、嘉兴石化220万新投产,福化剩余150万吨装置的投产,全年暂无其他新产能投放,全年仅新增产能400-500万吨。但是2018年聚酯产能投放有望迎来大爆发。

2018年在国际油价回暖,PX投产减少,PTA产能整体变化不大,聚酯产能达扩张的情况下,即聚酯负荷下降PTA供需格局也有望保持良好。预计2018年前段随着新老装置的复产PTA中心或有所下移,但是在三季度聚酯新增产能投产,以及“金九银十”的带动下会再度企稳上行,整体呈回升态势。

一、2016年PTA市场回顾

数据来源:通惠期货文华财经

2017年PTA期货价格走势先扬后抑。一季度,随着OPEC减产协议的执行,国际油价持续攀升,上游原料价格的带动下PTA延续了去年年末的上涨走势。二月份ACP谈判价格的新高最终力挺PTA一度冲高接近6000元/吨。但是随着春节的到来,下游需求淡季,最终高位回落。二季度,虽然OPEC执行减产协议,但是产量并未明显减少,国际油价回落。PTA仓单数量高企,聚酯产销不振,PTA加速回落,最终跌破5000元/吨关口。三季度,初期,PTA期货市场筑底回升。随着库存的减少,以及装置集中检修,部分装置突发故障加速了PTA的去库存进程,并且国内期货市场在此阶段反弹,在资金和基本面的推动下PTA快速上涨,三季度后半段,因加工费高企,下游利润压缩,期货市场调整,PTA主力期货价格在5100-5500区间震荡。四季度,经过三季度的调整,PTA去库存力度超出市场预期,并且原定投产的福化装置没有按预期投产,加上部分装置检修延长,下游聚酯开工率连续保持高位,PTA库存保持在极低位置,PTA期货价格再度迎来一波上涨。现货市场因为货源紧张,PTA基差持续走强,并且升水主力合约。

数据来源:通惠期货wind

数据来源:通惠期货wind

二、上游运行分析

1、原油

2017年,在产油国的共同努力下,OPEC顺利执行减产协议,并且最终达成延长减产协议。美国增产不及预期,全球经济复苏带来需求增量,改善了原油的供需格局。在地缘政治和突发事件的刺激下,美原油在年末冲击60美元/桶大关。虽然油价节节攀升,但是涨幅开始收窄,主要的压力来自于市场对OPEC减产协议的执行程度,以及未来美原油的增产幅度。

尽管以欧美为主的的全球经济复苏使得原油和成品油库存下降,但是随着油价的上涨,势必会刺激页岩油产量的增加。另外,油价连续两年的低迷,以及OPEC之前的增产,原油市场的过剩产能出清,减产背景下供应弹性变得很小。都会给油价的大幅上涨带来压力。预计未来国际油价大幅上涨的可能性不大,维持在60美元/桶上下波动依旧是大概率事件。不过不排除地缘政治等突发事件而导致的短期大幅波动。

数据来源:通惠期货wind

2、PX

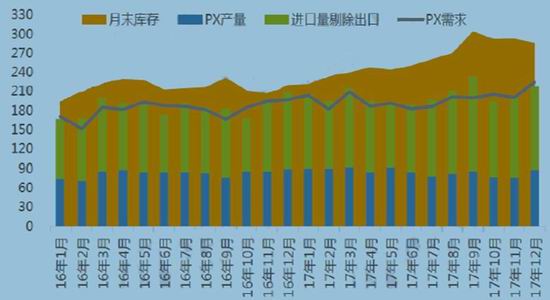

PX市场因之前产能的快速扩张,整个2017年供需矛盾比较突出,库存一直处在高位。2017年国内除了部分装置扩能提负外没有新增产能投放。整个亚洲市场也就印度信赖一套220万吨新装置投产,全年预计PX累计库存大概在65万吨,进口依赖度60%左右。PX的供大于求使得全年PX重心的上升远远弱于原油及石脑油,PX-石脑油价格不断压缩。2018年来看,国内PX预计新增产能860万吨,国外新增产能预计200万吨,主要为越南出光和沙特阿美的延期投产装置,按50%的投产率估计,大概能增加530吨产能,不过随着2018年PTA新老装置的产能恢复,PX的消耗有望增加,上半年有可能是去库存的状态。

随着原油价格带动石脑油价格强势,以及PX自身上半年供需格局的改善,PX重心或有所抬升,全年来看价格维持在900-1000美元问题不大。

数据来源:通惠期货wind

数据来源:通惠期货ccf

2018年全球主要新增PX产能

数据来源:通惠期货南华研究

三、PTA供需展望

1、有效产能增加,产能扩张接近尾声

2017年PTA产量3595万吨,同比增加9.9%;进口41万吨,同比减18%;出口53万吨,同比减24%,聚酯加其他方面消费量为3666万吨,同比增9.6%。年内PTA库存高点出现在12月中旬,库存及库销比创历史新低,PTA流通环节现货库存到达极限。2017年国内主要有四套新增产能,截止2017年12月,蓬威石化90万吨/年旧产能在2月投产,华彬石化140万吨/年、福化(翔鹭石化)450万吨/年中的300万吨产能在11月复产,以及桐昆石化新建的220万吨/年装置12月投产,2017年PTA有效产能水平提升750万吨至4428万吨。

如果桐昆石化220万吨/年产能2018年全面投产之后PTA总产能将达到5100万吨左右,产能增速4.5%,相比于2011-2015年年均25%的增速大大减小。未来两至三年存在投产可能的有:新凤鸣200万吨自用,中金石化330万吨、中泰化学120万吨。不过能否投产不确定性较高,未来产能扩张周期逐步接近尾声。随着前期投产的产能逐步释放,开工率的提升,接下来是一个产能消化阶段,供需格局有望逐年改善。

数据来源:通惠期货ccf

未来新增产能信息(单位:万吨))

数据来源:通惠期货ccf

2、产业集中度提升,低库存下加工费高位或成常态

2017年,因聚酯高开工的带动,PTA平均开工率保持在七成以上。PTA现货加工费波动非常剧烈,但是整体重心明显上移,平均加工费达660元/吨左右,并且7月、11月多个时间段加工费超过1000元,较2016年明显改善。

2018年来看,随着新老装置的产能加入,有效产能的不断提高,按7成的开工率估计,新增400-500万吨产量,聚酯新增产能400-500万吨,2018年PTA库存或较17年有所增加,不过新增差能主要集中在2017年后及2018年初,上半年库存压力可能大于下半年,因此预计加工费呈先抑后扬的走势。另外,随着福化的复产,逸盛、恒力,中石化的PTA有效产能达到2713万吨,占全部有效产能的63%左右,行业寡头垄断地位不断抬升。在以生产利润为目标的情况下行业现金流有望进一步改善,加工费高位或成常态。

数据来源:通惠期货wind

数据来源:通惠期货wind

四、聚酯和终端消费分析

1、聚酯现金流改善,全年几乎保持高负荷状态

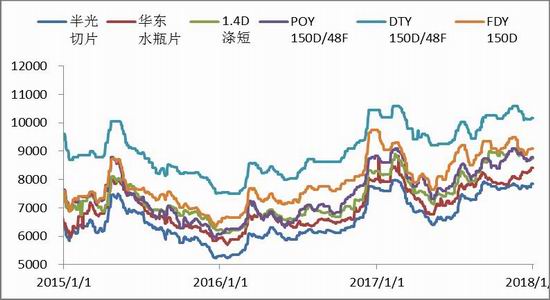

2016年下半年,聚酯行业利润逐渐好转,2017年在终端需求恢复的带动下延续了去年下半年以来的火爆行情。2017年聚酯加权利润平均436元/吨,比去年增加204元/吨,行业经营现金流继续改善。

聚酯负荷方面,2017全年开工率保持高位,平均负荷83%,较去年大幅提升。最大的不同在于,今年5、6月份传统淡季依旧保持高负荷,8月份传统旺季切换,终端织造配合聚酯高开工负荷,随着金九银十的到来,聚酯产销两旺,库存大幅降低,十一月份聚酯开工最高达到90%以上。

数据来源:通惠期货wind

数据来源:通惠期货wind

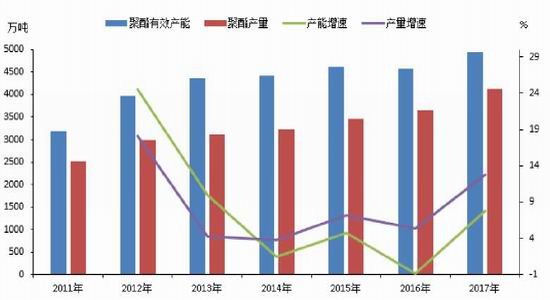

2、聚酯产能继续扩张,废物禁令增加需求

2016年聚酯新增产能373万吨,实际投产208万吨。2017年国内聚酯实际投产7套共计215万吨产能,叠加前期长停被剔除的35万吨产能复产,截止2017年底,聚酯有效产能为4835万吨,较去年增加250万吨,产能增速为5.5%,产量为4100万吨,产量增速为12%,全年平均负荷在87%左右,创近5年以来新高。2018年国内聚酯产能将进一步扩张,就目前的规划,2018年将有18套装置,接近500万吨聚酯产能投放。按60%的保守投产估计,2018年聚酯新增产能将增加300万吨左右。

2017年公布的进口废物禁令规定,至2018年1月起,我国将禁止4类24种固体废物、废塑料(9910, -75.00, -0.75%)、废纺织原料等高污染固体在列。2017年我国进口废PET大概220万吨,按照90%生活用途全部禁止测算,200万吨废PET有新料替代的需求,相当于5%的需求增速。并且,2018年第一批废塑料审批数量由17年的501万吨降至1万吨不到,18年实际限制体量有可能超过90%。

数据来源:通惠期货ccf

2018年聚酯规划新增产能:

数据来源:ccf通惠期货

3、织机负荷提升,纺织服装内外需回暖

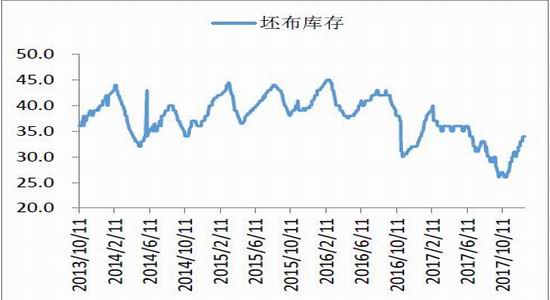

2017年江浙织机平均开工负荷66.98,%,比2016年高3.41%。并且坯布库存也处于去库存态势,10月中旬坯布库存降至近4年以来的新低。这也主要得益于纺织服装终端的回暖。

2017年1-11月,纺织服装出口金额累计同比增加1.7%,增幅同比回升8.6%。不过受人民币升值影响,纺织出口量的增幅有所减少。国内方面,2017年1-11月国内纺织服装零售额限额增速为7.6%同比回升0.7。综合来看,终端纺织服装内销和外贸均有所改善。

坯布库存

数据来源:通惠期货wind

数据来源:通惠期货wind

五、总结及操作策略

1、上下游对PTA支撑力度增强

(1)欧美经济持续复苏,原油需求有望继续增强。OPEC产油国减产协议的延长对油价支撑效应长期存在。不过页岩油对原油的冲击需要时刻警惕,预计2018年国际油价在50-70美元区间波动,对PTA成本端支撑有力。

(2)PX产能投放缓慢,2018年有望实现去库存。

(3)聚酯大规模投产,废塑料进口被禁,需求端提供支撑。

2、警惕人民币升值

在特朗普减税政策下强势美元会对其政策带来挤出效应,因此人民币存在升值空间。人民币兑美元汇率在年底持续走强,对终端出口不利。

操作策略:2017年年底随着华彬140140万吨、福化450万吨中的300万吨投产,以及2018年初桐昆220万吨的全面投产,在供应方面会施加压力。另外,2月中旬随着春节的来临,下游开工的下降,随之而来的是下游传统的淡季,因此建议2月份之前若加工费在100-1200区间可逢高做空主力合约。而随着下游聚酯大量投产,三季度金九银十旺季阶段,下游需求旺盛,有望进入一轮去库存阶段。在需求提振下可能挺价PTA。因此,在二季度末,三季度初,淡季过后若加工费跌至600-800区间,可逢低做多主力合约。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·麻型织物的特点和品种

- 2012-03-21

- ·部分针织后整理技术名词解释

- 2012-03-21

- ·抗菌纤维与抗菌后整理结合生产抗…

- 2012-03-21

- ·天丝(TENCEL)面料

- 2012-03-20

- ·破斜纹组织

- 2012-03-21

- ·防弹纤维—芳纶1414

- 2012-03-21

- ·靛蓝染色

- 2012-03-21

- ·卫衣

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,