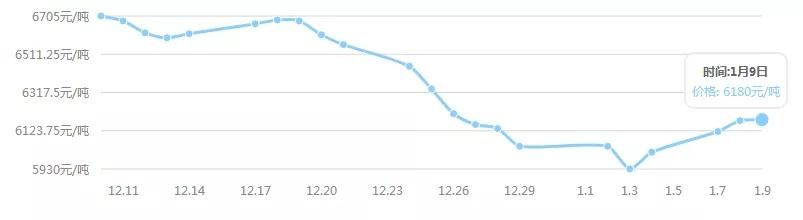

在国际油价七连涨以及期货面走高提振下,昨日的PTA现货市场行情稳步拉涨,其内盘市场报价上行至6320-6400元/吨左右,成交商谈则走高至6170-6250元/吨附近。

原油大幅下行后终反弹

近期,国内外原油市场携手迎来显著反弹。自2018年12月下旬以来,NYMEX原油期货、布伦特原油期货主力合约分别自42.36美元/桶反弹至49.06美元/桶、50.22美元/桶反弹至58.37美元/桶,区间累计涨幅均超15%;国内原油期货主力1903合约自351.6元/桶震荡回升至411.5元/桶,区间累计涨超17%。

一方面,美联储主席鲍威尔表态聆听市场、对加息有耐心、必要时调整缩表不犹豫,外加美国12月非农新增就业31.2万人远超预期,共同提振美股大涨进而改善市场情绪。

另一方面,贝克休斯数据显示,截至1月4日当周,美国石油活跃钻井数减少8座至877座,加之Kpler数据显示,2018年12月从OPEC国家发往美国的原油船货降至163万桶/日,低于11月的180万桶/日,均对油价形成利好支撑。

上行阻力或在累库环节

目前PTA上行面临最大的阻力在于库存的季节性累积。每年春节前,聚酯和终端加弹和织机都会因工人回家过年,装置陆续降低生产负荷甚至停车,下游的季节性检修导致PTA需求端短期面临明显的收缩。

反观PTA供应端,基本上冬季很少检修,而且今年的检修季晚于往年,主要集中在10-11月,检修以后的装置排除了意外故障引起的负荷下降,开工负荷有望在高位维持,供应端稳定。短期内供需明显错配,导致PTA有着确定性的累库预期。

根据往年PTA和聚酯的检修情况,预计今年的累库趋势有望和去年较为一致,1-3月均面临持续的累库。目前聚酯的检修计划来看,集中停车主要体现在1月中旬附近,因此1月中下旬库存或出现明显的累积,库存压力将对反弹趋势形成打压。

PTA后期注意下行风险

近期油价连续上涨提振期价,下游产销也因油价有所恢复,8日截止下午三点成交在100%左右,另外蓬威石化90万吨装置检修,仪征化纤65万吨装置复产,整体供应收紧也提振期价,不过1月份PTA即将迎来库存拐点进入累库阶段,三房巷120万吨装置10日左右计划复产,而福海创中旬左右即将提升负荷,与此同时下游集中检修,涉及产能近700万吨,产能占比13%左右,整体体量较大,本月中下旬累库存速度加快。

另外,油价上涨持续性不强,OPEC+减产执行率有待证伪,PTA加工差高位下期价有走弱风险。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,