核心观点

原油价格高位上行恐难持续,而随着PTA、PX集中检修期的过去以及5月后下游聚酯及纺织淡季来临,PTA上游成本端支撑减弱、下游需求前景转弱、供需面由之前的去库存将转为累积库存,再加上9月合约上还面临着大量的仓单压力,中长期PTA整体预计震荡向下,期间仍需警惕大装置的突发性检修。

短期而言,由于当前PTA的社会库存并不高,下游聚酯开工率仍在84%-85%的高位水平,考虑到产品库存、生产利润、停车成本以及下半年G20峰会和环保治理因素影响带来的减产预期,聚酯工厂短期还不愿意主动降负荷,而PTA加工费进一步压缩的空间极为有限,目前来看,PTA价格通过压缩加工费来换取下跌空间的步骤已基本完成,接下来,继续下行需要上游成本端的走弱推动,因此在原油转跌之前,PTA将以弱势震荡为主,追空需谨慎。若原油上涨,则由于PX检修高峰已过,市场可通过压缩PX加工费来削弱原油的影响;若原油下跌则PX、PTA将跟随下跌。总体而言,操作上,建议仍以空头思路为主。

一、期货行情回顾

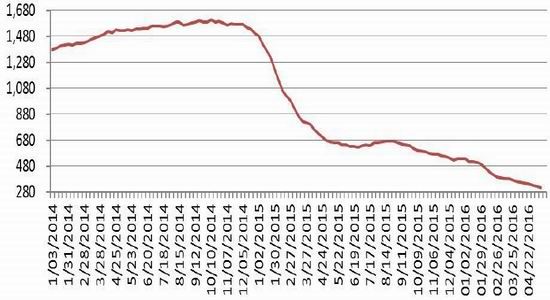

5月份,PTA期货自高位大幅回落,主要原因:一、国内整个商品市场氛围降温,之前领涨的黑色板块出现连续多次跌停;二、微观基本面上,随着宁波台化兴业、汉邦石化、扬子石化及洛化的PTA装置陆续重启,PTA生产供应增加,由于有BP珠海和三房巷产能装置的检修抵消了部分重启带来的新增供应,且下游聚酯开工率仍维持在84%-85%的高位水平,5月仍处于去库存格局中,但整体去库存的力度已较4月份大大减弱;三、5月交割后一部分仓单流入市场也帮助增加现货流通供应,另有9月合约承接了大部分的仓单压力。PTA期货主力9月合约自5000以上回落至目前的4600一线附近,截至5月20日,TA1609报收于4634元/吨,较上月下跌378元,或7.5%。目前期价相继跌破20日、60日、120日均线的关键支撑位,技术面仍偏空。

图1:PTA主力走势回顾

资料来源:文华财经,银河期货研发中心

二、产业链情况分析

1、上游原油情况分析

美国联邦储备委员会18日公布的4月份货币政策会议纪要显示,绝大多数美联储官员认为如果美国经济在二季度反弹,劳动力市场继续改善,通胀率逐步向2%的目标靠近,在6月份加息是合适的。FED纪要意外鹰派令加息的预期上升,联邦基金利率期货数据显示,市场预期美联储6月加息几率大幅上升至32%(此前该几率一直波动于10%下方);9月加息几率升至61.8%,12月加息几率升至74.8%。尽管在6月23日英国退欧公投的风险影响下,美联储6月可能不会加息,但可能会在6月14-15日的FOMC会议上修改加息前瞻指引、使用明确的即将再次加息的措辞等为下次议息会议加息做准备,市场可能炒作加息预期,美元指数已站上60日均线,后市有望延续升势,这将令大宗商品市场承压。

目前市场开始普遍预期油市供给趋于平衡,美国产量下滑,加之近日各产油国频发石油设施遭破坏、火灾、罢工和动荡等事件令全球供应意外中断,这推动油价反弹至50美元/桶关口。目前来看,受到影响的产区生产恢复需要时间,再加上全球炼厂开工率季节性回升,短期仍可能保持坚挺。但美国套保头寸已经开始上升,近两周钻井平台数降幅收窄,原油减产有放缓迹象。而伊朗对欧洲和亚洲出口激增,并可能继续加快出口步伐,且沙特高产政策仍将维持,许多国家的产油量仍接近纪录高位,同时维持接近纪录高位的库存水平。再加上美元指数走强,国际油价继续上行的动力减弱,上方空间有限,随着中断的供应逐渐恢复,国际油价有望见顶回落,6月份运行区间预计在40-55美元/桶。

图2:美国钻井平台数量(单位:台)

图3:美国原油日产量(单位:千桶/日)

资料来源:银河期货研发中心

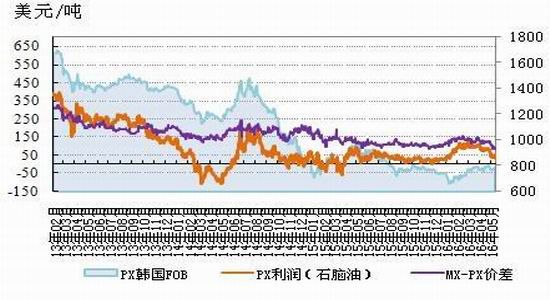

2、上游PX基本面情况

因亚洲汽油供给过剩且价格更有竞争力,炼厂更多的使用液化气替代石脑油,亚洲石脑油需求走软制约其跟涨原油的幅度,裂解价差进一步回落至60美元/吨左右,并还可能在6月继续保持低位水平;由于上半年亚洲PX装置集中检修期即将过去,PX负荷开始回升,PX与石脑油的价差自400美元/吨以上高位回落,目前在350-370美元/吨左右,预计6月还将继续走弱,PX价格预计将维持震荡偏弱,这在很大程度上削弱了原油价格上涨对PTA价格的影响;相反,若原油价格下跌,则影响很容易传导至PTA。

图4:亚洲石脑油裂解价差图

资料来源:银河期货研发中心

5:日本石脑油价格走势

图6:PX价格走势图

7:PX成本及利润变化

资料来源:银河期货研发中心

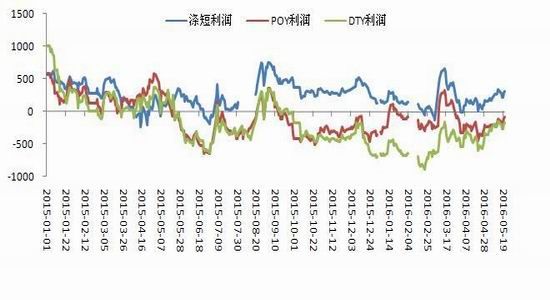

3、下游聚酯基本面情况

价格及利润:5月份,从PX-PTA-聚酯产业链上下游价格变化情况看,上游PX、PTA加工费被压缩,加工收益下滑,而由于PTA价格的大幅下跌,给下游聚酯让出了一定的利润空间,生产收益有所改善。目前POY、DTY现金流亏损的幅度减小,涤短的现金流收益较好。随着聚酯产品的传统淡季来临,终端纺织采购谨慎,需求不足,涤丝厂家维持现有现金流的难度将加大,厂家策略以出货为主,并尽可能的保证产品的现金流,因此对于原料价格的上涨下跌,聚酯的跟涨跟跌幅度都会相对小一些。

表1:PTA产业链涨跌情况(单位:美元/吨、元/吨)

资料来源:银河期货研发中心

图8:聚酯产品价格走势图

9:聚酯产品利润

资料来源:银河期货研发中心

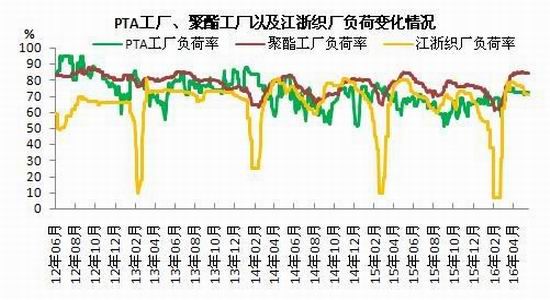

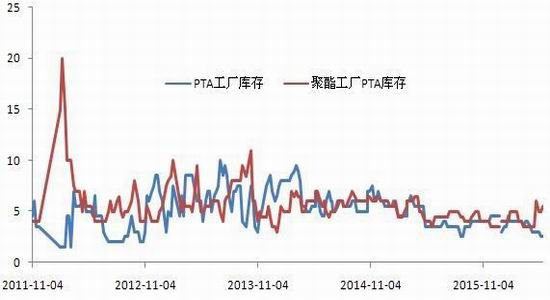

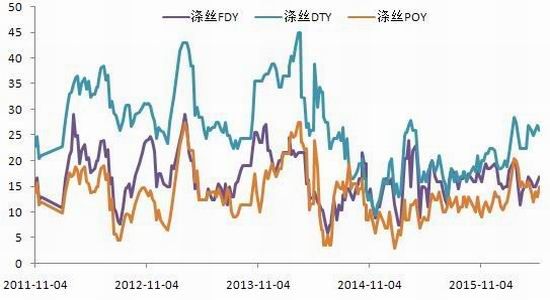

负荷及库存:5月份,下游聚酯工厂负荷水平仍维持在高位,而织机开工率则有所下滑,截至5月17日,聚酯月均负荷在84.7%,略高于去年同期的84.5%,与3月月均开工率持平;江浙织厂负荷降至71%,低于去年同期的78%;原料PTA负荷72.3%,高于去年同期的67.3%。目前江浙织厂DTY库存量在26天,POY库存在15天,FDY库存在17天。目前来看,聚酯工厂暂无产品库存压力,但终端持续走弱,淡季即将到来,形势仍不容乐观。对于负荷方面,考虑到产品库存、生产利润、停车成本以及下半年G20峰会和环保治理因素影响带来的减产预期,目前聚酯工厂还不愿意主动降低负荷,但随着淡季的到来和深入,聚酯工厂负荷水平预计仍将自高位逐渐下降。

图10:PTA工厂、聚酯工厂及江浙织厂负荷率

来源:银河期货研发中心

图11:PTA库存

图12:聚酯产品库存

资料来源:银河期货研发中心

4、结合上下游情况,PTA基本面分析

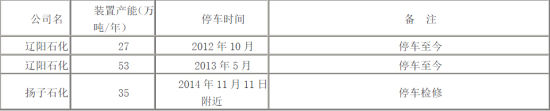

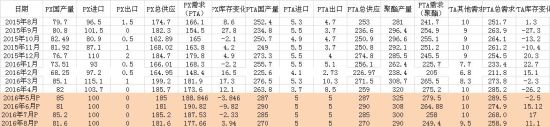

随着宁波台化120万吨PTA产能装置、江阴汉邦石化220万吨PTA产能新装置两条生产线、扬子石化60万吨PTA产能装置以及洛化32.5万吨PTA产能装置先后重启,PTA现货供应有所提升;但由于海伦石化120万吨产能装置和BP珠海125万吨产能装置分别于5月11日和5月20日相继停车检修2周,这在很大程度上抵消重启带来的新增供应,且下游聚酯开工率仍维持在84%-85%的高位水平,5月仍处于去库存格局中,但整体去库存的力度已较4月份大大减弱。5月底-6月份,海伦石化和BP珠海检修的装置将相继重启,届时市场供应压力或将开始体现,随着PTA、PX检修期的过去,生产供应将逐步增加,而5月后下游聚酯及纺织淡季来临,6-9月份将为PTA的库存累积期。

目前聚酯工厂对PTA原料的库存增至5.5天,比4月提高2天,下游聚酯企业原料备货随买随用,库存中性;PTA工厂库存平均为2.5天,较上月减少0.5天。整体来看,当前PTA的社会库存并不高。由于5月份PTA价格的大幅回落,加工费被压缩。截至5月20日,PTA现货加工费降至424元/吨,已低于一般大厂的生产盈亏平衡线;而根据盘面TA1609合约期货价格4634元/吨、扣除138元/吨左右的持仓成本来测算,盘面加工费降至420元/吨左右。PTA加工费进一步被压缩的空间极为有限,仍需警惕大装置的突发性检修。

表2:截至5月20日PTA装置产能动态

来源:银河期货研发中心

图13:PTA内盘价格及生产利润情况(按加工费720元/吨)

资料来源:银河期货研发中心

表3:PTA产业链供需平衡表

资料来源:银河期货研发中心

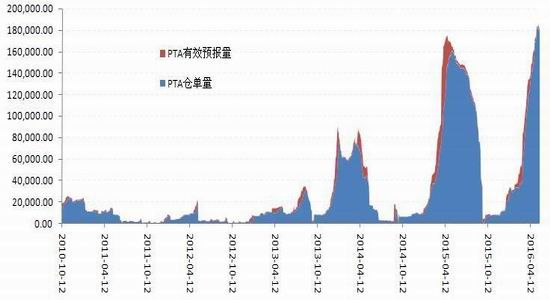

仓单方面,截至5月20日,PTA仓单量为178484张,折货89.2万吨,较4月29日增加8917张;有预报量992,较4月29日减少726;仓单及有效预报折货89.7万吨,较3月31日增加4.1万吨。PTA期货1605合约到期交割量34.4万吨,仅为近1/3左右的仓单量,交割后仓单的流出将在一定程度上帮助补 充现货流通量。但大部分的仓单被转抛至9月合约上,由于本年度的仓单不能留到下年度,9月合约将承接较大的仓单压力。

图14:PTA注册仓单及有效预报

来源:银河期货研发中心

三、后市行情展望

原油价格高位上行恐难持续,而随着PTA、PX集中检修期的过去以及5月后下游聚酯及纺织淡季来临,PTA上游成本端支撑减弱、下游需求前景转弱、供需面由之前的去库存将转为累积库存,再加上9月合约上还面临着大量的仓单压力,中长期PTA整体预计震荡向下,期间仍需警惕大装置的突发性检修。

短期而言,由于当前PTA的社会库存并不高,下游聚酯开工率仍在84%-85%的高位水平,考虑到产品库存、生产利润、停车成本以及下半年G20峰会和环保治理因素影响带来的减产预期,聚酯工厂短期还不愿意主动降负荷,而PTA加工费进一步压缩的空间极为有限,目前来看,PTA价格通过压缩加工费来换取下跌空间的步骤已基本完成,接下来,继续下行需要上游成本端的走弱推动,因此在原油转跌之前,PTA将以弱势震荡为主,追空需谨慎。若原油上涨,则由于PX检修高峰已过,市场可通过压缩PX加工费来削弱原油的影响;若原油下跌则PX、PTA将跟随下跌。总体而言,操作上,建议仍以反弹沽空的空头思路为主。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·面料的正反面区别

- 2012-03-21

- ·凉爽纤维面料

- 2012-03-21

- ·纺织品的常规检测项目

- 2012-03-22

- ·丙纶无纺布

- 2012-03-20

- ·美国四分制标准

- 2012-03-20

- ·还原染料

- 2012-03-21

- ·铜铵纤维----环保型再生纤维

- 2012-03-21

- ·染色相关及疵点分析

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,