2018年,国家环保整治的力度及对政策扶持明显由此前的普惠制逐渐倾向于扶强扶优,而整个行业的市场竞争也将再次升级,市场越来越向少数技术领先,产能优势明显的巨头企业集中。

纵观现今的纺织化纤产业链,产业链龙头态势已经凸显。

而随着龙头企业对行业的影响力和和控制力明显增强,更激烈的战争出现在这些企业的角逐,随着年初民营炼化一体化的加速推进及聚酯工厂的石化一体化项目的开建,无一不证明,接下来,化纤行业大佬们已是卯足了劲!未来市场将会如何呢?我们不妨从新凤鸣、桐昆等聚酯龙头企业的未来规划中一窥端倪。

浙江省公布重大产业项目(第一批)名单:桐昆集团、新凤鸣集团赫然在列

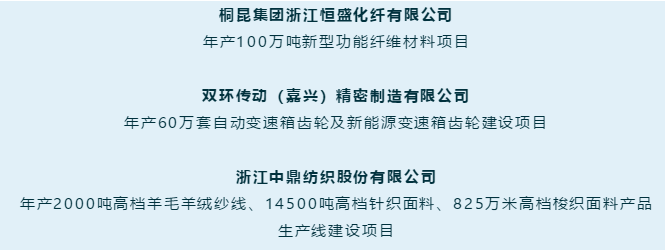

近日,浙江省发展改革委、省自然资源厅公布了2019年浙江省重大产业项目(第一批)名单,桐乡5个项目被列入2019年第一批省重大产业项目实施类,共涉及土地约1174.23亩,总投资约79亿元,其中桐昆集团、新凤鸣集团赫然在列。

此外,浙江省发展改革委、省国土资源厅还公布了2019年第一批省重大产业项目预选类名单,桐乡3个项目被列入其中。被列入预选名单的项目将允许按程序申请使用市县乡级土地利用总体规划预留指标。

涤纶长丝:唯“周期轮”失效,客户资源进一步向大企业集中!

在国际格局的风云变幻中,化纤行业一改过去的唯“周期轮”,开始走向“产业链论”“差别化产品论”“功能性产品论”,一些企业开始走向国际,在国外完成集团化纤业务的产品闭环。

目前,桐昆、新凤鸣、荣盛、恒力、恒逸、盛虹六大涤丝巨头已经形成了两类发展轨道。一类着力于向上游炼化布局发展,大力发展炼化一体化项目,完善自身的产业结构;另一类则聚焦于涤纶产业发力,坚守主业做精做强。

涤纶产业的未来周期波动性有望减弱,龙头也有望享受到长期稳定的盈利回报。

而抛开产业链一体化,就单从涤纶行业来看,虽然处于产业链上下游,但涤纶行业和PTA行业恰恰相反,属于有积累、先发优势很强的行业,而且随着能耗、环保、安全等指标要求的全方位提升,进入壁垒也越来越高。

近年来化纤行情运行犹如“过山车”,特别是涤丝行业受原料价格等因素影响。涤丝企业运行出现分化,资源进一步向优势企业集中,行业运行呈现出“头部效应”,未来行业仍将延续这种趋势。这里的资源包括资金、客户资源、政府资源等,小企业面临资金压力,客户资源进一步向大企业集中,同时,大企业获取政府资源的能力远远强于小企业。

参考桐昆、新凤鸣等企业的园区规划建设,一个园区内一般配套3-4套装置,合计规模约百万吨上下,对应的投资额超过了50亿人民币。这对于非龙头企业而言,资金上的压力几乎难以负担,另外也极难通过审批。

而据早前消息称,海外两家卷绕头供应商德国巴马格和日本TMT的订单已经全部被桐昆、新凤鸣和恒逸等龙头垄断,这也意味着后发企业即使跨过了审批和资金关,设备上也必须接受更高的生产成本和更低的竞争力。

同时,土地资源,已经是江浙地区发展中的稀缺要素,能够获得新增用地指标奖励,无疑利好发展。而我国化纤下游织造主要集中于江苏浙江,占比超过40%(棉纺集中于山东、河南等地),且江浙市场已经基本被龙头企业瓜分完毕,后进入者再获取土地、审批和市场的难度会非常高,如果没有契机,想要通过快速放量实现赶超几乎不可能实现,市场卡位优势也巩固了龙头的竞争地位。

综上所述,从当前产业格局上来看这是涤丝龙头企业的黄金发展时代,龙头企业与中小企业的差距将进一步拉大,新增产能几乎被巨头们瓜分消化,龙头企业不断扩大市场份额,既巩固了自身的竞争地位,也加强了龙头企业对价格的掌控力。

但需要警惕的是,国内聚酯涤纶行业曾经不管什么产品都能变现的好时光已经一去不复返,因此,想要在竞争的马拉松比赛中始终保持第一梯队,企业内外部的改变均需要不遗余力。同时,市场竞争的最大魅力在于,不到最后一刻,孰胜孰负都无法有定论,谁能笑到最后,还是未知。

小编所希望看到的,在残酷的优胜劣汰背后,这个行业的发展会越来越好。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,