主要结论

1、 未来市场关注的焦点仍在政策

时近3月下旬,本年度也是最后一年临时收储即将落下帷幕,市场进入政策敏感期:棉花目标价格制度即将出台进一步方案;储备棉投放进入新一时段,政策面临调整;国家储备政策也并未退出,将研究在目标价格机制下,出现卖棉难问题时的方案,未来市场的焦点仍然集中在国家的政策上。

2、 新一轮抛储降价将成事实,棉价易跌难涨

经有关部门核实,为了保证纺织企业用棉需求,促进国储棉成交,4月1日起储备棉投放政策将进行调整,主要调整内容有:储备棉标准级竞卖底价将由18000元/吨调整为17250元/吨;企业竞得储备棉将关联一定比例的一般贸易配额;企业需竞拍存放在新疆库点的储备棉,才可以按照竞拍量的3:1比例竞拍国储进口棉;目前只允许纺织企业竞拍储备棉,且竞拍数量不再限制,贸易商暂时还不能参与竞拍。

3、 收储机制的不退出,为防范价格过度下跌提供了调控的空间

传言称,有关方面不排除在市场价格过低时启动收储政策。临时收储政策的退出并不代表收储机制的退出,后者作为调节市场供需情况的常用调控手段,将在国内棉价过低,棉农出现卖棉难等问题时重新回归,保障供需平衡。这可以说是国家对临储政策正式退出的宣告,也是通过多种方式进一步保障市场价格稳定的表态。

4、 后市展望与操作建议

短期来看,CF1409已经接近市场预期的17250元/吨第二轮抛储起拍价,下跌动能有所减弱,前期空单背靠17500元/吨减持。长期来看,全球棉花连续第四年供应过剩,国内库存消费比历史高位,内外盘棉价尚且没有回归正常价差,在缺乏消费与政策支撑的下年度合约反弹空间极其有限,CF1501创下新低表现弱势,继续持有远月空单。

一、 行情回顾与分析

图1:美棉主力合约收盘价 图2: 美棉现货价格走势

数据来源:wind 国信期货研发部 数据来源:wind 国信期货研发部

美棉方面,本月呈现强势反弹格局,并再创新高,月初美棉库存紧张的推动下快速上涨;月中随着对USDA报告的消化,美棉上涨力度有所减弱,并因美棉销售数据不佳、纱厂需求不振、美元升值等影响而出现高位回落迹象,月末虽然美联储继续缩减QE规模并可能提前加息的利空打压了持续上涨的美棉,但美棉整体向上的态势仍然未被改变,即使在中国抛储降价的打压下美棉仍能快速消化利空持续上扬。

图3:郑棉主力合约收盘价 图4:郑棉现货价格走势

数据来源:wind 国信期货研发部 数据来源:wind 国信期货研发部

郑棉方面,与美棉背离,呈现出外强内弱的格局,本月在收储即将结束,抛储降价预期,和直补政策细节出台等利空的影响下,持续回落。

二、 未来市场关注的焦点

时近3月下旬,本年度也是最后一年临时收储即将落下帷幕,市场进入政策敏感期:棉花目标价格制度即将出台进一步方案;储备棉投放进入新一时段,政策面临调整;国家储备政策也并未退出,将研究在目标价格机制下,出现卖棉难问题时的方案,未来市场的焦点仍然集中在国家的政策上。

1、 目标价格补贴政策窗口期:

政策回顾:今年1月份公布的中央一号文件,首次明确提出:“探索推进农产品价格形成机制与政府补贴脱钩的改革,逐步建立农产品目标价格制度,在市场价格过高时补贴低收入消费者,在市场价格低于目标价格时按差价补贴生产者,切实保证农民收益。2014年,启动东北和内蒙古大豆(4150, -39.00, -0.93%)、新疆棉花目标价格补贴试点。” 3月5日召开的第十二届全国人民代表大会第二次会议上,国务院总理李克强政府工作报告再次指出:“探索建立农产品目标价格制度,市场价格过低时对生产者进行补贴,过高时对低收入消费者进行补贴。” 最新动态:3月初棉花协会月报提示,“目前有关部门正抓紧研究2014年度目标价格政策和相关调控措施,预计于春播前公布。” 3月初,市场曾热传的新疆生产建设兵团2014年棉花直补的补贴价格为380元/亩证实为不实传言。2014年新疆目标价格试点方案还未确定,相关部门正在研究,春播前有望出台原则性方案。近期,内地一些涉棉机构、棉农和棉纺企业对2014年在新疆实施目标价格补贴政策提出异议,建议将内地宜棉地区也纳入补贴范围,否则,一方面内地植棉面积很可能在短时间内迅速滑坡,将来再想恢复十分艰难;另一方面,内地众多棉纺企业,特别是具备相当规模,正在或已完成转型升级的企业,将面临原料的较大制约。对于目标价格,有传言在19500元/吨,与当前现货基本持平。

政策浅析:目标价格补贴政策承载了广大棉农和棉纺织企业的巨大期许,也是新一届政府促进重要农产品回归市场定价的标志性举措。我们注意到有关方面对政策推进实施的表述字斟句酌,用到了“探索推进”、“逐步建立”、“探索建立”等词语,可见对目标价格的实施“求稳”、“审慎”,通过对大豆、棉花这两个品种先行试点,积累经验,逐步推进。

目前市场对政策制订的复杂性和实施的艰巨性也有一些预判。眼看预期的出台时间临近,各种猜测风起云涌,但鲜见经得住推敲的观点。既然是一项替代临时收储政策的长效政策,各界都希望这是一项统筹考虑多方面因素,并充分论证了可行性的政策。因为遭遇了两年大起大落、三年非市场化运行的棉花行业,已经十分脆弱,政策的出台需要帮助行业恢复活力,而非陷入更深的矛盾中。各界都希望目标价格不仅是一个新政策,更是一个不偏不废,切实落实给棉农,引导棉花回归市场定价,最终促进棉纺织业健康发展的“好政策”。

目前希望政策在内地宜棉区推广实施的呼声很高,例如山东的东营、滨州等地,土壤、气候适宜植棉,棉花衣分高、单产高、质量好,植棉的比较效益超过粮食等其他作物,也不乏包地种植的大户。可以通过探索实行全程机械化作业,降本增效,辅以国家的补贴政策,将使棉花成为这些地区的优势产业,带动农民增收致富。对于目标价格定在哪里,这是一个关系补贴哪些地区,国家是鼓励扩大还是稳定该地区种植面积的命题。如果定在19500元/吨,按照目标价的原理,市场价格低于此价位时国家补贴棉农,但如何经过中间商、加工厂环节按合理价格落实下去,操作比较复杂,也存在人为因素。同时,当市场价格高于目标价时,应该补贴给消费一方,即纺企,目前这方面也还没有相关消息。也唯有给予两方面同等待遇,才能防止中间环节人为勾结,骗取国家补贴。

2、 抛储政策调整方向:近期市场传言的抛储政策调整方向主要有以下三个层面:

2.1 关联配额

政策回顾:2013年1月国家启动2012/13年度第二轮抛储,按照3:1的比例将国储与配额搭配投放,国储棉的成交速度较快,截至7月底累计成交储备棉372万吨,按比例计算搭配配额120万吨左右。 最新动态:目前市场传言,3月份临时收储结束后,国家将以4:1的比例将国储与配额搭配发放,这也是上周(3月11日)以来抛储日成交量跌破万吨的主要原因。

2.2 抛储价下调

政策回顾:2013年11月28日,国家启动2013/14年度抛储,计划持续到年度末8月31日,标准级皮棉竞拍底价18000元/吨。参与企业3月31日前的最大竞买数量不得超过其4个月的棉花使用量,其中2014年1月31日前的最大竞买数量不得超过其2个月的棉花使用量,且购买的储备棉仅限于自用,不得倒卖。

最新动态: 经有关部门核实,为了保证纺织企业用棉需求,促进国储棉成交,4月1日起储备棉投放政策将进行调整,主要调整内容有:储备棉标准级竞卖底价将由18000元/吨调整为17250元/吨;企业竞得储备棉将关联一定比例的一般贸易配额;企业需竞拍存放在新疆库点的储备棉,才可以按照竞拍量的3:1比例竞拍国储进口棉;目前只允许纺织企业竞拍储备棉,且竞拍数量不再限制,贸易商暂时还不能参与竞拍。

2.3 进口棉与新疆棉组批投放

最新动态:传言将进口棉与新疆棉组批投放,促进新疆棉成交。 政策浅析:三措并举,国家去库存意向明确。根据初步统计,截至3月中旬国储库存超过1300万吨,接近国内两个年度用棉量。本年度,国家投放储备棉已近四个月时间,累计成交69万吨,月均18万吨左右,与上年度月均50万吨的成交量相去甚远。也唯有采取更加切实有效的措施,才能吸引纺企进场竞拍。初步核算,降价加关联配额,相当于将国内棉价降低到16300元/吨左右,较当前1%关税下外棉现货高800元左右,与滑准税下外棉基本持平。此举将有效降低纺企用棉成本,基本抹平内外棉价差,从而加快储备棉出库。

3、 收储政策并未退出

政策回顾:2月中旬,国家发改委经贸司副司长刘小南曾明确表示,2014年要建立棉花目标价格补贴机制,但并不意味着储备政策的退出。将探索在实施目标价格机制下,出现卖棉难问题时,如何继续发挥储备调控作用,确保棉农收益和市场稳定。

最新动态:传言称,有关方面不排除在市场价格过低时启动收储政策。 政策浅析:临时收储政策的退出并不代表收储机制的退出,后者作为调节市场供需情况的常用调控手段,将在国内棉价过低,棉农出现卖棉难等问题时重新回归,保障供需平衡。这可以说是国家对临储政策正式退出的宣告,也是通过多种方式进一步保障市场价格稳定的表态。

三、 基本面分析

1、 种植情况分析:

美棉方面,NCC发布美棉种植意向报告,预期2014/15年度美植棉面积将达到1126.1万英亩,较本年度的1040.7万英亩增加85.4万英亩,增幅达到8.2%。据此推算美棉产量增幅可能超过20%,达到345万吨;同时USDA也在近期预测2014/15年度美棉种植面积为1150万英亩,同比增10.5%。总的来看,在供应增加的背景下,下年度棉价可能承受较大的下行压力。

国棉方面,根据中国棉花信息网从全国十三个产棉省的主产棉县抽样调查显示,2014年全国意向种植面积为6276万亩,较2013年减少699万亩,降幅10%;预计总产量613万吨,较2013年减少67万吨,降幅10%。本次调查结果对2013年棉花总产量有所上调,主要上调了新疆产量。分地区具体来看,受直补政策悬而未决影响,可能会帮助新疆棉成本降低 2500 元/吨,新疆地区棉农处于观望状态,植棉意向降幅有限;而内地棉花种植面积下降趋势明显,主要是棉农考虑到明年收储政策将取消,籽棉交价格降低可能性较大。其中,西北内陆地区的新疆、甘肃两地种植面积较为稳定,降幅较小,预计新疆今年面积相比去年减少2%。内地黄河流域受种植棉花费时费工等物化成本较高影响,棉农改种玉米(2354, -1.00, -0.04%)、小麦等机械化较方便的粮食作物较多,植棉面积下降幅度较大,其中山东和河北预计分别减少16%和21%。长江流域近两年气候较为干旱,虽然去年长度受天气影响较差,但整体棉花品质较好,加之个别地块受土壤条件限制,只能种植棉花,面积下降幅度相对较小。预计湖北和安徽减少10%和15%。全国棉花单产按95-100公斤/亩计算,预计2014年全国棉花总产在 600-631万吨左右,较2013年总产下降5%-10%。总的来看,目前直补政策虽然已经出台,但细则影响如何还存有变数,新疆棉农继续观望,具体调查看节后购买棉种来看。内地面积减少已成必然,但具体变动要等清阳前后春播开始确定。

2、 供需格局分析:

3月10日,美国农业部发布了最新的全球产需存预测,与上月相比,具体变化如下: 美国:2013/14年度美棉产量和工厂用棉量没有变化,由于近期出口需求强劲,出口量上调4.4万吨至233万吨,期末库存下调4.4万吨至61万吨。

全球:2013/14年度全球消费量下调而导致期末库存增加。产量没有调整,中国和巴基斯坦消费量双双调减,印度、孟加拉国和越南等国家消费量调增,其中中国因持续进口外纱从而导致消费量下调10.9万吨,巴基斯坦进口需求下降表明将会减少棉花消费量,全球消费量总体下调5.9万吨。全球期末库存预计为2106.5万吨,增加6.1万吨。

表1:USDA3月全球棉花主产区供需情况

数据来源:USDA 国信期货研发部

图5:期末库存高位

资料来源:WIND国信期货研发部

美国农业部在农业发展论坛上预计2014/15年度全球期末库存将会继续增加。根据USDA的预测,尽管全球消费量增长幅度超过产量,但下年度全球期末库存将达到2188.2万吨,连续第五年上升。由于中国有望缩减库存,因此中国期末库存仅会出现小幅增加,中国以外国家和地区的期末库存因净出口量的减少而增加到5年以来的最高水平。USDA预计,中国政策的调整将会导致下年度进口量同比减少4%,而美棉出口量将会增长5%,主要需求来自于中国以外的国家和地区,美棉价格将会面临下跌。

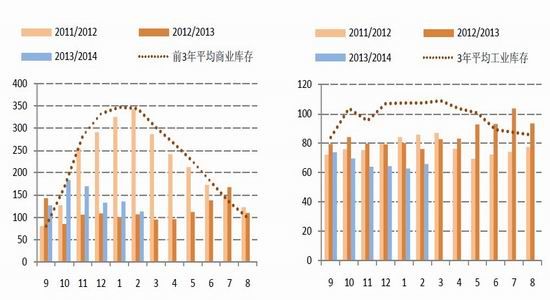

3、 原材料库存分析:商业库存小幅回升,工业库存均持续回落

商业库存方面持续下降,主要是由于,目前部分棉企尚没有详尽的下一步计划,处于暂时休整并观望国家棉花相关宏观政策的状态;大部分棉企3月份以全力交储为主要工作,3月底前将完成全部交储,市场仍以交储为主。调查显示,截止2月底全国棉花商业库存113万吨(包括外棉和进入流通环节棉花、不包括国储棉),较上月减少了23万吨,其中新疆商业库存量未出疆35万吨,内地商业库存量78万吨。

工业库存由于企业存棉量不多,采购有所增加,工库存小幅增加。据调查,纺织企业在库棉花库存量为65.78万吨,较上月增加了3.05万吨。库存增加的主要原因为:1.虽然多数纺织企业目前采购棉花都非常谨慎,但也有企业看到魏桥等大型纺织企业一直在竞拍储备棉,猜测政策或将维持稳定,然后也跟随竞拍了部分棉花,但主要原因仍然归于企业库存不多,必须购棉。据统计,2月份储备棉累计成交19.1万吨,比1月份增加4.44万吨。2.正值春节放假,且多数纺企节后开工日期较晚,因此棉花消耗量有所降低。 整体来看,虽然现货市场的利润水平稍有提高,但销售量较低,且仍以不达标的棉花居多,目前棉企所加工的皮棉仍以积极交储为主,棉花现货市场仍没有走出受储备棉投放影响的看跌阶段。

图6:商业库存 图7:工业库存

数据来源:中国棉花网 国信期货研发部 数据来源:中国棉花网 国信期货研发部

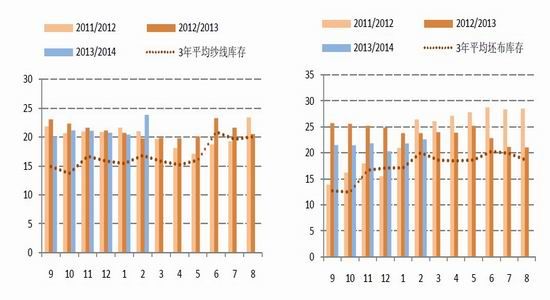

4、 产成品分析:

调查结果显示,纺织企业纱布库存较上月增加。调查结果显示,纺织企业纱线库存23.82天,较上月增加了3.39天;坯布库存22.58天,较上月增加了0.79天。纱布库存增加的主要原因为:1. 春节期间,企业放假,库存量难以消耗。2.节后下游市场复苏缓慢,纱价下滑,企业库存增加。

图8:纱线库存 图9:坯布库存

数据来源:wind 国信期货研发部 数据来源:wind 国信期货研发部

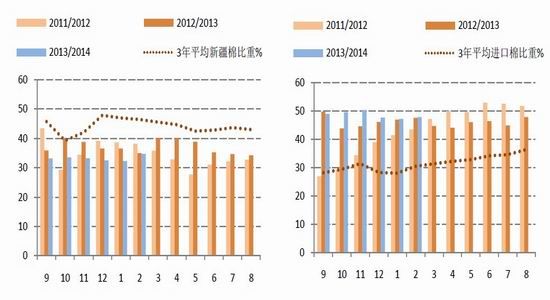

5、 贸易格局分析:

5.1 进口棉与疆棉使用比例均有所回升,市场转拍新疆棉

图10:新疆棉使用占比 图11:纺企使用进口棉占比

数据来源:中国棉花协会 国信期货研发部 数据来源:中国棉花网 国信期货研发部

目前,国内纺织企业整体进口棉比重略增加,同时新疆棉比重也有所增加。据调查,纺织企业进口棉比重47.95%,较上月增加了0.63个百分点。企业进口棉比重增加的主要原因为2月底关税内配额的最后使用期限将至,企业急于使用配额,采购进口棉。据调查,纺织企业新疆棉占总用棉比重34.71%,较上月上升了2.37个百分点。主要原因为:市场上可选择优质资源不多,企业转拍储备棉中的新疆棉,据统计,2月新疆库储备棉成交总量为3.14万吨,另外,还有企业竞拍了内地库的新疆棉。

目前国内与国际棉价差距仍较大,且短期内不会有太大好转;加之东南亚国家廉价产品对国内市场冲击还会很大;国内下游企业担心政策调整后纱线价格会忽然调低,使现有产品贬值,下单很谨慎。这些原因导致国内棉纱库存压力较大,价格大幅下跌,纺企对后市多持消极态度,寄望国家对棉纱行业进行支持,降低棉纱销售税率。 5.2 内外棉价差持续高位,进口面棉纱需求强劲

图12:棉纱进口需求有所回落

数据来源:中国棉花网 国信期货研发部

因内外棉持续高价差,国内纱线市场缺乏竞争力,下游进口需求虽然较前期有所回落,但较往年同期来看仍然强劲,短期国内外价差不会有太大的好转,因此东南亚国家廉价产品对国内市场冲击仍然很大,国内下游需求情况较差,市场对于未来下游市场纺织品走势的仍然抱着不乐观的态度。

6、 季节性规律分析

图13:近6年郑棉季节性指数走势

数据来源:wind 国信期货研发部

从季节性规律来看,新花上市价格出现回落至年内低点之后,11月份开始随着旺季的到来,棉价持续反弹至年初,自3月开始市场表现弱势呈现偏弱震荡,价格重心不断下移,指数达到谷底一直持续到5月份,而5月份棉花市场的季节性指数仍在1以下,表明价格趋于弱势仍将有所回落,直到6、7月份价格才能稍有回升。

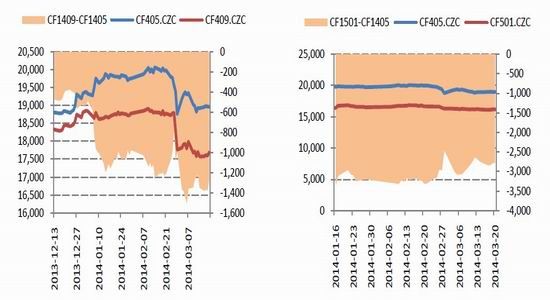

四、 市场结构与持仓分析

1、 远月合约大幅贴水,市场看淡后市

图14:9月合约对5约合月大幅贴水 图15:11月对9月贴水

数据来源:中国棉花协会 国信期货研发部 数据来源:中国棉花网 国信期货研发部

目前CF1409对CF1405呈现明显贴水, 而CF1501对CF1405贴水更是达到3000元/吨左右的水平,比理论值高出3倍左右,近月升水远月贴水表明市场看淡后市。 近月合约,9月对5月合约贴水已经由前期的200元/吨扩大到了1400元/吨左右,但对于CF1409来说,9月青黄不接,仓单紧张问题难以解决,且该合约最低达到17450元/吨,与抛储调整的预期价格已经非常接近,对用国储棉生产仓单毫无吸引力,这吸引部分资金逢低增持该合约多单,并支撑其价格反弹,如果持仓持续增加,不排除未来该合约继续上涨的可能,目前两者价差已经达到之前设下的1000点的目标点位,可考虑获利平仓。

从更远期的合约来看,CF1501月合约对CF1405大幅度贴水已经达到3000元/吨的水平,主要是由于市场对未来新棉上市后面临直补政策冲击的恐慌,棉花市场在明年将迎来一个价格相对自由的市场,郑棉与外棉价格将会接轨,而当前的内外棉价差最高可达到6000元/吨的水平,贴水短期内未出现缩小的迹象,未来还可能会继续扩大,在政策利和基本面利空的背景下棉价易跌难涨。

五、 技术分析与操作建议

图16:郑棉CF1501合约日K线图

数据来源:博易大师 国信期货研发部

技术上,CF1501需要关注16000-16300-16500三个重要价格,3月份临近政策窗口,郑棉持续在低位弱势震荡,并在抛储降价消息确认后再次快速下滑,短线关注整数关口16000元/吨一带的支撑,长期来看跌破这一线仍是大概率时间。

1、 加工贸易企业

收储即将结束,不符合交储资质的棉花尽快择机进入期货或者现货市场。

2、 纺织企业

对于纺企有长期订单的,收储导致市场上低等级的棉价较多,当前国储棉竞买和外棉进口的原料库存成为纺织企业现阶段的主要原料来源,4月份开始抛储降价,企业可以积极参与竞拍,同时有配额的企业仍可以考虑低价进口;对于没有明确的订单,但有常规生产量规划的纺企,前端和后端均未定,基本没有风险,但这种情况的目标要使采购平均成本低于市场平均价格,目前市场价格受到政策左右,原料价格持续向下的机会非常大,企业可以根据经营规划和市场的实际情况,随买随卖;对于纺织企业有库存的则可以随订单生产,由于抛储降价以及直补的出台,库存太多的企业可以在期货市场做卖出套保。

3、 投机者

短期来看,CF1409已经接近市场预期的17250元/吨第二轮抛储起拍价,下跌动能有所减弱,前期空单背靠17500元/吨减持。长期来看,全球棉花连续第四年供应过剩,国内库存消费比历史高位,内外盘棉价尚且没有回归正常价差,在缺乏消费与政策支撑的下年度合约反弹空间极其有限,CF1501创下新低表现弱势,继续持有远月空单。

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 纺织百科

- 更多>>

- ·染色相关及疵点分析

- 2012-03-21

- ·牛仔布的生产过程

- 2012-03-20

- ·水刺无纺布

- 2012-03-22

- ·无纺布的形成方法及种类

- 2012-03-20

- ·还原染料

- 2012-03-21

- ·纯棉冷转移印花

- 2012-04-16

- ·毛型织物

- 2012-03-21

- ·铜铵纤维----环保型再生纤维

- 2012-03-21

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,