一、行情回顾

一月PTA期货价格走势先抑后扬。上半月原油大幅下跌,屡创新低,WTI原油和布伦特原油双双跌破30美元/桶,最低跌至27美元/桶附近,创2004年来的新低,下半月原油震荡回升,站上30美元/桶上方。受原油疲弱走势带动,上半月PTA震荡下跌,主力合约TA1605最低跌至4200元/吨,再创出历史新低,随后随原油反弹而震荡偏强。一月TA1605下跌98元/吨,跌幅2.19%。从量能来看,月度成交量有所下滑,持仓量有所上升。

二、原油市场

1月国际原油先抑后扬,上半月国际原油快速下跌,一度跌破30美元/桶,创2004年以来的新低。下

半月国际原油价格震荡回升。

俄罗斯1月原油产量同比增长1.54%,环比增长0.69%,至1087.8万桶/天,为苏联解体以来最高,其峰值是1987年创下的1148万桶/天。因为伊朗制裁解除后推高原油出口量,而其竞争对手沙特和伊拉克也相应增加了供应,石油输出国组织(OPEC)1月份原油产量升至近期历史最高。2016年1月OPEC原油日均产量增加至3260万桶,1月OPEC和俄罗斯的原油产量都再创新高,原油供给过剩压力较大。

三、现货市场情况

国际原油供需失衡依旧,创2004年以来的新低,PX价格随之震荡偏弱,PTA成本面支撑疲弱;1月天气PTA装置检修较少,负荷维持在65%左右,下游聚酯检修规模巨大、织造受春节因素,开工率迅速下滑,1月PTA处于累库存状态。1月PTA现货价格震荡偏弱,华东PTA现货下跌115元/吨,跌幅2.67%。

四、总结与操作建议

一月俄罗斯和OPEC原油产量均创新高,美国原油库存也是持续积累,供需面仍较疲弱,但有消息显示,俄罗斯和OPEC在商讨消减原油产量,原油或在二月受到提振。供给方面,二月份PTA装置没有确定的检修计划,月均开工率维持在68%左右,较一月有所上涨。需求方面,下游聚酯在春节期间检修规模较大,春节后聚酯负荷将逐步回升,但是聚酯具体开车时间受聚酯价格走势和聚酯库存状况影响,如果库存减少不顺,装置重启或将延后。总体来看,PTA供大于求状态有望延续到2月底。综上所述,若OPEC有减产动作,原油见底回升,PTA价格将受提振而提高,PTA供需偏弱格局将在二月延续,加工费或将再被压缩。

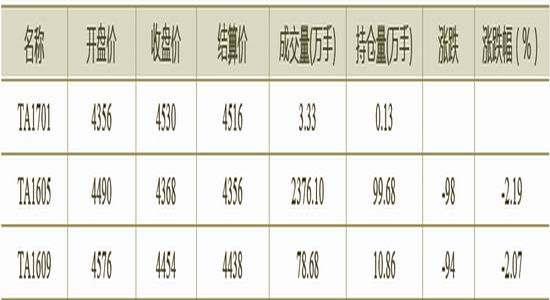

PTA期货盘面情况

表1:PTA期货月度数据

数据来源:WIND、方正中期研究院

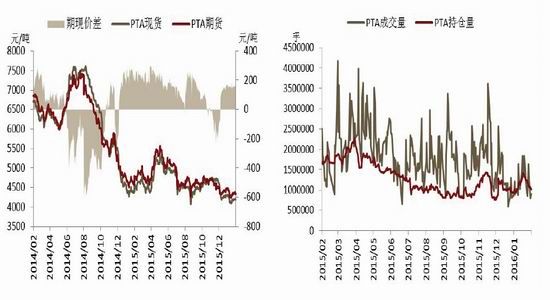

图1:PTA期现价格 图2:PTA成交量、成交额

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

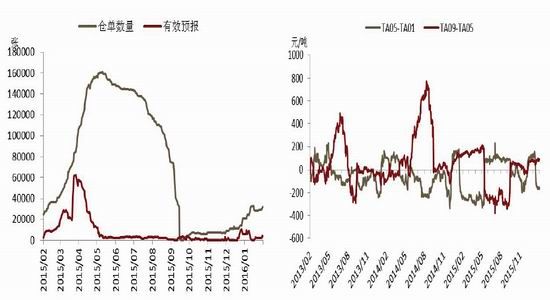

图3:PTA仓单数量 图4:PTA跨期价差

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

一月PTA期货价格走势先抑后扬。上半月原油大幅下跌,屡创新低,WTI原油和布伦特原油双双跌破30美元/桶,最低跌至27美元/桶附近,创2004年来的新低,下半月原油震荡回升,站上30美元/桶上方。

受原油疲弱走势带动,上半月PTA震荡下跌,主力合约TA1605最低跌至4200元/吨,再创出历史新低,随后随原油反弹而震荡偏强。一月TA1605下跌98元/吨,跌幅2.19%。从量能来看,月度成交量有所下滑,持仓量有所上升。

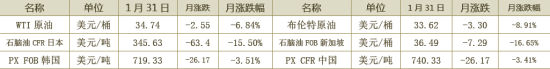

上游市场情况

表2:PTA上游市场月度数据

数据来源:WIND、方正中期研究院

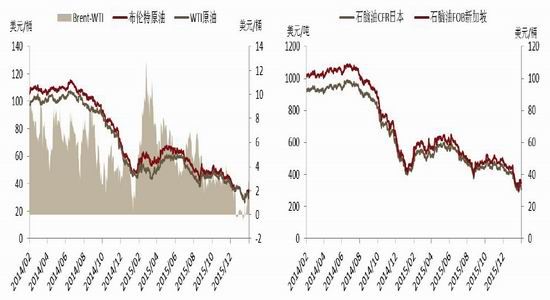

图5:国际原油价格 图6:石脑油价格

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

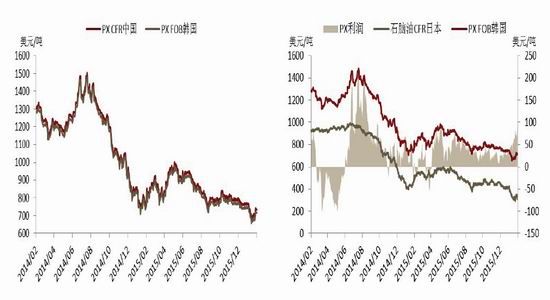

图7:PX价格 图8:石脑油-PX裂解价差

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

1月国际原油先抑后扬,上半月国际原油快速下跌,一度跌破30美元/桶,创2004年以来的新低。下半月国际原油价格震荡回升。

俄罗斯1月原油产量同比增长1.54%,环比增长0.69%,至1087.8万桶/天,为苏联解体以来最高,其峰值是1987年创下的1148万桶/天。因为伊朗制裁解除后推高原油出口量,而其竞争对手沙特和伊拉克也相应增加了供应,石油输出国组织(OPEC)1月份原油产量升至近期历史最高。2016年1月OPEC原油日均产量增加至3260万桶,2015年12月修正后日均产量为3231万桶。1月OPEC和俄罗斯的原油产量都再创新高,原油供给过剩压力较大。

2016年初国际社会解除对伊朗制裁,该国目前计划在3月21日开始的财年将石油出口提升至每日230万桶,伊朗重返国际原油市场,伊朗扩大原油出口会让国际原油市场雪上加霜。

美国能源信息署发布的数据显示,截止1月29日当周,美国商业原油库存量5.0271亿桶,美国汽油库存总量2.544亿桶,馏分油库存量为1.597亿桶。原油库存仍然接近至少为过去80年来同期最高水平;汽油库存远高于五年同期平均范围上限;馏分油库存接近五年同期平均范围上限。美国原油库存持续上涨对国际油价产生重压。

1月PX价格先抑后扬,石脑油价格跌幅较大,PX-NAP裂解价差持续扩大,PX裂解利润持续向好,至月末,价差扩大至70美元/吨左右,升至半年来的最高。2月ACP谈判达成在710美元/吨。

PTA供需面情况

表3:PTA、聚酯现货市场月度数据

数据来源:WIND、方正中期研究院

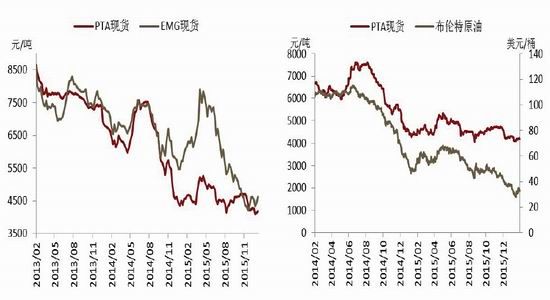

图9:PTA、EMG现货价格 图10:PTA和布伦特价格走势

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

1月PTA现货价格震荡偏弱,华东PTA现货下跌115元/吨,跌幅2.67%。主要原因有两点:1是国际原油供需失衡依旧,一度跌破30美元/桶,创2004年以来的新低,PX价格随之震荡偏弱,PTA成本面支撑疲弱;另一方面,1月天气寒冷,不利于装置检修,PTA装置检修较少,负荷维持在65%左右,下游聚酯检修规模巨大、织造受春节因素,开工率迅速下滑,1月PTA处于累库存状态。

但是从PTA和布伦特原油走势对比可知,近一个月原油跌幅大于PTA跌幅,PTA现货跌至4000元/吨附件时,PTA低位买盘力度有所显现,PTA工厂有挺价动作,另外持续亏损促使PTA负荷下降。

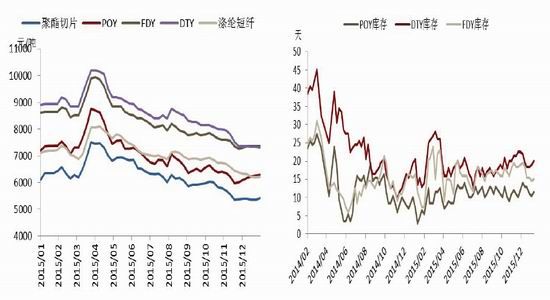

图11:聚酯价格走势 图12:涤纶库存

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

1月聚酯涤纶涤纶低位震荡,并未跟随PTA价格继续下跌,主要由于聚酯行业亏损严重,有挺价意愿,春节前后聚酯装置检修规模较大。假期临近,切片买卖双方纷纷退市观望。

聚酯装置检修较多,受此影响,1月涤纶库存下降较为明显。

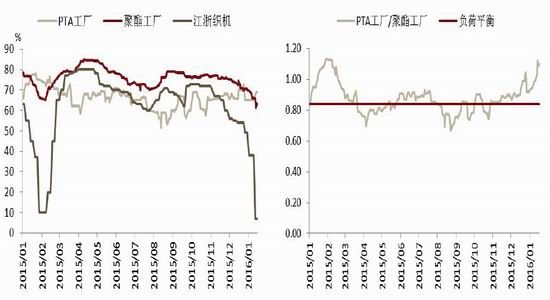

图13:PTA产业链负荷 图14:PTA、聚酯负荷比

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

1月聚酯工厂装置检修规模较大,负荷下降较为明显,下降了7.5%,织造负荷下降受春节放假影响,是季节性变化,冬季期间不利于PTA装置检修,PTA装置检修主要集中在2015年三季度,PTA负荷在1月维持稳定。受此影响,PTA负荷高于聚酯的负荷,PTA处于累库存。

春节过后,检修装置陆续重启,聚酯负荷将逐步回升,但是聚酯具体开车时间受聚酯价格走势和聚酯库存状况影响,如果库存减少不顺,装置重启或将延后。总体来看,PTA供大于求状态有望延续到2月底,意味着整个1月、2月,PTA都处于累库存。

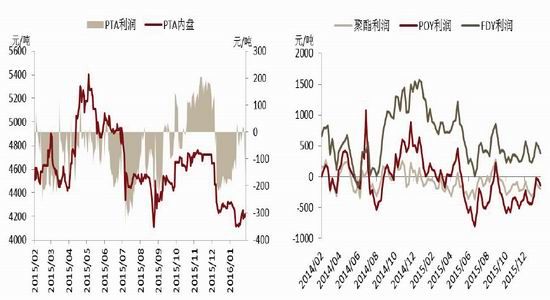

图15:PTA利润 图16:聚酯利润

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

1月PTA现货价格持稳,但上游PX价格跌幅较大,受此影响,PTA利润快速恢复,加工费一度达到700元/吨。月末随着原油触底反弹,PX价格快速反弹,PTA加工费快速下滑。聚酯价格波动有限,利润维持在低位。

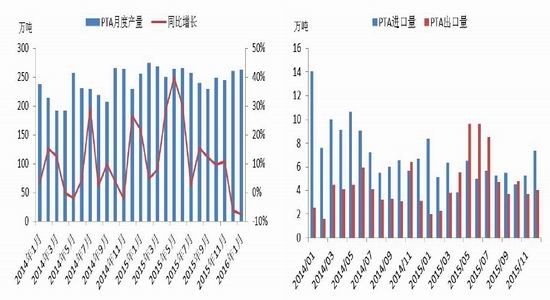

图17:PTA月度产量 图18:PTA进出口

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

2015年PTA产量为3060万吨,同比增长了11.7%。2016年1月PTA负荷维持稳定,PTA产量为263.0万吨,同比上涨了2.59%,环比上涨了0.98%。

近年来伴随着PTA产能扩张,我国PTA进口量出现明显的萎缩,同时出口量大幅增加,对外依存度持续下降。根据海关数据统计,2015年12月PTA我国进口7.36万吨,同比上涨了10.46%,环比上涨了39.54%。2015年我国PTA累计进口了68.72万吨,2014年进口了98.11万吨,累计同比减少了29.39%。而出口量继续增加,2015年12月PTA我国出口4.02万吨,同比上涨了30.00%,环比上涨了9.65%。2015年我国PTA累计出口了62.25万吨,2014年出口了46.27万吨,累计同比增加了34.54%。

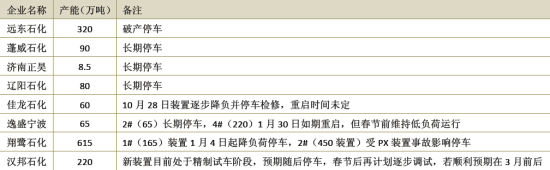

表4:PTA装置动态

- 其他新闻

- 更多>>

- ·农业部修订《转基因棉花种子生产…

- 2016-09-21

- ·南京西路实体商圈调整转型 尝试…

- 2016-09-21

- ·绍兴印染业或将迎来新一轮大整治…

- 2016-09-21

- ·聚酯开工回升 需求回暖将对PT…

- 2016-09-20

- ·美棉出口依然强劲 同比增长25…

- 2016-09-20

- ·印度棉花价格坚挺 产量下调至5…

- 2016-09-20

- ·美棉出口完成45% 下年度签约…

- 2016-09-20

- ·国际棉价止涨下跌 供需形势逐渐…

- 2016-09-20

- 热点新闻

- >

- ·棉纱市场拐点来临 新疆纱将崛起…

- 2015-12-23

- ·2015年PTA市场回顾及20…

- 2016-01-08

- ·原油整体反弹!宏观VS基本面博…

- 2023-03-25

- ·OPEC+的额外减产,抑制油…

- 2023-04-22

- ·天灾!减产达600万吨!大批化…

- 2023-03-25

- ·3天内,又一家被关闭!银行“大…

- 2023-03-16

- ·大幅增仓 盘中一度涨停!400…

- 2023-03-21

- ·石油动荡,涨跌跌跌涨!涤纶紧随…

- 2023-03-18

专家热线:0575-85751757 传真:0575-85751700

版权所有:绍兴宝通网络科技有限公司 Copyright@ 2011-2013 bu114.cn Inc. All rights reserved. 宝通网络

欢迎光临,

欢迎光临,